Chi phí dự phòng “ăn mòn”, lợi nhuận ngân hàng năm 2023 sẽ phân hóa mạnh

BÀI LIÊN QUAN

VNDirect: Năm 2023, ngành thép sẽ có tăng trưởng dương về lợi nhuận nhờ nền thấp của năm 2022Đường Quảng Ngãi lên kế hoạch lợi nhuận đi lùi cho năm 2023, chỉ còn 1.008 tỷ đồngNăm 2022, Masan thu về 38 tỷ đồng lợi nhuận từ Phúc Long3 vấn đề chính của rủi ro nợ xấu

Theo Doanhnhan.vn, bên cạnh áp lực về lạm phát hay lãi suất, chất lượng tài sản đi xuống được cho là một trong những yếu tố hàng đầu cản trở triển vọng kinh doanh của nhiều ngân hàng trong năm nay.

Tính đến ngày 9/3, tăng trưởng tín dụng trên toàn hệ thống mới chỉ đạt 1,12%, so với cùng kỳ năm trước thấp hơn rất nhiều. Theo nhận định của giới phân tích, rủi ro nợ xấu của ngành ngân hàng năm 2023 sẽ chịu ảnh hưởng nhiều từ những rủi ro của các khoản nợ tái cơ cấu, sự trầm lắng của thị trường BĐS cũng như trái phiếu doanh nghiệp.

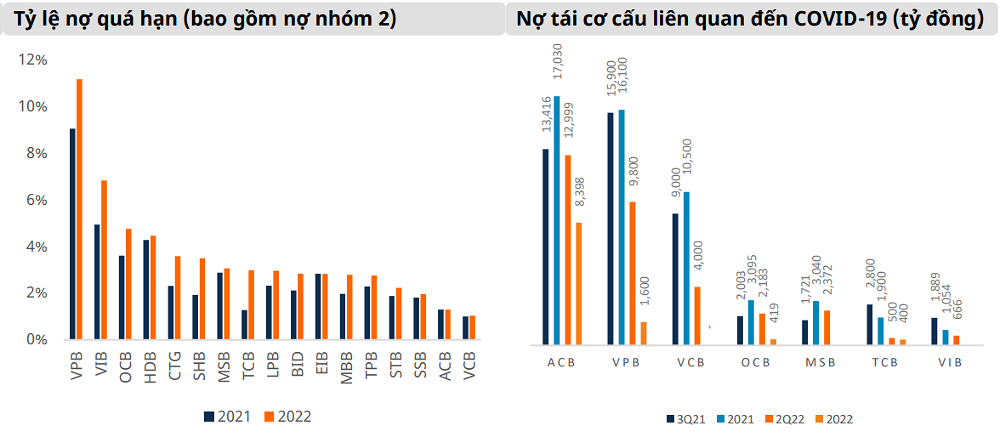

Chất lượng tín dụng đang dần đi xuống ở các ngân hàng và nợ xấu cũng đã dần phản ánh vào báo cáo tài chính trong bối cảnh Thông tư 14 hết hạn vào cuối tháng 6. Nợ xấu nội bảng toàn hệ thống cuối năm 2022 đã tăng lên 1,9%, nợ xấu gộp 4,5% (bao gồm nợ đã bán cho VAMC và tái cơ cấu). Ngoài ra, dư nợ cho vay tái cơ cấu trong năm 2022 đã giảm đáng kể. Thế nhưng, nợ xấu lại mở rộng, Chứng khoán Mirae Asset nhận định nợ xấu sẽ tiếp tục tăng trong ngắn hạn.

Ngoài ra là vấn đề liên quan đến thị trường bất động sản, gồm các khoản cho vay lĩnh vực BĐS của các ngân hàng cũng như các khoản trái phiếu doanh nghiệp BĐS. Những nguy cơ này sẽ kéo nợ xấu của những ngân hàng tăng lên trong năm nay.

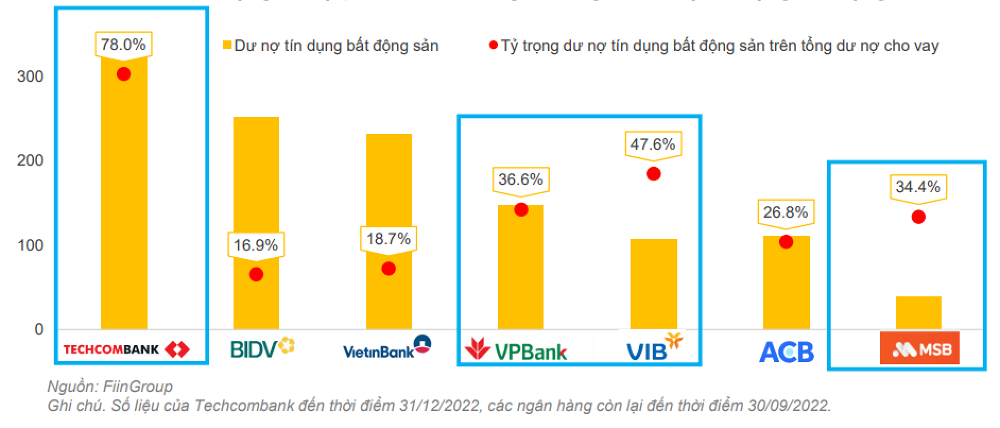

Báo cáo phân tích của FiinGroup cho thấy, hệ thống ngân hàng đang chịu rủi ro nợ xấu tiềm ẩn từ danh mục tín dụng bất động sản, bao gồm cho vay chủ đầu tư bất động sản, cho vay người mua nhà cũng như nợ xấu chéo từ trái phiếu bất động sản. Nếu không sớm được thực thi, việc cho phép tái cơ cấu dư nợ trái phiếu bất động sản đang được trao đổi trong dự thảo Nghị định 65 cũng sẽ trở thành thách thức.

Cũng theo FiinRatings, các ngân hàng có dư nợ tín dụng bất động sản cao (từ cho vay đến trái phiếu) sẽ đối mặt với áp lực trích lập dự phòng cao hơn so với những ngân hàng thuần bán lẻ.

Lợi nhuận phân hóa vì chi phí dự phòng

Trong bối cảnh rủi ro nợ xấu tiềm ẩn, nhiều ngân hàng đã có phương án trích lập dự phòng sao cho phù hợp. Tuy nhiên, chính điều này đã dẫn đến sự phân hóa mạnh mẽ trong bức tranh lợi nhuận năm 2023, tùy thuộc vào cho vay bất động sản cũng như tỷ lệ trái phiếu của từng ngân hàng.

Liên quan đến vấn đề này, Chứng khoán Mirae Asset cho rằng, chi phí trích lập dự phòng rủi ro thời gian tới sẽ tăng lên. Chi phí dự phòng khó duy trì mức thấp như năm 2022 trong bối cảnh nợ xấu được trong năm 2023 dự báo tăng, tỷ lệ bao phủ nợ xấu (LLR) giảm cùng với việc hoàn nhập dự phòng đã trích lập dư cho nợ tái cơ cấu không đáng kể.

Ngoài ra, việc gia tăng đòn bẩy tài chính của những doanh nghiệp có liên quan đến ngành bất động sản trong những năm gần đây cộng thêm tình trạng thiếu thanh khoản có thể khiến nợ xấu sẽ lập đỉnh mới trong vòng một thập kỷ qua. Trong ngắn và trung hạn, nhu cầu trích lập cho nợ xấu có khả năng tăng cao.

Theo ông Nguyễn Thế Minh, Giám đốc phân tích Chứng khoán Yuanta Việt Nam, trong năm tới, nhiều khả năng các ngân hàng sẽ phải trích lập khá nhiều, nhìn chung chi phí dự phòng có xu hướng tăng lên, ảnh hưởng đến lợi nhuận ngành ngân hàng trong năm 2023.

Từ quý 2 và quý 3 năm nay, bức tranh tổng thể sẽ dần thấy rõ nét hơn, đặc biệt là thời điểm cuối quý 2/2023. Lợi nhuận của các ngân hàng sẽ có sự phân hóa mạnh. Cụ thể, những ngân hàng thương mại tư nhân nhiều khả năng sẽ trích lập nhiều chi phí dự phòng nhằm phòng ngừa các rủi ro phát sinh từ các doanh nghiệp bất động sản cũng như những tiềm ẩn từ dịch bệnh Covid-19 vẫn còn tồn tại. Trong khi đó, các ngân hàng quốc doanh không bị ảnh hưởng nhiều từ nhóm bất động sản và trái phiếu trong năm qua, bức tranh lợi nhuận nhiều khả năng sẽ trở nên tươi sáng hơn.

Bên cạnh đó, những ngân hàng tư nhân với tỷ trọng trái phiếu lớn hoặc cho vay bất động sản lớn, khả năng cao chi phí dự phòng sẽ ảnh hưởng đáng kể đến lợi nhuận. Tuy nhiên, cũng sẽ có một vài ngân hàng không bị ảnh hưởng bởi vấn đề về trái phiếu, điển hình như ACB, Sacombank hay LienVietPostBank. Tỷ trọng về trái phiếu của những ngân hàng này thường rất thấp còn tín dụng bất động sản cũng kém nhiều ngân hàng khác.

Do đó, ông Minh nhận định: “Tôi cho rằng lợi nhuận trong năm 2023 của các ngân hàng sẽ có sự phân hóa mạnh. Những ngân hàng bị ảnh hưởng tỷ trọng trái phiếu, chắc chắn chi phí dự phòng sẽ ăn mòn lợi nhuận”.

Thực tế cho thấy, các tổ chức tín dụng hơn cũng thận trọng hơn đối với kết quả kinh doanh của quý đầu năm nay. Kết quả điều tra xu hướng kinh doanh của Ngân hàng Nhà nước cho thấy, có đến 56,4 - 75,4% tổ chức tín dụng kỳ vọng tình hình kinh doanh cải thiện hơn trong quý 1 nói riêng và cả năm 2023 nói chung, nhưng mức độ kỳ vọng cải thiện đã thấp hơn so với năm trước.

Đối với vấn đề lợi nhuận, 95,3% tổ chức tín dụng kỳ vọng lợi nhuận năm 2023 tăng trưởng dương so với năm 2022; 2,8% tổ chức tín dụng dự kiến lợi nhuận tăng trưởng âm, còn lại là 1,9% dự kiến lợi nhuận sẽ không thay đổi.