Doanh nghiệp phải làm gì khi hạn thanh toán trái phiếu doanh nghiệp cận kề?

BÀI LIÊN QUAN

Khuyến khích các định chế đầu tư chuyên nghiệp tham gia vào thị trường trái phiếu doanh nghiệpNâng cao vai trò giám sát của cơ quan Nhà nước với thị trường trái phiếu doanh nghiệpTS. Vũ Tiến Lộc: Cần khơi mở cho thị trường trái phiếu doanh nghiệp phát triểnSức ép đáo hạn

Theo báo cáo vừa phát hành về thị trường trái phiếu doanh nghiệp của Công ty Chứng khoán VCBS cho biết, trong quý IV/2022, sẽ có khoảng 85.000 tủ đồng trái phiếu do các ngân hàng, doanh nghiệp bất động sản sẽ đáo hạn. Trong năm 2023-2024 ước tính có 790.000 tỷ đồng trái phiếu doanh nghiệp đáo hạn.

Còn theo công bố của Công ty Chứng khoán VNDirect, ước tính sẽ có khoảng 58.840 tỷ đồng trái phiếu riêng lẻ sẽ đáo hạn trong quý IV năm nay, giảm -9,1% so với quý trước; tăng +87,7% so với cùng kỳ. Tỷ lệ đáo hạn của trái phiếu ngành tài chính ngân hàng là 32,9% tương đương 19.365 tỷ đồng ( giảm 19,4% so với quý III/2022, tăng 130,1% so với cùng kỳ) và doanh nghiệp bất động sản là 34,1% tương đương 20.071 tỷ đồng (giảm -40,3% so với quý III/2022 và tăng 65,2% so với cùng kỳ). Trong 9 tháng năm 2022, đã có khoảng 142.200 tỷ đồng trái phiếu doanh nghiệp đã được mua lại.

Ai bảo vệ nhà đầu tư trên thị trường trái phiếu doanh nghiệp?

Là một kênh dẫn vốn quan trọng của nền kinh tế, nhưng do phát triển "nóng" trong thời gian qua nên thị trường trái phiếu doanh nghiệp (TPDN) đã và đang dần bộc lộ những khoản tối. Trong khi chờ các quy định từ cơ quan quản lý, nhà đầu tư cần tự nâng cao hiểu biết để tránh "tiền mất tật mang".Tiếp cận vốn tín dụng và trái phiếu doanh nghiệp riêng lẻ (Bài 1): Cần tháo gỡ về thể chế

Dịch COVID-19 về cơ bản đã được kiểm soát nhưng vẫn còn diễn biến khó lường và nền kinh tế toàn cầu phải đương đầu với những thách thức rất nghiêm trọng như các xung đột địa chính trị, đứt gãy chuỗi cung ứng, lạm phát tăng cao và không loại trừ nguy cơ suy thoái kinh tế.Tiếp cận vốn tín dụng và trái phiếu doanh nghiệp riêng lẻ (Bài 2): Doanh nghiệp bất động sản và nhà đầu tư vẫn khó tiếp cận

Doanh nghiệp bất động sản và nhà đầu tư có thể càng khó tiếp cận thị trường trái phiếu doanh nghiệp riêng lẻ, trong đó có tác động từ Nghị định 65/2022/NĐ-CPTiếp cận vốn tín dụng và trái phiếu doanh nghiệp riêng lẻ (Bài 3): Đề xuất Ngân hàng Nhà nước "mở lối"

Đề nghị Ngân hàng Nhà nước tạo điều kiện để các chủ đầu tư, người mua nhà và nhà đầu tư thứ cấp trên thị trường bất động sản tiếp cận được nguồn vốn tín dụng thuận lợi hơn:

Mới đây, FiinRating cũng đánh giá, các sự việc trên thị trường trái phiếu doanh nghiệp đã làm ảnh hưởng đáng kể đến tâm lý thị trường, các nhà đầu tư, rủi ro an toàn hệ thống tín dụng sau sự kiện ngân hàng SCB. Tuy nhiên, Fiin nhận định, rủi ro ảnh hưởng từ trái phiếu doanh nghiệp tới hệ thống tín dụng nhưng ở mức rất thấp. Số liệu Fiin cho thất, đến thời điểm cuối tháng 9/2022, dư nợ trái phiếu đạt hơn 1,3 tỷ đồng, tương đương mức hơn 13% GDP năm 2021. Nếu loại bỏ trái phiếu ngân hàng thì số dư nợ trái phiếu của các doanh nghiệp phi ngân hàng là 908,8 nghìn tỷ đồng, trong đó nhà phát hành bất động sản là 455 nghìn tỷ đồng. Con số này chiếm 4% tổng dư nợ tín dụng toàn hệ thống ngân hàng của Việt Nam. Đối với bất động sản, ngành này có chất lượng tín dụng có sự phân hóa cao và vẫn còn nhiều doanh nghiệp có năng lực tài chính tốt, đủ khả năng đáp ứng nghĩa vụ trả nợ. Bên cạnh đó, hoạt động mua lại trái phiếu doanh nghiệp của các doanh nghiệp phi ngân hàng trong 9 tháng năm nay cũng tăng 2,34 lần so với cùng kỳ, đạt 75,5 nghìn tỷ đồng. Điều này đã giúp giảm áp lực nợ trái phiếu doanh nghiệp đến hạn.

Dữ liệu của HNX cho thấy, đến tháng 12/2022, có khá nhiều doanh nghiệp bất động sản phải đáo hạn hàng trăm tỷ đồng trái phiếu. Đơn cử, có hai doanh nghiệp bất động sản hạng trung ở TP.HCM đến hạn thanh toán tổng số tiền 500 tỉ đồng trái phiếu doanh nghiệp. Ngoài ra, trong năm 2023 cũng có đến hàng chục doanh nghiệp khác cũng đáo hạn hàng chục ngàn tỉ đồng trái phiếu doanh nghiệp.

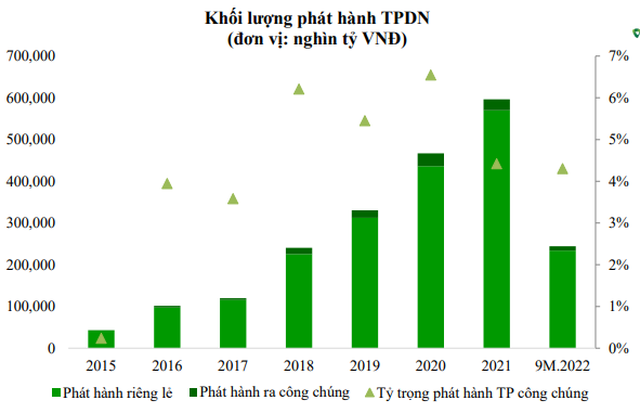

Theo thống kê, trong 9 tháng 2022, tổng giá trị phát hành trái phiếu trong nước đạt 244.191 tỷ đồng với 411 đợt phát hành, giảm 67,78% so với cùng kì năm ngoái. Trong đó có 389 đợt phát hành riêng lẻ với tổng trị giá 233.692 tỷ đồng chiếm 95,7% và 22 đợt phát hành ra công chúng chiếm 4,3% tổng giá trị phát hành đại 10.498 tỷ đồng. Ngoài ra, Vingroup cũng có 2 đợt phát hành trái phiếu ra thị trường quốc tế giá trị 625 triệu USD.

Theo từng tháng, khối lượng phát hành tiếp tục xu hướng giảm. Trong 9 tháng đầu năm, ngân hàng và bất động sản vẫn tiếp tục chiếm tỷ trọng lớn trong lượng phát hành thành công lần lượt là 63% và 24%. So với năm 2021, các tổ chức tín dụng phát hành trái phiếu trong 9 tháng tăng tỷ trọng đáng kể do các trái phiếu này ít bị ảnh hưởng so với các trái phiếu thuộc các ngành khác và vốn đã chịu quản lý của pháp luật chuyên ngành.

Theo các chuyên gia, các ngân hàng cho vay thông qua mua trái phiếu doanh nghiệp và đến thời điểm thanh toán, doanh nghiệp phát hàng gặp khó khăn thì khoản cho vay đó sẽ rơi vào nợ xấu. Khi đó ngân hàng sẽ phải dùng lợi nhuận để trích lập dự phòng rủi ro cho khoản nợ, ảnh hưởng lớn tới kết quả kinh doanh. Yếu tố này tác động không tốt tới cổ phiếu ngành ngân hàng. Đến hạn hoặc phải mua lại trái phiếu trước hạn do mình phát hành trước đó, ngân hàng phải dùng số tiền đang kinh doanh để thanh toán. Và khi đó, nguồn vốn của ngân hàng có nguy cơ thiếu hụt, tạp áp lực tăng lãi suất tiền gửi để thu hút vốn nhằm cân đối dòng tiền.

Dòng tiền quan trọng của doanh nghiệp

Ông Đinh Quang Hinh – Trưởng Bộ phận vĩ mô và chiến lược thị trường, Khối Phân tích của VNDIRECT nhìn nhận, trái phiếu doanh nghiệp nhiều khả năng sẽ tiếp tục trầm lắng trong vài quý tới do các doanh nghiệp phát hành, doanh nghiệp tư vấn và cả nhà đầu tư cần thời gian để điều chỉnh phù hợp với quy định mới. Chuyên gia của VNDIRECT cũng đánh giá, nguồn cung phát hành trái phiếu doanh nghiệp có thể phục hồi trở lại từ nửa cuối năm 2023. Bên cạnh đó, Nghị định 65/2022/NĐ-CP mới đã cho phép các doanh nghiệp được phát hành trái phiếu doanh nghiệp với mục đích cơ cấu nợ, đây là một trong những điểm quan trọng theo hướng nới lỏng và giúp doanh nghiệp đến kì tái cơ cấu nợ có thể tiếp cận được với kênh phát hành trái phiếu doanh nghiệp. Còn về phía cầu, số lượng nhà đầu tư chuyên nghiệp đủ điều kiến sẽ sụt giảm trong ngắn hạn.

Theo các chuyên gia, dòng tiền của doanh nghiệp phụ thuộc nhiều vào vốn vay ngân hàng và phát hành trái phiếu. Trong bối cảnh hiện nay, khi ngân hàng hạn chế cho vay, doanh nghiệp chỉ còn con đường duy nhất là phát hành trái phiếu mới để thanh toán cho các đợt phát hành trước đó.

Còn theo Trưởng nhóm Nghiên cứu FiinRatings - ông Nguyễn Tùng Anh cho rằng, sau giai đoạn điều chỉnh gần đây, quy mô giá trị trái phiếu doanh nghiệp lưu hành đã giảm đáng kể. Một số doanh nghiệp có thể sẽ gặp vấn đề về đáp ứng nghĩa vụ nợ nhưng yếu tố rủi ro thị trường cũng đã giảm đi đáng kể. Ông Tùng Anh cho rằng sự ra đời của Nghị định 65 đã bổ sung nhiều quy định chặt chẽ hơn về phương thức chào bán và nâng cao điều kiện xác định nhà đầu tư cá nhân chuyên nghiệp. Việc thu hẹp đối tượng phân phối trái phiếu doanh nghiệp đồng nghĩa với việc sẽ ảnh hưởng cầu trái phiếu.

Bên cạnh đó, hiện nay Bộ Tài chính, Ngân hàng Nhà nước đang có thông tin và hướng dẫn cụ thể nên thị trường kỳ vọng sẽ có sự trở lại của hoạt động phát hành cũng như gia tăng số lượng doanh nghiệp tham gia kênh vốn này.

Cụ thể, Bộ Tài chính đã có văn bản kiến nghị gửi Bộ Xây dựng nghiên cứu bổ sung quy định về tỉ lệ an toàn tài chính của doanh nghiệp sau khi cấp phép xây dựng, đầu tư các dự án bất động sản. Điều này sẽ giúp bảo đảm thị trường trái phiếu phát triển ổn định, bền vững. Bên cạnh đó, Ngân hàng Nhà nước cũng đã yêu cầu rà soát, sửa đổi các quy định về việc các tổ chức tín dụng chào bán, đầu tư và cung cấp dịch vụ về trái phiếu doanh nghiệp riêng lẻ, bảo đảm chặt chẽ, hiệu quả, hạn chế rủi ro.

Hiện Ngân hàng Nhà nước đang tiếp tục bám sát Nghị định 65, kết quả công tác thanh tra hoạt động mua, bán trái phiếu doanh nghiệp của Ngân hàng Nhà nước và diễn biến thị trường để nghiên cứu, rà soát tổng thể các vấn đề, nội dung cần bổ sung, chỉnh sửa (nếu cần).