Apple, Samsung nhắm tới "con cưng" Arm của SoftBank trong đợt IPO sắp tới

BÀI LIÊN QUAN

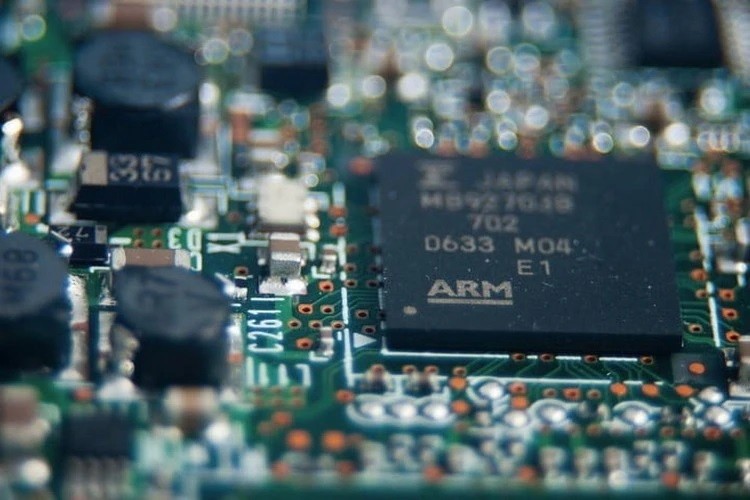

Tài sản tỷ phú Phạm Nhật Vượng sắp tăng từ 5 tỷ USD lên 16 tỷ USD khi IPO VinFastNhững thương vụ IPO lớn nhất thế giớiThông tin về công ty IPO tại Việt Nam trong năm 2022Theo Nhịp sống thị trường, trong ngành chip chuyển động, nhiều người biết đến những cái tên nổi tiếng như là Qualcomm Snapdragon, Apple M series hay Samsung Exynos. Mặc dù vậy thì có một công ty vô cùng quan trọng ở trong ngành tuy nhiên lại không hề thực sự tham gia vào quá trình sản xuất chip. Đó chính là Arm, doanh nghiệp đến từ Anh, chuyên thiết kế kiến trúc cho các con chip hiện đại, thuộc sở hữu của SoftBank Group.

Nikkei Asia đưa tin rằng, Arm có kế hoạch IPO ở trên Nasdaq vào thời điểm tháng 9 năm nay. Cũng tại thời điểm đó, giá trị vốn hóa thị trường của doanh nghiệp này dự kiến đạt mức hơn 60 tỷ USD. Và đây cũng có thể sẽ là đợt chào bán lần đầu ra công chúng lớn nhất trong năm 2023.

SoftBank cũng sẽ chính thức nộp hồ sơ IPO của Arm lên Ủy ban Chứng khoán và Giao dịch Mỹ (SEC) vào thời điểm tháng 8 và chờ đợi sự chấp thuận. Theo tìm hiểu thì các nhà sản xuất chip hàng đầu thế giới như Apple, Samsung Electronics, Nvidia và Intel đều có ý định đầu tư vào Arm.

Đợt IPO của Arm dự kiến sẽ được diễn ra trong khoảng từ giữa cho đến cuối tháng 9/2023. Công ty cũng đang nghiên cứu, tìm hiểu nhu cầu của các nhà đầu tư, hy vọng giá trị doanh nghiệp của Arm sẽ tăng hơn nữa.

Và định giá của doanh nghiệp thiết kế chip này đã tăng trưởng gấp đôi tính từ khi SoftBank mua lại công ty với mức giá là 24 tỷ bảng Anh (tương đương 31 tỷ USD ở thời điểm đó) vào năm 2016. Đến thời điểm hiện tại, 75% cổ phần của Arm thuộc sở hữu của SoftBank Group, 25% cổ phần còn lại được nắm giữ bởi Vision Fund - đây chính là một quỹ đầu tư vào các công ty công nghệ trên thế giới. Nikkei nói rằng, Vision Fund sẽ bán từ 10 - 15% cổ phần của họ trong Arm ở trên thị trường mở.

Không những thế, Arm còn có kế hoạch chào đón các nhà sản xuất chip lớn với tư cách là cổ đông trung và dài hạn, thông qua việc bán cho mỗi bên một vài phần trăm cổ phần. Việc này cũng nhằm mục đích ổn định giá cổ phiếu ở thời điểm niêm yết. Trước đây thì nhà sản xuất chip Nvidia của Mỹ cũng từng đề xuất việc sẽ mua lại công ty này.

Arm có trụ sở ở Cambridge là một trong những công ty quan trọng hàng đầu ở trong ngành công nghiệp bán dẫn toàn cầu. Nó được ví như là viên ngọc quý của nước Anh. Và kể từ khi thành lập vào năm 1990 thì những thiết kế chip cho điện thoại thông minh của Arm cũng đã chiếm hơn 90% thị phần.

Được biết, thay vì chú trọng vào lợi ích kỹ thuật của con chip thì Arm nhấn mạnh đến việc hợp tác với các nhà sản xuất. Ed Gemmell - Giám đốc Tiếp thị nhãn hiệu đã tiết lộ có hai lợi thế cạnh tranh của Arm đó là xử lý điện năng thấp, hệ sinh thái xoay quanh chip. Hơn thế, họ không bảo đối tác phải làm cái gì. Arm cũng cung cấp bộ xử lý di động tốt nhất, còn đối tác muốn kết hợp linh kiện như thế nào là sẽ tùy vào họ. Không phải công ty nào cũng làm như Arm, ví dụ như Intel kiểm soát quá nhiều phát minh của họ ở trên máy tính, để lại ít khoảng trống cho các nhà sản xuất. Ông Gemmell nhận xét: “Đó không phải môi trường lành mạnh và con đường đến với đổi mới sẽ chậm lại”.

Arm cũng không thiết kế toàn bộ một con chip mà chỉ thực hiện công việc đòi hỏi chuyên môn cao chính là bố trí bộ xử lý trung tâm rồi gửi thiết kế đó cho bên thứ ba. Và bên thứ ba sẽ bổ sung các yếu tố để biến nó thành một hệ thống ở trên chip. Mặc dù vậy thì một số hãng như Apple sẽ trả thêm để tự mày mò.

Nikkei nói rằng, doanh thu của Arm đã đạt 2,8 tỷ USD trong năm tài chính 2022, so với năm tài chính 2016 thì tăng 70% khi được SoftBank mua lại.

Và có tổng cộng hơn 250 tỷ con chip sử dụng thiết kế của Arm đã được xuất xưởng. Và trong cuộc họp thường niên của công ty vào thời điểm tháng 6, Chủ tịch kiêm Giám đốc điều hành SoftBank Masayoshi Son đã nói với các cổ đông rằng bản thân của ông kỳ vọng con số đó sẽ đạt mức 1.000 tỷ.

Đến sau khi thu mua vào năm 2016 thì Tập đoàn Nhật Bản đã biến Arm thành một trụ cột ở trong hệ thống của mình. Theo như tìm hiểu thì họ đã đồng ý với lời đề nghị mua lại với trị giá 40 tỷ USD từ Nvidia vào năm 2020, tuy nhiên sau đó đã từ bỏ thỏa thuận khi các nhà quản lý phản đối.

Cũng kể từ đó thì SoftBank đã cố gắng đưa công ty này lên sàn. Và hiện tại, cả SoftBank và Arm không đưa ra bất kỳ một bình luận nào về đợt IPO dự kiến.

Có thể thấy, thị trường IPO đã cải thiện một cách đáng kể trong những năm gần đây, trong bối cảnh các ngân hàng trung ương trên thế giới nới lỏng chính sách tiền tệ hơn một chút. Số vốn huy động được thông qua các đợt IPO ở trên toàn thế giới vào năm 2021 ghi nhận là 416,2 tỷ USD, so với năm trước tăng 80% đồng thời là số tiền lớn nhất kể từ năm 2000, theo như Refinitiv.

Mặc dù vậy thì khi lạm phát tăng cao, kéo theo đó là những đợt tăng lãi suất của những ngân hàng trung ương ở trên toàn cầu đã gây ra sự hỗn loạn ở trên thị trường, giá của các đợt IPO 2022 đã giảm mạnh ⅔ so với năm trước. Mặc dù vậy thì tốc độ thắt chặt đã có xu hướng chậm lại ở trong thời gian gần đây, một lần nữa đã thúc đẩy các nhà đầu tư chú ý đến các công ty đang phát triển.

Nikkei nhận định, việc Arm IPO chính là biểu tượng của sự hồi sinh của những cổ phiếu công nghệ vốn hoạt động không quá tốt ở trong thời gian này.