TS Lê Xuân Nghĩa: Hướng dòng vốn trái phiếu vào doanh nghiệp sản xuất

BÀI LIÊN QUAN

Xây dựng nền tảng cho thị trường trái phiếu doanh nghiệp từ xếp hạng tín nhiệmTS Lê Xuân Nghĩa: Trái phiếu doanh nghiệp cần có niên hạn dài hơnTS Vũ Đình Ánh: Năm yếu tố làm nên sự lành mạnh của thị trường trái phiếu doanh nghiệpThu hẹp dần phát hành trái phiếu riêng lẻ

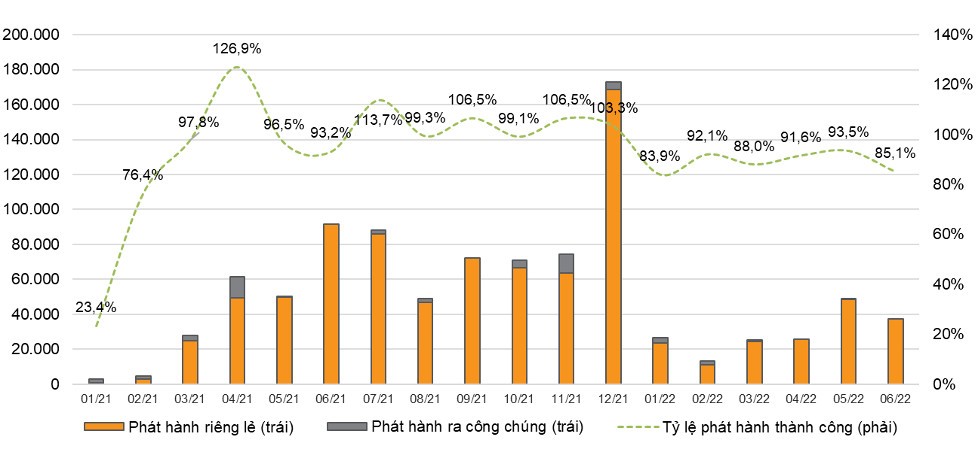

Mặc dù thị trường trái phiếu doanh nghiệp của Việt Nam phát triển rất nhanh trong thời gian qua và đã đóng góp một lượng vốn trung dài hạn rất lớn cho nền kinh tế. Tuy nhiên, thị trường trái phiếu của chúng ta vẫn chủ yếu là trái phiếu phát hành riêng lẻ, tỷ lệ phát hành ra công chúng của TPDN chỉ chiếm một phần rất nhỏ. Theo số liệu báo cáo của Công ty Chứng khoán VNDirect, tỷ lệ trái phiếu phát hành TPDN riêng lẻ trong quý 2/2022 là 99,7%. Trong khi, tỷ lệ TPDN phát hành ra công chúng chỉ chiếm 0,3%.

TS. Vũ Tiến Lộc: Cần khơi mở cho thị trường trái phiếu doanh nghiệp phát triển

Để phát triển thị trường trái phiếu doanh nghiệp để trở thành một kênh dẫn vốn quan trọng, trước hết cần trách nhiệm của các bên từ cơ quan quản lý, cộng đồng doanh nghiệp và cả thể chế của thị trường này.Nghị định 65 giúp minh bạch hóa thị trường trái phiếu doanh nghiệp

Minh bạch hóa thị trường trái phiếu doanh nghiệp là vấn đề được các thành phần tham gia đặc biệt quan tâm, nhất là đối với các nhà đầu tư. Nghị định 65/2022/NĐ-CP được ban hành hứa hẹn sẽ giúp minh bạch hóa thị trường trái phiếu doanh nghiệp trong thời gian tới.Nghị định 65: Trái phiếu doanh nghiệp có thể tăng lên sau giai đoạn trầm lắng vừa qua

Các chuyên gia cho rằng quy định tại Nghị định 65 về trái phiếu doanh nghiệp chặt chẽ hơn trong việc chào bán trái phiếu ở thị trường thứ cấp. Từ đó, lượng phát hành trái phiếu có thể tăng lên so với giai đoạn trầm lắng vừa qua.

Sự phát triển nóng của thị trường TPDN cùng với hệ thống các quy định pháp luật còn chưa hoàn thiện đã tạo điều kiện cho nhiều doanh nghiệp phát hành lợi dụng và gây ra nhiều hệ lụy xấu cho thị trường trong thời gian qua.

Ngoài ra, chính bản thân các nhà đầu tư cá nhân cũng góp phần tạo ra sự hỗn loạn cho thị trường thời gian qua. Các quy định về yêu cầu đối với các nhà đầu tư cá nhân trong thời gian qua còn khá lỏng lẻo. Điều này đã tạo điều kiện cho nhiều đối tượng nhà đầu tư cá nhân thiếu hiểu biết về thị trường trái phiếu tham gia vào đầu tư. Thậm chí, các nhà đầu tư cá nhân này đã thành lập các hội nhóm để cùng đầu tư.

Khi các hội nhóm này gồm các thành viên đều không có kiến thức, sự am hiểu về thị trường chính là điều kiện để các doanh nghiệp không đủ điều kiện phát hành TPDN ra công chúng lợi dụng, trục lợi nhà đầu tư bằng cách phát hành trái phiếu với lãi suất cao.

Nghị định 65/2022/NĐ-CP vừa được ban hành đã quy định cụ thể về tiêu chuẩn nhà đầu tư chuyên nghiệp được tham gia vào thị trường trái phiếu theo chuẩn thông lệ quốc tế. Đặc biệt, đối với khu vực đầu tư cá nhân, mặc dù chúng ta thắt chặt lại nhưng thực tế chúng tôi muốn rằng việc phát hành trái phiếu riêng lẻ sẽ ngày càng thu hẹp lại. Dần chuyển hẳn sang phát hành ra công chúng bởi đây là khu vực chúng ta có thể huy động vốn dễ dàng hơn, giám sát chặt chẽ hơn và đây cũng là nơi có thể xếp hạng tín nhiệm có thể phát huy được hiệu lực.

Khi xếp hạng tín nhiệm phát huy được vai trò của nó thì khi đó mới có tiền đề để xây dựng được thị trường thứ cấp. Nếu trái phiếu cũng như cổ phiếu mà chỉ có phát hành ở thị trường sơ cấp thì nó chưa phải là một công cụ cấp vốn dài hạn tốt được.

Tạo điều kiện cho doanh nghiệp sản xuất phát hành TPDN

Theo số liệu của VNDirect, trong quý 2/2022 các doanh nghiệp thuộc nhóm ngành sản xuất và dịch vụ chỉ chiếm khoảng 6,9% tổng giá trị với khoảng 7.713 tỷ đồng trên tổng số 111.514 tỷ đồng của 60 doanh nghiệp phát hành trái phiếu riêng lẻ. Còn lại, 93,1% tổng giá trị thuộc về nhóm các tổ chức tín dụng ngân hàng và các doanh nghiệp bất động sản.

Trong đó, chỉ riêng 3 doanh nghiệp đã phát hành tới 4.920 tỷ đồng trái phiếu với kỳ hạn từ 2-4 năm. Cụ thể, Công ty CP ĐTXD Trung Nam phát hành 2.000 tỷ đồng trái phiếu kì hạn 2 năm, Công ty CPSX & KD Vinfast phát hành 2.000 tỷ đồng trái phiếu kì hạn 3 năm và Công ty CP In và Bao bì Goldsun phát hành 920 tỷ đồng trái phiếu với kì hạn 4 năm.

Mặc dù cả số lượng doanh nghiệp và giá trị trái phiếu được phát hành đều giảm so với năm 2021 nhưng về tỷ trọng trái phiếu phát hành riêng lẻ chủ yếu vẫn là các tổ chức tín dụng và doanh nghiệp bất động sản. Điều này được các chuyên gia đánh giá là một khiếm khuyết lớn của thị trường khi vai trò của thị trường trái phiếu còn rất khiêm tốn trong việc cung cấp nguồn vốn trung dài hạn giá rẻ với kỳ hạn dài cho khối doanh nghiệp sản xuất, đặc biệt là nhóm các doanh nghiệp vừa và nhỏ. Khối doanh nghiệp sản xuất luôn đóng vai trò đặc biệt quan trọng đối với nền kinh tế của chúng ta.

Chúng ta cần phải thẳng thắn kiểm điểm rằng tổng khối lượng trái phiếu phát hành thời gian qua chủ yếu là từ các ngân hàng và doanh nghiệp bất động sản. Còn đại bộ phận doanh nghệp vừa và nhỏ vẫn chưa dám tiếp cận với thị trường này. Đây chính là khiếm khuyết của thị trường trái phiếu. Tại sao lại như vậy?”

Có 3 vấn đề khiến các doanh nghiệp sản xuất, đặc biệt là các doanh nghiệp vừa và nhỏ khó tiếp cận với thị trường trái phiếu doanh nghiệp gồm: thứ nhất là lãi suất quá cao, thứ hai là kỳ hạn ngắn và thứ ba là thủ tục quá rườm rà, phức tạp .

Do đó, làm thế nào để các doanh nghiệp sản xuất, nhất là các doanh nghiệp vừa và nhỏ có thể tiếp cận được với nguồn vốn trung dài hạn của thị trường trái phiếu mới là vấn đề lớn? Để làm được điều này, chúng ta phải làm sao để kỳ hạn trái phiếu phải dài, lãi suất trái phiếu phải thấp và đặc biệt cần rút ngắn thời gian, thủ tục xét duyệt hồ sơ cho các doanh nghiệp phát hành để họ nắm bắt được cơ hội cũng như triển khai được kế hoạch kinh doanh của mình. Muốn làm được điều này, cần phải có ba điều kiện tiên quyết.

Thứ nhất, phải có một thị trường trái phiếu phát hành ra công chúng mạnh. Chỉ có phát hành ra công chúng mạnh thì niềm tin của thị trường mới vững lên. Niềm tin của thị trường vững lên thì lãi suất mới giảm xuống và kéo dài được kỳ hạn.

Thứ hai, phải có xếp hạng tín nhiệm một cách khách quan và chuẩn xác. Điều này cũng nhằm mục đích tạo lòng tin cho nhà đầu tư. Khi nhà đầu tư tin thì họ mới đầu tư, mới dám đầu tư dài hạn và có lãi suất thấp.

Thứ ba, phải có một thị trường thứ cấp. Không có thị trường thứ cấp thì không thể kéo dài kỳ hạn trái phiếu được. Vì khi nhà đầu tư cần bán lại không bán được. Nếu trái phiếu không thanh khoản được thì không nhà đầu tư nào dám đầu tư với kỳ hạn dài và với lãi suất thấp .

Khi nghiên cứu thị trường trái phiếu của Nhật Bản, thị trường trái phiếu doanh nghiệp không sôi động như thị trường cổ phiếu. Nhưng khi nhà đầu tư cần bán thì có ngay các giao dịch, đàm phán, thỏa thuận và sau một vài ngày là có thể bán được. Nghĩa là tính thanh khoản của trái phiếu doanh nghiệp được đảm bảo.

Tư duy chính sách trong tương lai cần hướng tới mục tiêu tạo ra một thị trường trái phiếu dành cho đại bộ phận doanh nghiệp Việt Nam chứ không phải chỉ dành cho các tổ chức tín dụng và bất động sản như hiện nay. Vì vậy, cần thu hẹp dần trái phiếu phát hành riêng lẻ và tăng trái phiếu phát hành ra công chúng càng sớm càng tốt.