Thị trường IPO gặp "hạn hán", nhà đầu tư không mong đợi sẽ có những phi vụ tưng bừng

BÀI LIÊN QUAN

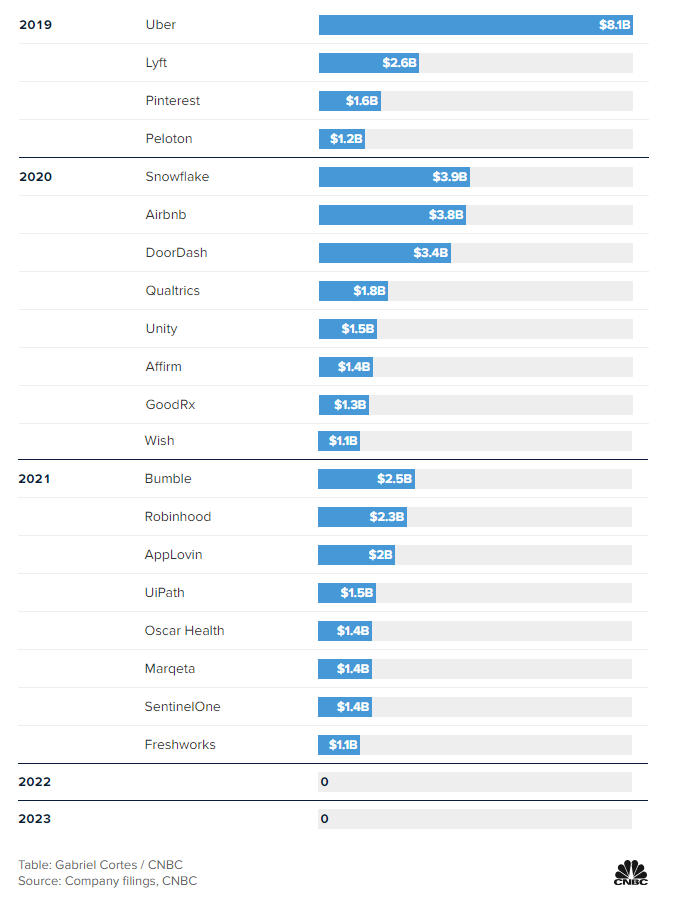

Cellcard chính thức niêm yết trên CSX thông qua hình thức IPONgười Nhật Bản trở thành tân Chủ tịch của Bamboo Airways, dự kiến 2026 sẽ IPOSavers Value Village được hỗ trợ bởi vốn cổ phần tư nhân, mục tiêu định giá 2,7 tỷ USD trong đợt IPO ở Hoa KỳTheo Vneconomy, bất chấp việc một số lượng lớn các công ty đang chờ để niêm yết cổ phiếu lần đầu ra công chúng (IPO) và cả sự phục hồi của cổ phiếu công nghệ đã đẩy chỉ số Nasdaq tăng 30% trong thời gian nửa đầu năm 2023, đợt hạn hán IPO vẫn đang tiếp diễn. Và theo số liệu thống kê, không hề có một đợt chào bán cổ phiếu công nghệ lần đầu ra công chúng nào đáng chú ý ở Hoa Kỳ tính từ thời điểm tháng 12/2021.

Cơn hạn hán IPO dự kiến vẫn còn kéo dài

Đó chính là với những startup công nghệ, còn nếu như tính trên tất cả các ngành thì chỉ có 10 công ty huy động được 100 triệu USD trở lên từ việc bán cổ phần lần đầu ở Mỹ trong thời gian 6 tháng đầu năm. Trong cùng khoảng thời gian năm 2021, ghi nhận đã có 517 giao dịch như thế và nổi bật là các đợt IPO trị giá hàng tỷ USD từ các công ty, bao gồm cả trang web hẹn hò Bumble, hãng cho vay trực tuyến Affirm và các nhà phát triển phần mềm UiPath và SentinelOne.

Giai đoạn 6 tháng cuối năm 2023 đã bắt đầu, các nhà đầu tư cũng như chủ ngân hàng cũng không mong đợi rượu sâm panh sẽ nổ ở trong thời gian tới. Có nhiều công ty từng thành công vang dội vẫn đang phải bám vào định giá cũ của họ, không thể dung hòa với thực tế mới sau năm 2022 tàn khốc. Bên cạnh đó, tăng trưởng kinh tế chững lại đã khiến cho các doanh nghiệp lẫn người tiêu dùng phải tiến hành cắt giảm chi phí, trì hoãn việc mua phần mềm, điều này sẽ gây ra khó khăn đặc biệt cho công tác dự báo trong thời gian vài quý sắp tới.

Chính vì thế, nếu như đang chờ đợi màn ra màn hoành tráng từ các startup công nghệ thì hãy tiếp tục chờ đợi.

Dù cho các nhà đầu tư đang tiến hành khảo sát những cái tên mới, tuy nhiên khi nói đến công nghệ thì họ vẫn sáng suốt lựa chọn cho mình những cái tên đã thành danh để chắc ăn hơn. Những cổ phiếu của những hãng vốn hóa lớn như Apple và Nvidia cũng đã chứng kiến mức tăng vượt trội ở trong năm nay và đang quá trình quay trở lại giao dịch gần mức cao nhất mọi thời đại, thúc đẩy chỉ số Nasdaq. Tuy nhiên, những tiến bộ không phải đều ở trong toàn ngành.

Những công ty tổ chức 7 đợt IPO công nghệ lớn nhất ở Hoa Kỳ vào năm 2021 đã mất ít nhất 40% giá trị tính từ khi ra mắt. Coinbase - đây là hãng công khai thông qua niêm yết đã giảm hơn 80% giá trị.

Và lớp IPO năm đó có các doanh nghiệp tăng trưởng cao so với mức đốt tiền thậm chí còn cao hơn. Đây cũng chính là một phương trình vẫn hoạt động tốt cho đến khi đối mặt với mối lo ngại về suy thoái kinh tế cũng như lãi suất tăng đã đẩy các nhà đầu tư vào các tài sản có vị trí tốt hơn vào thế chống chọi với suy thoái kinh tế cũng như chi phí vốn tăng lên. Những chủ ngân hàng và nhà đầu tư nói với CNBC rằng, sự lạc quan đang tăng lên tuy nhiên những lo ngại về kinh tế đang diễn ra và mức định giá tăng cao so với thời kỳ trước năm 2022 đã tạo ra tiền đề cho một nửa cuối năm yên ắng đối với những đợt IPO công nghệ.

Dollarhide - đây chính là công ty đã đầu tư vào các dịch vụ công nghệ quan trọng như Google và Facebook cho biết, IPO rất quan trọng. Chúng mang đến nhiều cơ hội cho các nhà quản lý tiền và chúng sẽ tạo ra được lợi nhuận cho hệ sinh thái công nghệ giúp tài trợ cho thế hệ công ty đổi mới tiếp theo.

Định giá công ty ghi nhận tình trạng sụt giảm

Mặc dù vậy thì không hiểu vì sao lại có sự hoài nghi về đợt IPO mới. Có lẽ là đợt bùng nổ đầu tư công nghệ lớn nhất thời gian gần đây diễn ra sau sự bùng nổ của các công ty mua lại có mục đích đặc biệt (SPAC), đưa nhiều công ty kém trưởng thành hơn ra thị trường đại chúng thông qua việc sáp nhập ngược.

Và những cái tên như Opendoor, Clover Health, 23andMe và Desktop Metal ghi nhận đã mất hơn 80% giá trị tính từ khi tung ra thị trường thông qua SPAC.

Dollarhide nói rằng: “Có vẻ những thất bại từ cơn sốt SPAC năm 2021 đã làm hỏng khẩu vị thèm ăn của các nhà đầu tư đang tìm kiếm IPO. Tôi nghĩ điều đó đã gây ra một số tác hại cho thị trường IPO truyền thống”.

Đầu tư mạo hiểm cũng đã chậm lại đáng kể vào năm ngoái so với mức kỷ lục và vẫn tương đối bị hạn chế, ở bên ngoài lĩnh vực trí tuệ nhân tạo đang nóng. Những công ty đã buộc phải cắt giảm nhân viên cũng như đóng cửa văn phòng để có thể bảo toàn tiền mặt, điều chỉnh quy mô kinh doanh của họ.

Những công ty trước khi IPO như Stripe, Canva và Klarna cũng đã đạt được những thành công lớn trong việc định giá, thông qua những biện pháp nội bộ hay giảm giá từ các nhà đầu tư bên ngoài.

Và trong trường hợp không có IPO thì các công ty khởi nghiệp cần phải xem xét số phận nhân viên của họ, nhiều người ở trong số họ có một lượng lớn tài sản ròng gắn liền với vốn chủ sở hữu của công ty cũng như đã chờ đợi nhiều năm để có được cơ hội bán một phần ở trong số đó.

Được biết, Stripe đã giải quyết vấn đề này vào tháng 3, thông báo rằng các nhà đầu tư sẽ tiến hành mua cổ phiếu của nhân viên trị giá 6,5 tỷ USD. Động thái này đã hạ mức định giá của công ty thanh toán xuống khoảng 50 tỷ USD từ mức cao 95 tỷ USD. Deeter nói rằng, nhiều công ty ở giai đoạn cuối đang xem xét lại các giao dịch tương tự và thường có liên quan đến việc cho phép nhân viên bán khoảng 20% cổ phiếu được giao của họ.