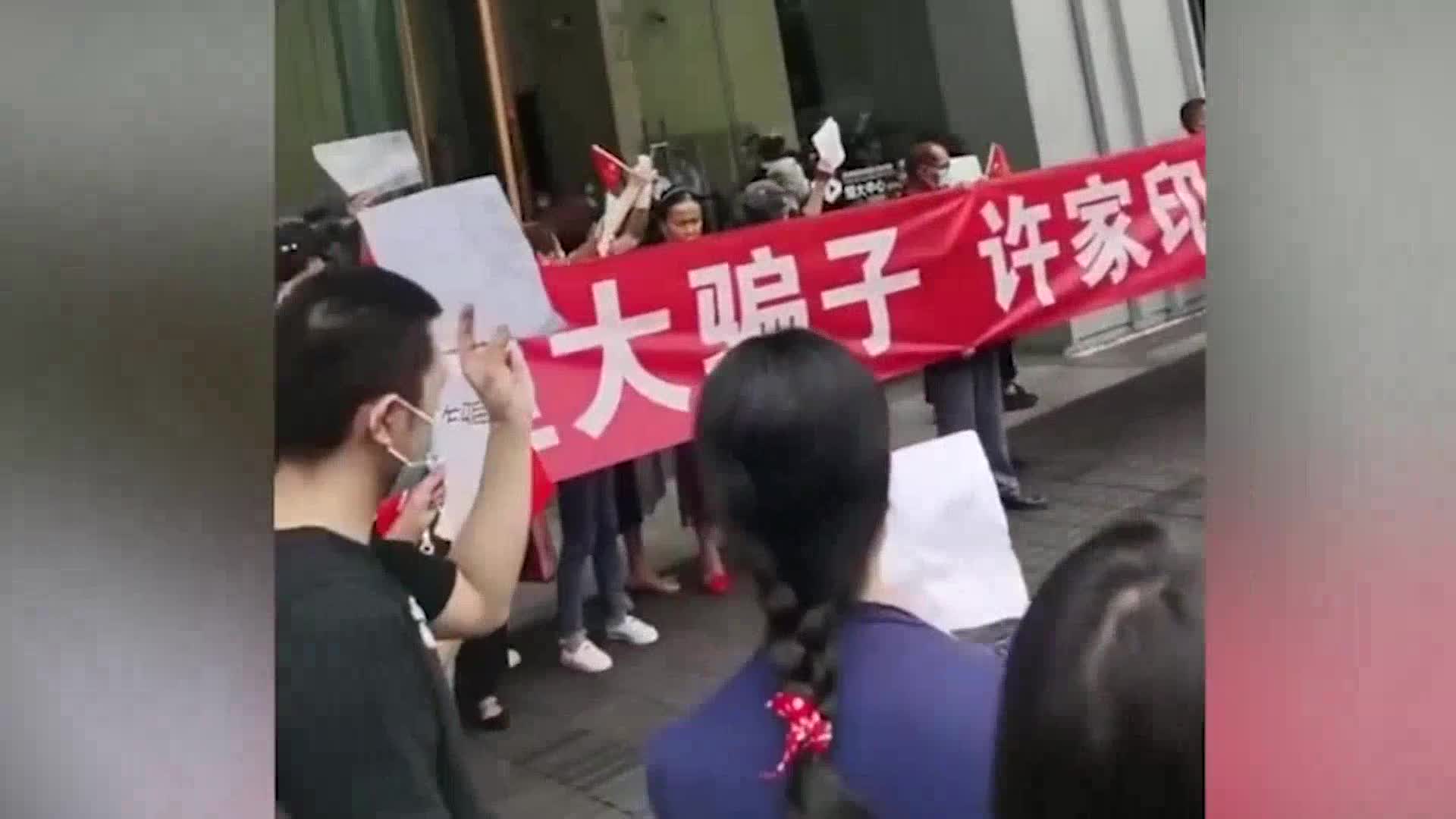

Sau một năm “siết” tín dụng bất động sản, Trung Quốc đang phải “trả giá” rất đắt cho những chính sách quá khắt khe của mình. Cuộc khủng hoảng trong lĩnh vực nhà đất ở nước này đã kéo tụt tăng trưởng nền kinh tế, nhiều tập đoàn địa ốc, nhà đầu tư, người mua nhà rơi vào bế tắc, điêu đứng vì những khoản nợ “khổng lồ”.

Đứng trước nguy cơ đổ vỡ, khủng hoảng, chính quyền đất nước đông dân nhất thế giới buộc nới lỏng dây cương với ngành địa ốc và đưa ra các biện pháp hỗ trợ kinh tế. Tuy nhiên, tình hình không mấy khả quan vì nền kinh tế nước này liên tục gặp nhiều lực cản.

“Cú trượt” của thị trường bất động sản Trung Quốc đã khiến nhiều người lo lắng về hậu quả có thể xảy ra với những biện pháp thắt chặt dòng vốn đổ vào bất động sản của Việt Nam. Đặc biệt là khi thị trường địa ốc ở trong nước đang bộc lộ những biểu hiện bất thường trong thời gian vừa qua.

Bàn về vấn đề bài học rút ra từ câu chuyện “siết” tín dụng bất động sản của Trung Quốc, chúng tôi đã có buổi trao đổi với TS. Võ Trí Thành – Viện trưởng Viện nghiên cứu Chiến lược Thương hiệu và Cạnh tranh.

Động thái “siết” tín dụng bất động sản trong thời gian vừa qua đã khiến nhiều người lo ngại Việt Nam sẽ đi vào vết xe đổ của Trung Quốc. Vậy theo ông, một kịch bản tương tự có lặp lại ở Việt Nam?

Tôi nghĩ, chúng ta không nên nhìn vào những hậu quả “siết” tín dụng bất động sản của Trung Quốc để lo lắng cho tình hình hiện tại và tương lai của Việt Nam. Chính sách “siết” bất động sản của Trung Quốc cũng sẽ có nhiều điểm tương đồng với Việt Nam nhưng không hoàn toàn giống nhau. Ở Trung Quốc, việc siết tín dụng vào bất động sản quá khắt khe với “3 lằn ranh đỏ” đã gây ra những hệ lụy không mong muốn cho nền kinh tế. Còn ở Việt Nam, tôi nghĩ không nên dùng từ “siết” mà phải dùng từ kiểm soát, cẩn trọng dòng vốn tín dụng đổ vào bất động sản.

Cái cốt lõi trong việc kiểm soát tín dụng bất động sản ở Việt Nam vẫn là làm cho thị trường bất động sản phát triển lành mạnh, bền vững bằng việc giải quyết tổng thể nhiều vấn đề. Đơn cử như việc hoàn thành các khung pháp lý, sửa đổi Luật Đất đai, Luật Kinh doanh bất động sản, Luật Nhà ở, phát triển hạ tầng, đô thị. Hay vừa qua, Quốc hội đã bàn về việc gỡ rối cho các dự án bất động sản để tăng nguồn cung trên thị trường.

Những hậu quả từ việc “siết” tín dụng bất động sản mà Trung Quốc đang phải đối mặt có phải là do những chính sách quản lý không phù hợp kéo dài trong một thời gian dài không thưa ông?

Tôi cho rằng, chính sách của Trung Quốc có phần khắt khe nên rủi ro họ gặp phải khá lớn. Cụ thể, nhằm kiểm soát thị trường bất động sản, Trung Quốc đã ban hành chính sách hạn chế tín dụng đổ vào bất động sản với 3 “lằn ranh đỏ” gồm: tỷ lệ nợ phải trả trên tài sản (không bao gồm các khoản ứng trước) tối đa 70%, tỷ lệ nợ ròng trên vốn chủ sở hữu tối đa 100% và tỷ lệ thanh toán tiền mặt/nợ ngắn hạn phải lớn hơn 1. Nếu vượt cả 3 “lằn ranh đỏ” này, chủ đầu tư sẽ không được phép vay thêm tiền từ ngân hàng.

Nền kinh tế Trung Quốc đã phải trả giá đắt từ những chính sách có phần hơi quá đà này. Cho nên, cuối tháng 4 vừa qua, nước này buộc phải nới lỏng chính sách, cho phép các doanh nghiệp bất động sản phát hành trái phiếu trở lại để thúc đẩy tâm lý thị trường.

Báo cáo thị trường bất động sản của các đơn vị nghiên cứu trong thời gian vừa qua đều cho thấy thị trường nhà đất ở Việt Nam đang có những diễn biến bất thường như sốt đất, thanh khoản chậm . Theo ông, đây có phải dấu hiệu cho thấy những biện pháp kiểm soát dòng vốn vào bất động sản có vấn đề?

Ở thời điểm hiện tại, sau 2 năm dịch Covid-19 bùng phát, ngành bất động sản ở Việt Nam cũng rơi vào khủng hoảng như đại đa số lĩnh vực khác. Tuy nhiên, ngành kinh tế này vẫn có nhiều tiềm năng phát triển nhờ đà tăng trưởng tốt của nền kinh tế, mức sống của người dân ngày càng cao.

Bên cạnh những vấn đề tích cực này, ngành bất động sản của Việt Nam bắt đầu xuất hiện những yếu tố rủi ro rất quan ngại như sốt đất nền, huy động trái phiếu của doanh nghiệp. Đây là những vấn đề hiện hữu, rất đáng lo ngại.

Nhưng tôi không cho rằng, chính sách kiểm soát tín dụng, phát hành trái phiếu của Việt Nam có vấn đề. Mà phải nói rằng, những chính sách xử lý trong thời gian vừa qua rất hợp lý và mang tinh thần “Việt Nam”. Đơn cử là việc luôn gắn xử lý, cải tổ thị trường kinh tế tài chính với ổn định kinh tế vĩ mô.

Mặc dù những chính sách này triển khai chậm, đặc biệt là vấn đề nhà ở xã hội cho người dân. Tuy nhiên, trong 6 tháng đầu năm nay, tín dụng bất động sản đã tăng trở lại. Điều này đã cho thấy, chính sách của Việt Nam rất chặt chẽ, chọn lọc và có sự phân tích cụ thể ở từng phân khúc để nhìn nhận từng mức độ rủi ro khác nhau.

Từ việc siết tín dụng bất động sản ở Trung Quốc, những bài học nào được rút ra ở đây cho Việt Nam, thưa ông?

Trung Quốc là một bài học lớn cho các nước đi sau như Việt Nam. Kiểm soát dòng vốn vào bất động sản cũng là động thái đang diễn ra ở Việt Nam. Tuy nhiên, quyết định trên đang diễn ra trong bối cảnh kinh tế vừa gượng dậy sau Covid-19 đã khiến thị trường bất động sản Việt Nam rơi vào tình cảnh khó khăn, nhà đầu tư thể hiện rõ tâm lý e dè.

Theo tôi, bài học đắt giá nhất được rút ra ở đây là rủi ro của thị trường bất động sản. Đây là một bài học đã “lặp đi lặp lại” nhiều lần nhưng mãi không có nước nào học được. Trong cuộc khủng hoảng tài chính ở châu Á năm 1997, rất nhiều nhà tư vấn kinh tế của phương Tây kiến nghị thị trường ở châu Á phải minh bạch thị trường. Nhưng đến năm 2008-2009, các nước phương Tây lại tiếp tục đi vào “vết xe đổ” và chìm sâu trong khủng hoảng.

Một chuyên gia người Nhật đã từng nói với tôi rằng: “Ai cũng sợ khủng hoảng kinh tế - tài chính nhưng rồi nó lại xảy ra lúc nào không hay”. Nguyên nhân ở đây chính là lòng tham và nhận thức, tư duy về thị trường chưa đầy đủ.

“Lòng tham” có thể khiến việc hoạch định chính sách đi chệch hướng, méo mó, rất dễ dẫn đến khủng hoảng. Cho nên, chúng ta phải nhìn nhận vấn đề này thật cụ thể, rõ ràng, tránh để “lòng tham” làm lệch định hướng khi đề ra và thực hiện các chính sách.

Muốn ngành bất động sản không phải gánh chịu những hệ lụy từ việc siết bất động sản như Trung Quốc. Theo ông, Việt Nam có phải chấp nhận một sự đánh đổi nào đó không?

Tôi cho rằng, ở thời điểm này, chúng ta không nên nhìn vào mặt tiêu cực của vấn đề để phán xét. Đồng ý là câu chuyện phát triển bất động sản luôn có nhiều rủi ro và đã xuất hiện nhiều lần, nhiều nơi trên thế giới, Trung Quốc hay Việt Nam cũng không phải ngoại lệ. Tuy nhiên, chúng ta không nên nhìn vào những mặt tiêu cực để nói về một sự đánh đổi nào đó. Chúng ta phải nhìn thấy được tầm quan trọng của việc phát triển bất động sản để phát triển những chính sách hợp lý và hiệu quả hơn.

Nếu chỉ thấy mặt tích cực thì rất dễ khiến thị trường trở nên “sốt nóng”, đóng băng và khủng hoảng. Nhưng nếu chỉ nhìn thấy rủi ro, không dám phát triển thì không thể tạo ra sức bật tăng trưởng. Cho nên, thách thức chính sách ở đây là làm sao để hài hòa hai mặt tích cực và tiêu cực trong việc phát triển bất động sản. Đồng thời là khéo léo, thúc đẩy thị trường phát triển, hạn chế thấp nhất những rủi ro.

Sau một thời gian siết tín dụng bất động sản, ông có nhận xét gì về sức khỏe các doanh nghiệp Việt Nam?

Hiện nay, không ít doanh nghiệp bất động sản Việt Nam có vấn đề về tài chính, vướng mắc pháp lý. Khó khăn trong việc huy động nguồn vốn đã khiến hàng loạt doanh nghiệp địa ốc trở nên đuối sức, phải “thở oxy dòng cao”. Nhiều doanh nghiệp triển khai dự án, chôn vốn nhưng 2 năm qua không thu thêm được tiền. Hay nhiều doanh nghiệp triển khai được thì bán cũng khó khăn vì người mua lo sợ dòng tiền không ổn định, không bảo đảm thanh toán đúng tiến độ.

Doanh nghiệp bất động sản đang đuối sức và chắc chắn nếu chính sách không thay đổi thì nhiều doanh nghiệp sẽ phải rời bỏ thị trường. Bên cạnh câu chuyện chính sách, doanh nghiệp cũng phải nỗ lực làm tốt công tác quản trị để tự cứu mình thoát khỏi khủng hoảng.

Mới đây, Ngân hàng Nhà nước đã công bố con số nợ xấu bất động sản là 37.000 tỷ đồng, ông có đánh giá gì về con số này?

Theo số liệu từ Ngân hàng Nhà nước, tính đến thời điểm hiện tại, tỷ lệ nợ xấu của Việt Nam đang duy trì ở mức dưới 2%. Nếu tính thêm nợ bán cho VAMC và nợ tái cơ cấu thì tổng nợ xấu toàn ngành ở mức 6-7%. Nếu lấy con số này chia cho tổng số dư nợ tín dụng thì con số này không quá lớn.

Tuy nhiên, tác động của thị trường bất động sản vào hệ thống tài chính ngân hàng là rất lớn. Cho nên, khi tỷ lệ nợ xấu vượt quá ngưỡng cho phép thì Nhà nước phải can thiệp, giải cứu. Bên cạnh đó, các tiêu chuẩn giám sát của hệ thống ngân hàng phải chặt chẽ, không thể có 1 đồng mà đi cho vay 8 đồng được, doanh nghiệp 1 vốn mà dùng đòn bẩy 3 thì đương nhiên sẽ phải lo lắng.

Chẳng hạn như Evergrande (Trung Quốc), Nhà nước buộc phải bơm tiền để giải cứu. Còn nếu muốn tránh được vấn đề xấu xảy ra thì bản thân doanh nghiệp phải tránh, cân bằng và kiểm soát ngay từ đầu. Khi thị trường có vấn đề thì phải kiểm soát, không nên để thị trường trở nên quá “sốt nóng”. Đây là bài toán phức tạp và nên nhớ “không thể dùng trái tim mà phải dùng lý trí” để giải quyết.

Nói về câu chuyện của Evergrande (Trung Quốc), ngoài nợ tín dụng không thể trả, nguyên nhân dẫn đến sự phá sản của doanh nghiệp này chính là sự phát triển đa ngành. Các doanh nghiệp bất động sản của Việt Nam cũng phát triển đa ngành. Theo ông, điều này có đáng lo ngại không?

Doanh nghiệp bất động sản “đa ngành” là một khái niệm rất rộng. Phát triển dạng lĩnh vực nhưng lại nằm trong một chuỗi, một hệ sinh thái có cốt lõi là công nghệ. Hiện nay, công nghệ số luôn hiện hữu trong mọi lĩnh vực kinh doanh, ngành nào cũng cần xử lý dữ liệu, tối ưu hóa công nghệ.

Đa ngành vẫn có những khía cạnh đủ tốt, đủ khôn ngoan về mặt kinh doanh. Khi nằm trong một hệ sinh thái có giá trị như vậy, việc kinh doanh đa ngành sẽ giảm được các chi phí quản trị.

Tuy nhiên, doanh nghiệp kinh doanh đa ngành phải đảm bảo vấn đề năng lực quản trị. Bởi lẽ, kinh doanh đa ngành chỉ gặp rủi ro khi nó không nằm trong chuỗi năng lực giám sát hay năng lực quản trị không theo kịp.

Siết tín dụng bất động sản có phải là hiệu quả nhất để thanh lọc, giúp thị trường phát triển bền vững? Theo ông, đâu là những bước đi trong dài hạn của vấn đề này?

Siết tín dụng bất động sản là một giải pháp để thanh lọc thị trường phát triển theo hướng bền vững, lành mạnh hơn. Theo đó, chỉ những chỉ đầu tư thật sự có nguồn lực tài chính lớn, có chiến lược phát triển lâu dài, bền vững mới có cơ hội tồn tại trên thị trường. Những chủ đầu tư phụ thuộc vào nguồn vốn vay, không có kế hoạch phát triển bền vững sẽ gặp nhiều khó khăn.

Bên cạnh đó, việc siết tín dụng bất động sản có thể làm giảm nhóm người mua đầu cơ, lướt sóng, không có nhu cầu ở thực. Từ đó, giúp người mua nhà có nhu cầu ở thực có cơ hội sở hữu nhà hơn.

Tuy nhiên, nước đi dài hạn trong việc thanh lọc, giúp thị trường bất động sản phát triển bền vững vẫn là việc khẩn trương nghiên cứu và hoàn thiện hệ thống pháp luật liên quan đến lĩnh vực bất động sản như: Luật Đất đai, Luật Đầu tư, Luật Nhà ở, Luật Kinh doanh bất động sản, Luật Đấu thầu, Luật Xây dựng, Luật Quy hoạch đô thị,… để tạo khung pháp lý, điều kiện để thị trường bất động sản phát triển ổn định, lành mạnh, bền vững. Đồng thời, các cơ quan quản lý cần tăng cường công tác thanh tra, kiểm tra, xử lý mạnh tay các vi phạm pháp luật trong hoạt động kinh doanh bất động sản; xử lý các hành vi đưa thông tin không chính xác, gây nhiễu loạn, tác động tiêu cực đến hoạt động thị trường tài chính, tín dụng bất động sản.

Bên cạnh việc hoàn thiện vấn đề pháp lý bất động sản là việc phát triển một nền tài chính đủ tốt, không rủi ro. Vấn đề này nằm ở công tác tái cơ cấu nền kinh tế đã được triển khai từ rất lâu nhưng vẫn còn chậm. Vừa qua, Ngân hàng Nhà nước đã có chính sách tái cấu trúc hệ thống ngân hàng và các tổ chức tín dụng nhưng vẫn chưa đạt kết quả như mong muốn vì đằng sau đó còn là những tiêu chuẩn, chất lượng để đáp ứng những tiêu chí của một thị trường bất động sản.

Nếu tiếp tục siết tín dụng bất động sản trong thời gian tới, doanh nghiệp bất động sản Việt Nam cần làm gì để thích ứng?

Dòng vốn tín dụng bất động sản đang bị co hẹp, đây là vấn đề nhức nhối. Các doanh nghiệp gặp nhiều khó khăn khi thiếu vốn đầu vào phát triển dự án, việc phát hành trái phiếu bị kiểm soát chặt. Từ tháng 4 đến nay, việc ngân hàng hết “room tín dụng” đã khiến thị trường bất động sản bắt đầu có phản ứng. Nhiều khách hàng không vay được vốn của ngân hàng, khiến thanh khoản giảm, nhất là phân khúc bất động sản giá trị lớn.

Trước thực tế trên, các doanh nghiệp cần thích ứng linh hoạt. Thay vì phát triển nhiều dự án, doanh nghiệp cần tập trung phát triển các dự án có giá trị thực, nhà đầu tư sử dụng vốn thực, tính thanh khoản tốt hơn. Đồng thời, các doanh nghiệp cần chủ động đa dạng hóa nguồn vốn, tiếp cận các kênh thay thế như quỹ đầu tư, M&A, liên doanh trong bối cảnh tín dụng bất động sản bị siết chặt. Việc đa dạng hóa các nguồn vốn sẽ giúp ổn định thị trường và giảm các rủi ro hệ thống.

Trân trọng cảm ơn ông.