CEO WiGroup: Thanh khoản hệ thống 'căng cứng' là do 5 nguyên nhân

BÀI LIÊN QUAN

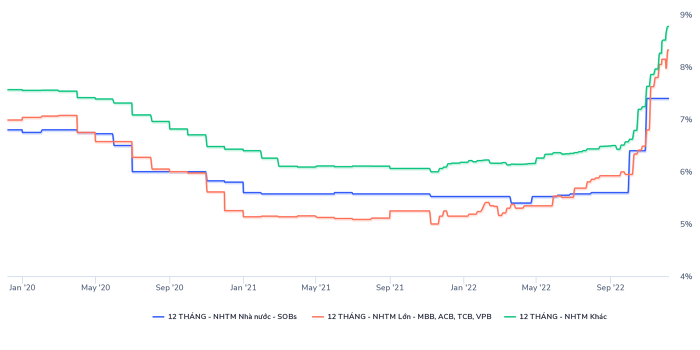

CEO WiGroup: Thách thức năm 2023 đến từ lạm phát, tăng trưởng kinh tế và vấn đề của thị trường trái phiếu doanh nghiệpCEO WiGroup Trần Ngọc Báu: "Mặt trận" tỷ giá đang vô cùng căng thẳng, chủ yếu áp lực từ tâm lý găm giữCEO WiGroup: Lãi suất tăng từ 1-1,5% sẽ tác động không nhiều đến tăng trưởng kinh tếMới đây, ông Trần Ngọc Báu - CEO WiGroup đã tham gia talkshow “Cập nhật kinh tế vĩ mô: Thanh khoản còn khó” trên kênh Tài chính & Kinh doanh (AFA). Trong talkshow này, ông Báu cho biết, thanh khoản vào thời điểm hiện tại đang khá căng thẳng; điều này được thể hiện rõ nét qua lãi suất huy động của các ngân hàng. Cụ thể, mặt bằng chung lãi suất huy động kỳ hạn dài đã trở về mức trước khi Covid-19 bùng phát, ở mức cao nhất trong vòng 5 - 7 năm trở lại đây và có tốc độ tăng rất nhanh.

Khi nhìn từ báo cáo tài chính của các ngân hàng thương mại, CEO WiGroup nhận định, thanh khoản của các ngân hàng đang gặp vấn đề và giống như thời điểm năm 2011-2012. Đây không phải là những vấn đề các nhà điều hành có thể dễ dàng can thiệp. Vì thế, ông Báu cho rằng: “Giai đoạn này đòi hỏi chính sách điều hành đồng bộ lớn chứ không phải nghiệp vụ thị trường mở hay những chính sách đơn giản”.

Thông thường, thanh khoản sẽ ở trạng thái căng thẳng khiến cho ngân hàng gặp khó khăn trong việc huy động từ người dân. Trong bối cảnh này, họ sẽ tìm cách huy động từ những nguồn khác, điển hình như vốn chủ sở hữu hoặc giấy tờ có giá.

Đồng thời, ông Báu cũng bổ sung: “Nếu ngân hàng không thể huy động từ người dân và tăng trưởng huy động không theo kịp tốc độ tăng trưởng tín dụng, lúc này ngân hàng sẽ phải tìm đến những nguồn vốn khác, bao gồm vốn vay của các tổ chức tín dụng, phát hành giấy tờ có giá hoặc là tăng vốn chủ sở hữu”.

Ông Báu chia sẻ, một số ngân hàng trong giai đoạn này phải đi vay các tổ chức tín dụng khác để có thể quay ngược trở lại tài trợ cho những khoản phải thu. Điều này đồng nghĩa với việc, ngân hàng tăng huy động trên thị trường có 2 thời hạn ngắn để có thể tài trợ cho các tài sản có thời hạn dài.

Điều này đã dẫn đến tình trạng mất cân đối trong cơ cấu giữa nguồn huy động vốn với nguồn tài trợ, khiến tình trạng căng thẳng thanh khoản hệ thống không thể nào giải quyết được. Khi chênh lệch huy động cùng với tín dụng quá cao tiếp diễn trong một thời gian dài, các ngân hàng sẽ bị chạm tỷ lệ LDR, tỷ lệ đảm bảo thanh khoản,… khiến các thị trường không liên thông được với nhau. Vì thế, ngân hàng sẽ phải chịu áp lực từ đôi phía, cả ở thị trường 2 lẫn thị trường 1.

Ngoài ra, chuyên gia này cũng cho rằng, thanh khoản hệ thống ngân hàng còn chịu áp lực đến từ tỷ giá căng thẳng; điều này đã khiến cho Ngân hàng Nhà nước rút tiền về thông qua bán ngoại tệ. Cụ thể, theo như số liệu từ WiGroup, dự trữ ngoại hối đã giảm từ mức 110 tỷ USD xuống chỉ còn khoảng 85 tỷ USD, điều này đồng nghĩa với việc khoảng 25 tỷ USD bán ra và rút về 500.000 - 600.000 tỷ. Theo như đánh giá của chuyên gia, đây là một quá trình tác động cực mạnh đến hệ thống ngân hàng, không chỉ là thanh khoản hệ thống Ngân hàng Thương mại mà còn cả cung tiền của nền kinh tế.

Đáng chú ý, vẫn còn một nguyên nhân khác khiến cho thanh khoản của hệ thống trở nên căng cứng, đó là việc các nhà đầu tư đã dần mất niềm tin vào các doanh nghiệp và không còn mua trái phiếu nữa. Một khi các doanh nghiệp chịu áp lực từ việc rút tiền của người dân, điều này sẽ kéo theo xu hướng doanh nghiệp rút tiền từ ngân hàng để trả lại tiền cho người dân. Cứ như thế, tiền sẽ tiếp tục bị rút ra khỏi hệ thống ngân hàng.

Mối lo ngại từ “shadow bank”

Điều đáng nói, vẫn còn một khái niệm khác ít được mọi người chú ý đến, đó chính là “shadow bank”. Những “shadow bank” này đang cạnh tranh trực tiếp với các Ngân hàng Thương mại. Cụ thể, CEO WiGroup cho biết, shadow bank đã được hình thành trong cả một chu trình phát triển của thị trường tài chính Việt Nam trong vòng từ 3 cho đến 5 năm vừa qua.

Dễ dàng thấy được một điều quan trọng rằng, các công ty chứng khoán cùng với các quỹ đầu tư phát hành ra sản phẩm tiền gửi một cách linh động. Ví dụ như, các nhà đầu tư để tiền tại tài khoản chứng khoán nhưng mà chưa đầu tư đến thì công ty chứng khoán sẽ trả lãi cho các nhà đầu tư. Trong trường hợp này, công ty chứng khoán sẽ hoạt động như một ngân hàng thương mại.

Trong bối cảnh thanh khoản bị căng cứng, công ty chứng khoán sẽ trở thành nơi hội tụ nhiều tài sản xấu nhất bởi danh mục của những đơn vị này chủ yếu là khoản cầm cố tài sản xuất. Đối với trường hợp này, lãi suất huy động của công ty chứng khoán sẽ tương tự như các quỹ và tăng lên rất nhanh. Chính những tổ chức này đang cạnh tranh trực tiếp về vốn với các ngân hàng thương mại, buộc những ngân hàng này phải tiếp tục áp dụng việc tăng lãi suất huy động.

Nói tóm lại, ông Trần Ngọc Báu - CEO WiGroup cho rằng chênh lệch tín dụng và huy động đã khiến cho nhiều nhà đầu tư mất niềm tin vào thị trường trái phiếu. Bên cạnh đó, sự cạnh tranh đến từ các “shadow bank” trên thị trường sẽ rất cần đến một chính sách dài hơi để giải quyết.