CEO WiGroup Trần Ngọc Báu: "Mặt trận" tỷ giá đang vô cùng căng thẳng, chủ yếu áp lực từ tâm lý găm giữ

BÀI LIÊN QUAN

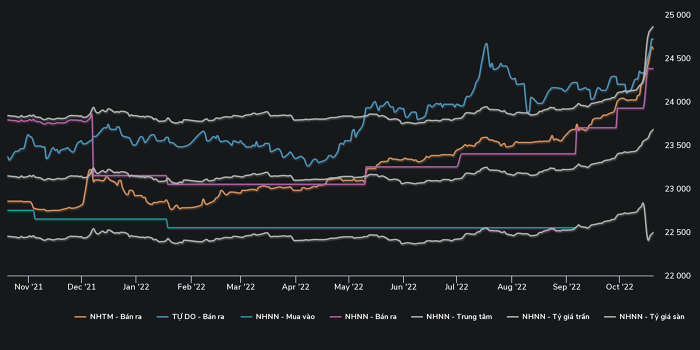

Ngân hàng Nhà nước nói gì về áp lực tỷ giá, lạm phát và lãi suất?Lãi suất liên ngân hàng giảm nhanh, Ngân hàng Nhà nước nhanh chóng hút tiền về Nghịch lý: Lãi suất tăng, cơ hội mua nhà cho nhiều ngườiMới đây, Ngân hàng Nhà nước đã chính thức điều chỉnh nới biên độ tỷ giá thêm 2%. Động thái này của Ngân hàng Nhà nước đồng nghĩa với việc tỷ giá trần/sàn sẽ được nới rộng thêm khi so sánh với lãi suất của Fed. Cho đến ngày 20/10, so với phiên trước đó tỷ giá trung tâm niêm yết đã tiếp tục được điều chỉnh tăng thêm 19 đồng, lên mức 23.682 VND/USD. Cùng với biên độ +/-5% đang áp dụng, tỷ giá trần cùng ngày là 24.866 VND/USD cùng với tỷ giá sản ở mức 22.498 VND/USD.

Theo CEO WiGroup Trần Ngọc Báu, việc Ngân hàng Nhà nước nới biên độ tỷ giá từ mức 3% lên 5% cho thấy ngân hàng này đã chấp thuận tỷ giá trong tương lai có thể biến động trong một bùng lớn hơn so với tỷ giá trung tâm. Điều này đồng nghĩa với việc sức ép can thiệp liên tục vào thị trường cũng đã giảm xuống. Tuy nhiên nếu xét trong ngắn hạn, quyết định này sẽ tạo nên tâm lý tiêu cực đối với sự ổn định của đồng VND và đẩy mạnh hơn nữa về kỳ vọng găm giữ ngoại tệ trong các tổ chức kinh tế và cả dân cư. Nếu không kiểm soát tốt điều này, nó sẽ tác động ngược khiến cho tỷ giá tiếp tục tăng lên mạnh mẽ hơn.

Muốn kiềm chế lạm phát, buộc phải chấp nhận dòng tiền sẽ bị rút ròng khỏi Việt Nam

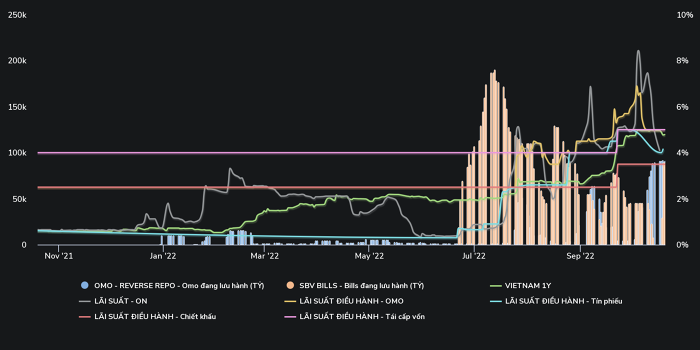

Động thái nới biên độ tỷ giá của Ngân hàng Nhà nước được đưa ra trong bối cảnh sức ép từ tỷ giá tăng cao trong khi lãi suất cùng với dự trữ ngoại hối đã không còn nhiều dư địa. Chủ trương của Chính phủ là duy trì một mặt bằng lãi suất thấp để có thể hỗ trợ nền kinh tế và nhiều doanh nghiệp hậu Covid-19. Đáng chú ý, Ngân hàng Nhà nước của Việt Nam muốn duy trì mặt bằng lãi suất thấp trong khi nhiều quốc gia khác trên thế giới lại liên tục nâng lãi suất trong nỗ lực kiềm chế lạm phát. Vì thế, nếu muốn duy trì mặt bằng lãi suất thấp thì cần phải chấp nhận dòng tiền sẽ bị rút ra khỏi Việt Nam.

Để bù đắp được lượng hút ròng này cũng như giữ tỷ giá ổn định, Việt Nam cần phải sử dụng đến dự trữ ngoại hối. “Nếu như mức độ hút ròng không quá mạnh hay gấp gáp, với lượng dự trữ dồi dào như thời điểm cuối năm 2021, Ngân hàng Nhà nước có thể nhanh chóng can thiệp”, ông Trần Ngọc Báu cho biết.

Tuy nhiên chỉ trong năm nay, Fed đã tăng lãi suất liên tiếp và việc này diễn ra quá nhanh, đẩy “đồng bạc xanh” mạnh vượt xa mức kỳ vọng của thị trường. Điều này gây ra hàng loạt bất ngờ và ảnh hưởng quá lớn đến mọi mặt chỉ dựa duy nhất vào yếu tố dự trữ ngoại hối không thể nào cân đối được trong thời điểm hiện tại. Chính vì thế, Ngân hàng Nhà nước buộc phải chấp nhận tăng lãi suất với mục đích giảm thiểu áp lực đến từ việc rút ròng ngoại tệ.

Tính từ đầu năm cho đến nay, Ngân hàng Nhà nước đã sử dụng cả 2 công cụ, một mặt thì bán USD, một mặt lại tăng lãi suất lên cao. Nhờ đó, VND trở thành một trong số những đồng tiền ổn định nhất khi so sánh với đồng USD. Vì thế CEO WiGroup nhận định, Ngân hàng Nhà nước đã làm rất tốt trong giai đoạn vừa qua.

Thế nhưng đến hiện tại, áp lực vẫn còn khá lớn bởi sự kỳ vọng cũng như tâm lý găm giữ USD tại Việt Nam vẫn chưa hề giảm bớt. Trong khi đó, hai công cụ là bán dự trữ USD và nâng lãi suất cũng không còn nhiều dư địa để thực hiện, điều này trở thành một trong số những điều tiêu cực đối với tỷ giá.

Kết hối là biện pháp cuối cùng để can thiệp tỷ giá

Nếu 2 công cụ tốt nhất để điều hành tỷ giá không còn dư địa, Ngân hàng Nhà nước bắt buộc phải để tỷ giá biến động tỷ giá. Trong thời gian sắp tới, có thể Fed sẽ tiếp tục tăng lãi suất, Ngân hàng Nhà nước vẫn có thể bán dự trữ ngoại hối nếu như cần thiết. Thậm chí, Ngân hàng Nhà nước có thể sử dụng đến những công cụ có tính chất hành chính cao, ví dụ như kết hối trong trường hợp tình hình trở nên căng thẳng hơn.

“Như tôi đã nói, bán USD cùng với nâng lãi suất chính là hai công cụ quan trọng nhất để can thiệp tỷ giá. Bên cạnh đó, nếu mọi thứ tiếp tục diễn biến tiêu cực, Ngân hàng Nhà nước có thể sẽ suy nghĩ đến những công cụ mạnh hơn nhưng phi thị trường, ví dụ như: Kết hối, thay đổi tỷ lệ dự trữ bắt buộc, gia tăng nợ công USD,… hoặc là những công cụ có điều kiện và chỉ sử dụng trong trạng thái mất kiểm soát thanh khoản như Central bank liquidity swap, Fima Repo…,” ông Trần Ngọc Báu cho hay.

Trong những công cụ nhắc đến ở trên, gây nhiều tranh cãi nhất có lẽ chính là kết hối. Một khi đã thực hiện, nó trở thành một mệnh lệnh ép buộc tất cả những doanh nghiệp có USD đều phải bán cho ngân hàng cùng với các cơ quan quản lý cấp hạn mức đối với từng nhu cầu. Chính sách này một khi đã thực thi sẽ xử lý vấn nạn găm giữ USD trong tài khoản của các doanh nghiệp một cách nhanh gọn nhất có thể, đặc biệt là những doanh nghiệp xuất khẩu. Thế nhưng, công cụ này lại khiến cho tính chất thị trường bị phá hủy, làm mất đi niềm tin từ giới đầu tư. Vì thế, ông Báu nhấn mạnh: “Theo tôi, kết hối là biện pháp cuối cùng và khi mọi thứ quá tệ thì Ngân hàng Nhà nước mới phải xem xét thực hiện”.

CEO WiGroup nhận định, hiện tại mọi thứ đang ở mức đỉnh điểm của sự căng thẳng, chủ yếu do áp lực từ tâm lý găm giữ. So với con số mà Ngân hàng Nhà nước đã can thiệp, lượng USD chảy ra khỏi Việt Nam đã ít hơn rất nhiều. Do đó, ông Báu nghĩ rằng Ngân hàng Nhà nước trong tương lai gần sẽ không cần phải áp dụng những công cụ này.

Cũng theo ông Trần Ngọc Báu, các kênh huy động vốn của nền kinh tế thời điểm hiện tại như cổ phiếu, trái phiếu hoặc tín dụng đều đang bị chững lại. Những doanh nghiệp gặp khó trong việc tiếp cận vốn sẽ không thể nào mở rộng đầu tư. Chưa kể, nhu cầu đảo nợ nếu như bị ngắt mạch sẽ gây ra thêm rủi ro về mất khả năng thanh toán. Đáng chú ý, áp lực từ lãi suất cho vay tăng mạnh cũng sẽ đè nặng lên doanh nghiệp có tỷ lệ nợ vay cao một cách nhanh chóng.

Thời điểm hiện tại, vấn đề căng thẳng thanh khoản của các ngân hàng và khó tiếp cận vốn của các doanh nghiệp vẫn chưa thẩm thấu quá lớn vào doanh nghiệp; nguyên nhân bởi bản thân các doanh nghiệp thường duy trì một lượng vốn lưu động nhất định để có thể cầm cự qua giai đoạn khó khăn. Nếu như bối cảnh hiện tại duy trì trong khoảng thời gian từ 6 tháng đến 1 năm, thực sự đây sẽ là một vấn đề lớn, thậm chí có thể là vấn đề lớn nhất đối với nền kinh tế Việt Nam vào năm tới.