Các chuỗi nhà thuốc lớn đang có sự phân hóa: Doanh số của Long Châu gấp đôi An Khang, Pharmacity

BÀI LIÊN QUAN

Ngành bán lẻ dược phẩm tại Việt Nam: Cuộc đua tam mãCác chuỗi bán lẻ dược phẩm đang "tăng tốc" chạy đua khi người Việt rút hầu bao mỗi năm gần 7 tỷ USDToàn cảnh bức tranh ngành dược phẩm 6 tháng đầu năm 2022: Tăng trưởng nhưng không quá đột biếnNgành bán lẻ dược phẩm đang chứng kiến cuộc đua mạnh mẽ về mở rộng và mở mới cửa hàng khi được những “ông lớn” trong nước rót nhiều tiền để đầu tư. Bên cạnh sự mở rộng của những cái tên cũ như Pharmacity, Long Châu hay An Khang, nhiều tập đoàn lớn khác cũng rục rịch tham gia mảng này, điển hình như Masan, Viettel. Sự mở rộng của khối nhà thuốc hiện đại còn được thể hiện rõ nét qua việc tranh giành thêm thị phần từ những kênh truyền thống, kênh bệnh viện cũng như sự gia tăng về tiêu dùng của người dân hậu Covid-19.

Quy mô thị trường lên đến hàng tỷ USD

Economist Intelligence Unit ước tính rằng, trong năm 2021, doanh thu dược phẩm tại Việt Nam đạt 5,9 tỷ USD, ghi nhận mức tăng trưởng 9,6%. Trong khi đó, doanh thu dược phẩm có mức tăng trưởng với tốc độ CAGR là 7,4% trong giai đoạn từ 2017-2021. Theo như dự báo của Economist Intelligence Unit, tốc độ tăng CAGR trong 5 năm tới sẽ là 9,5%. Mức tăng này đến từ việc chi tiêu cho các sản phẩm sức khỏe tỷ lệ thuận với mức tăng thu nhập của người dân.

Theo thống kê của IQVIA, năm 2016 tổng số cửa hàng thuốc tại Việt Nam là 55.300 cửa hàng; trong đó chỉ có 185 cửa hàng là thuộc chuỗi nhà thuốc hiện đại. Đến năm 2021, tổng số cửa hàng thuốc đã giảm xuống chỉ còn 44.600, thế nhưng số lượng nhà thuốc hiện đại đã tăng lên con số 1.600. Kết quả này đến từ việc các nhà thuốc hiện đại kể từ năm 2021 đã liên tục tăng tốc và mở mới để có thể giành thị phần từ những nhà thuốc truyền thống. Sang năm 2022, các chuỗi này càng tiếp tục mở mới với hàng loạt tham vọng.

SSI Research cho rằng, kênh hiện đại đang ngày càng chiếm nhiều thị phần của kênh truyền thống (vốn mang tính nhỏ lẻ) là do đã có sự kiểm soát chặt chẽ hơn đối với những loại thuốc kê đoan. Bên cạnh đó, việc triển khai kê đơn điện tử và hạn chế nguồn cung khiến những cửa hàng nhỏ khan hiếm hàng tồn kho.

Bên cạnh đó, kênh hiện đại so với kênh bệnh viện cũng ngày càng có nhiều lợi thế hơn bởi đại dịch Covid-19 đã hạn chế việc người dân thăm khám. Chưa kể, các bệnh viện công cũng ngày càng thận trọng hơn trong việc đấu thầu vì liên quan nhiều đến vấn đề pháp lý. Bên cạnh đó, các chuỗi nhà thuốc lớn cũng đang đối mặt với nhiều thách thức, điển hình là sự kết nối với ngành y tế để có thể dự báo nhu cầu của từng loại thuốc; năng lực tài chính lớn nhằm mở rộng đầu tư và khuyến mãi và khả năng quản lý cửa hàng với số lượng lớn.

Doanh số của Long Châu gấp đôi đối thủ

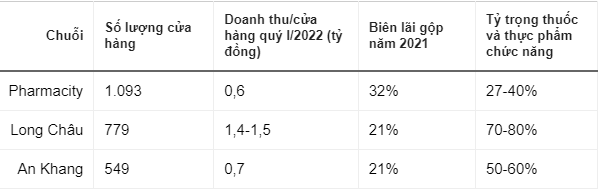

Trong số những thương hiệu nhà thuốc lớn, thời điểm hiện tại Pharmacity vẫn giữ vị thế số 1 về độ phủ sóng khi có đến 1.093 nhà thuốc tính đến ngày 25/9. Chuỗi cửa hàng dược phẩm này được hậu thuẫn bởi Mekong Capital với mục tiêu lên 5.000 cửa hàng vào năm 2025. Dù là chuỗi cửa hàng lớn nhất, Pharmacity năm 2021 vẫn kinh doanh thua lỗ trong khi một số đối thủ chính đã hòa vốn.

Đặc biệt, đối thủ chính của chuỗi là Long Châu đang tỏ ra lấn lướt cả về doanh số bình quân trên mỗi cửa hàng (đạt mức 1,4-1,5 tỷ đồng/tháng). Con số này đã cao hơn gấp đôi khi so sánh với An Khang và Pharmacity. Đáng chú ý, chuỗi nhà thuốc thuộc sở hữu của FPT Retail dự kiến vẫn tiếp tục mở rộng thị phần, ít nhất có khoảng 800 cửa hàng vào thời điểm cuối năm nay, đóng góp khoảng 50-100 triệu đồng lợi nhuận.

Trong khi đó, chuỗi An Khang đang có khoảng 549 cửa hàng và điểm bán hàng. Chuỗi cửa hàng dược phẩm này được Thế Giới Di Động tài trợ vốn, đặt mục tiêu đạt cột mốc 800 cửa hàng vào cuối năm nay, đến cuối năm 2023 sẽ đạt cột mốc 2.000 địa điểm bán hàng. Lãnh đạo của chuỗi dược phẩm này cho biết, mục tiêu hiện tại là chú trọng tập trung cho việc mở rộng, sử dụng các nguồn tài chính để mở rộng một cách nhanh nhất, tiếp cận được nhiều khách hàng nhất.

Chuỗi cửa hàng An Khang còn có điểm khác biệt nằm ở cấu trúc danh mục sản phẩm. Cụ thể, trong khi Long Châu với định hướng giống nhà thuốc nhất, chiếm đến 70-80% tỷ trọng là thuốc cùng thực phẩm chức năng, An Khang lại ở mức thấp hơn với 50-60% và Pharmacity lại thiên về tính tiện lợi hơn khi tỷ trọng thuốc chiếm dưới 40%.

SSI Research cho biết, hiện Long Châu có khoảng 12.000 loại sản phẩm, so với các hiệu thuốc nhỏ đã cao hơn 1.000-2.000 sản phẩm để có thể đáp ứng nhiều hơn nhu cầu chữa bệnh mãn tính của các khách hàng. Trong khi đó, chuỗi này còn có thêm lợi thế liên kết vô cùng chặt chẽ với các bệnh viện tại TP.HCM, thế nên chuỗi có dự báo chính xác hơn về nhu cầu của từng loại thuốc.

An Khang lại sở hữu lợi thế cạnh tranh khác, đó là năng lực tài chính mạnh mẽ hơn kể từ tập đoàn mẹ để có thể tăng tốc và mở mới, đồng thời tận dụng tập khách hàng sẵn có từ những chuỗi hàng điện tử cũng như các chuỗi bách hóa để tiến hành bán chéo sản phẩm. Trong khi đó, Pharmacity lại chứng kiến biến động nội bộ cùng với thông cáo trong quá trình tối ưu hóa hoạt động. Kể từ đầu tháng 9, nhà sáng lập Chris Blank đã chính thức rời vị trí tổng giám đốc, người thay thế là bà Trần Tuệ Tri. Trong thời gian qua, số lượng cửa hàng này cũng đã giảm sút đáng kể.