Trái phiếu là gì? Những điều cần lưu ý về bán trái phiếu

BÀI LIÊN QUAN

Hủy niêm yết cổ phiếu là gì? Nhà đầu tư xử lý ra sao?Những điều cần biết về giao dịch bổ sung cổ phiếuTrái phiếu là gì?

Hiểu theo một cách đơn giản thì trái phiếu là một loại chứng khoán được phát hành bởi những tổ chức, công ty hoặc Chính phủ nhằm xác nhận nghĩa vụ trả nợ gốc và lãi cũng như những nghĩa vụ khác mà nhà đầu tư sở hữu trái phiếu phải hết sức chú ý. Thông thường các doanh nghiệp sẽ là đơn vị thường phát hành trái phiếu ra thị trường nhất. Trái phiếu do doanh nghiệp phát hành phải tuân thủ nguyên tắc tự vay và tự trả cũng như tự chịu trách nhiệm về hiệu quả sử dụng vốn vay đến thời điểm trả nợ.

Việc phát hành trái phiếu là để huy động vốn từ thị trường rồi dùng vốn đó đầu tư cho kinh doanh, mở rộng quy mô sản xuất, phát triển hoặc tái cơ cấu bộ máy doanh nghiệp. Việc phát hành trái phiếu hay mục đích phát hành trái phiếu phải công khai để các nhà đầu tư trên thị trường tham khảo về vấn đề này. Khi sử dụng vốn doanh nghiệp thì người đứng đầu sẽ phải đưa ra những cam kết với nhà đầu tư cũng như các phương án phát hành và các nội dung đã thông báo cho nhà đầu tư nắm bắt.

Điều kiện chào bán trái phiếu ra công chúng

Trong Khoản 3 Điều 15 Luật Chứng khoán 2019 và Điều 19 Nghị định 155/2020/NĐ-CP đã đưa ra những điều kiện cụ thể về việc chào bán trái phiếu ra công chúng như sau:

- Doanh nghiệp có mức vốn điều lệ đã góp tại thời điểm đăng ký chào bán từ 30 tỷ đồng trở lên tính theo giá trị ghi trên sổ kế toán;

- Hoạt động kinh doanh của năm liền trước năm đăng ký chào bán phải có lãi, đồng thời không có lỗ lũy kế tính đến năm đăng ký chào bán; không có các khoản nợ phải trả quá hạn trên 01 năm;

- Có phương án phát hành, phương án sử dụng và trả nợ vốn thu được từ đợt chào bán được Đại hội đồng cổ đông hoặc Hội đồng quản trị hoặc Hội đồng thành viên hoặc chủ sở hữu công ty thông qua;

- Có cam kết thực hiện nghĩa vụ của tổ chức phát hành đối với nhà đầu tư về điều kiện phát hành, thanh toán, bảo đảm quyền và lợi ích hợp pháp của nhà đầu tư và các điều kiện khác;

- Có công ty chứng khoán tư vấn hồ sơ đăng ký chào bán trái phiếu ra công chúng, trừ trường hợp tổ chức phát hành là công ty chứng khoán;

- Tổ chức phát hành không thuộc trường hợp đang bị truy cứu trách nhiệm hình sự hoặc đã bị kết án về một trong các tội xâm phạm trật tự quản lý kinh tế mà chưa được xóa án tích;

- Tổ chức phát hành hoặc trái phiếu đăng ký chào bán phải được xếp hạng tín nhiệm bởi tổ chức xếp hạng tín nhiệm được Bộ Tài chính cấp Giấy chứng nhận đủ điều kiện kinh doanh trong các trường hợp sau:

+ Tổng giá trị trái phiếu theo mệnh giá huy động trong mỗi 12 tháng lớn hơn 500 tỷ đồng và lớn hơn 50% vốn chủ sở hữu căn cứ trên báo cáo tài chính kỳ gần nhất trong các báo cáo sau: báo cáo tài chính năm gần nhất được kiểm toán hoặc báo cáo tài chính bán niên gần nhất được soát xét (trường hợp tổ chức phát hành là đối tượng phải công bố báo cáo tài chính bán niên được soát xét) bởi tổ chức kiểm toán được chấp thuận; hoặc

+ Tổng dư nợ trái phiếu theo mệnh giá tính đến thời điểm đăng ký chào bán lớn hơn 100% vốn chủ sở hữu căn cứ trên báo cáo tài chính kỳ gần nhất trong các báo cáo sau: báo cáo tài chính năm gần nhất được kiểm toán hoặc báo cáo tài chính bán niên gần nhất được soát xét (trường hợp tổ chức phát hành là đối tượng phải công bố báo cáo tài chính bán niên được soát xét) bởi tổ chức kiểm toán được chấp thuận.- Tổ chức phát hành phải mở tài khoản phong tỏa nhận tiền mua trái phiếu của đợt chào bán;

- Tổ chức phát hành có cam kết và phải thực hiện niêm yết trái phiếu trên hệ thống giao dịch chứng khoán sau khi kết thúc đợt chào bán.

Trái phiếu có phải là chứng khoán không?

Trái phiếu là một sản phẩm của thị trường chứng khoán được phát hành để huy động vốn từ thị trường sơ cấp hoặc thứ cấp. Tương tự như việc vay tiền thì bên phát hành sẽ phải thực hiện trả lãi định kì và hoàn trả nợ gốc vào ngày đáo hạn. Người mua trái phiếu thường được gọi là trái chủ - nghĩa là chủ nợ của tổ chức phát hành. Nhiều người thường nhầm lẫn giữa trái phiếu và cổ phiếu nhưng đây là hai khái niệm hoàn toàn khác nhau. Nếu như những người mua trái phiếu là người sở hữu và doanh nghiệp nợ tiền bạn thì những người mua cổ phiếu là một phần của doanh nghiệp, số tiền mua cổ phiếu sẽ không được hoàn trả mà nhà đầu tư chỉ nhận cổ tức của cổ phiếu đã mua.

Đặc điểm của trái phiếu

Muốn giao dịch trái phiếu trên thị trường một cách nhanh chóng và đảm bảo an toàn thì cần phải nắm bắt được những đặc điểm của trái phiếu để đưa ra quyết định có nên đầu tư vào trái phiếu không hay không?

Giá trái phiếu

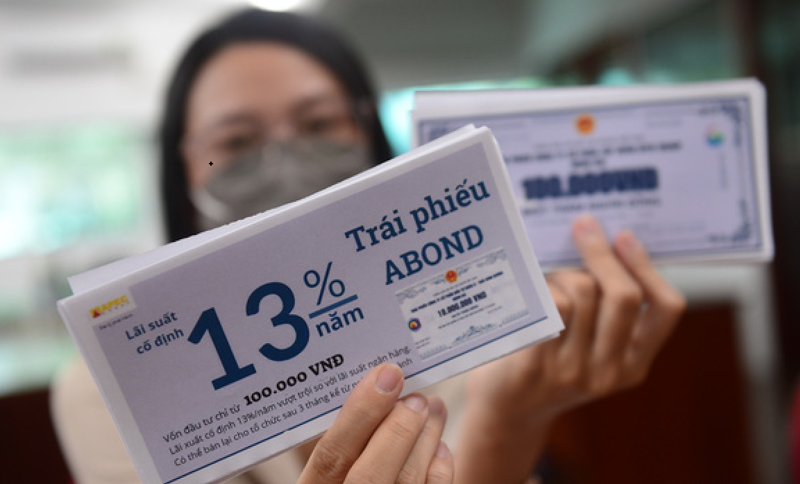

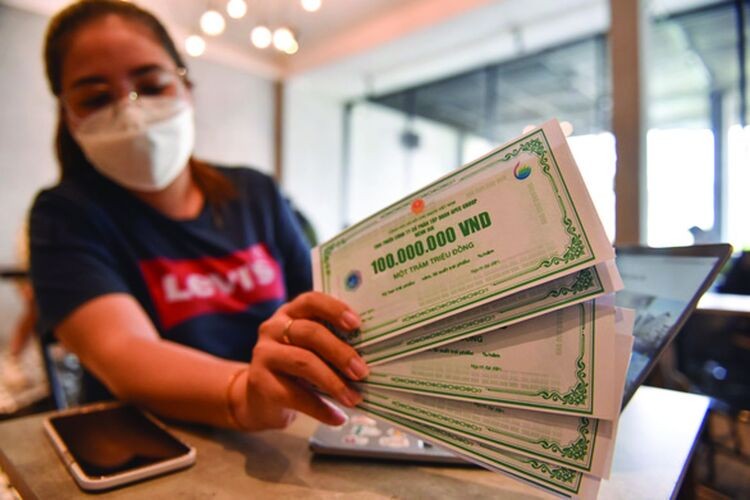

Tại thị trường trong nước mệnh giá trái phiếu được phát hành là 100.000 đồng và là bội số của 100.000 đồng Việt Nam. Các trái phiếu phát hành ra thị trường nước ngoài thì mệnh giá sẽ được quy định theo mỗi quốc gia. Tuy nhiên, giá dịch vụ mua bán và chuyển nhượng trái phiếu trên thị trường thường sẽ cao hoặc thấp hơn so với mệnh giá phát hành. Thông thường chỉ những nhà đầu tư chuyên nghiệp mới thực hiện việc mua hoặc bán trái phiếu dựa trên những quy định của nhà nước tại Điều 9 Nghị định số 153/2020/NĐ-CP.

Thời hạn của trái phiếu

Không giống với cổ phiếu thì trái phiếu là loại chứng khoán có thời hạn nên nhà đầu tư phải tùy theo từng loại trái phiếu cũng như quy định của tổ chức phát hành để chọn những kì hạn khác nhau từ ngắn đến dài tùy vào nhu cầu của họ. Đây là một loại chứng khoán nợ nên việc quy định thời hạn và lãi suất là điều kiện cần thiết và được đưa ra để đảm bảo trách nhiệm trả nợ của đơn vị phát hành trái phiếu.

Tính từ thời điểm nhà đầu tư mua trái phiếu thì sẽ được công ty trả lãi định kì theo những gì đã thỏa thuận và ghi trên trái phiếu, đến cuối kì trái phiếu được thu hồi thì doanh nghiệp sẽ có trách nhiệm hoàn trả gốc ban đầu mà nhà đầu tư đã bỏ tiền ra mua kèm theo lãi suất. Các kì hạn của trái phiếu có thể kể đến như sau:

- Trái phiếu ngắn hạn có thời gian từ 1 đến 5 năm

- Trái phiếu trung hạn có thời gian từ 5 năm đến 12 năm

- Trái phiếu dài hạn có thời gian từ 12 đến 30 năm.

Trong khoảng thời gian nắm giữ trái phiếu thì việc chuyển nhượng sẽ chỉ được thực hiện khi trái phiếu còn hạn, còn trái phiếu đã hết hạn thì không có giá trị giao dịch. Trái phiếu Trái phiếu sẽ mang lại cho nhà đầu tư một khoản thu nhập cố định nhưng không có sự đột biến như cổ phiếu. Đồng thời, trái phiếu sẽ không bị ảnh hưởng bởi sự tác động của tình hình kinh doanh của doanh nghiệp.

Lợi tức trái phiếu

Lợi tức của trái phiếu là vấn đề được mọi nhà đầu tư quan tâm bởi lẽ khi so sánh với các loại chứng khoán khác thì lợi tức của trái phiếu chưa chắc đã là cao nhất nhưng có tính ổn định nhất. Nếu như người mua cổ phiếu được trở thành cổ đông của doanh nghiệp thì người mua trái phiếu sẽ trở thành trái chủ. Lợi tức của trái phiếu sẽ được nhận hàng tháng hoặc hàng quý phụ thuộc vào thỏa thuận ban đầu.

Mức lãi suất của trái phiếu sẽ là cố định hoặc thả nổi còn tùy vào nội dung phát hành của mỗi doanh nghiệp. Tuy nhiên, đây là cách mà doanh nghiệp sẽ xác nhận được số tiền có thể nhận được trong mỗi kì hạn. Thông thường, lãi suất sẽ được tính theo năm nhưng việc trả lãi có thể tính theo định kì 3 tháng, 6 tháng hoặc 12 tháng.

Bên cạnh việc chọn được trái phiếu và xác định tiền lãi nhận được thì nhà đầu tư còn phải quan tâm đến mệnh giá trái phiếu, lợi suất của trái phiếu. Đây chính là tỷ lệ lợi nhuận mà người sở hữu trái phiếu sẽ nhận được theo mệnh giá trái phiếu. Lợi suất trái phiếu sẽ được chia thành hai loại chính:

- Lợi suất thực: Để tính lợi suất thực sẽ lấy phần thu nhập hằng năm của trái phiếu chia cho giá trị thị trường hiện tại của nó

- Lợi suất yêu cầu: Đây là những thu nhập khác được doanh nghiệp sử dụng để thu hút các nhà đầu tư.

Thị trường trái phiếu được chia làm mấy loại?

Hiện nay, có 4 thị trường trái phiếu chính mà nhà đầu tư cần phải hết sức lưu ý và lựa chọn một cách chính xác như sau:

- Thị trường trái phiếu chính phủ: Đây là kênh huy động vốn cho Ngân hàng Nhà nước, thị trường này có vai trò then chốt và điều phối thị trường trái phiếu chung trên thị trường.

- Thị trường trái phiếu chính phủ bảo lãnh: Đây là kênh huy động vốn cho một số đối tượng cụ thể được bảo lãnh bởi Chính phủ như doanh nghiệp, tổ chức tín dụng quy định trong Luật quản lý nợ công hay ngân hàng chính sách… Tại thị trường này Ngân hàng Phát triển Việt Nam và Ngân hàng Chính sách xã hội là đối tượng phát hành chính.

- Thị trường trái phiếu chính quyền địa phương: Đây là kênh huy động vốn cho chính quyền cấp địa phương nhằm đầu tư cho những chương trình, dự án thuộc nhiệm vụ chi của mỗi địa phương cụ thể.

- Thị trường trái phiếu doanh nghiệp: Đây là kênh huy động của các doanh nghiệp với mục đích phát triển kinh doanh sản xuất mở rộng phạm vi hoạt động.

Hoạt động bán trái phiếu sẽ phải tuân thủ những quy định đã được đặt ra trong các điều luật để đảm bảo sự an toàn, nghiêm ngặt trong quá trình giao dịch. Bên cạnh đó, đây cũng là một cách để các nhà đầu tư chọn được kênh đầu tư an toàn hơn.