“Rục rịch” tăng lãi suất, doanh nghiệp lại “đau đầu” xoay vốn

BÀI LIÊN QUAN

Ngân hàng nào tăng mạnh lãi suất tiền gửi tiết kiệm kỳ hạn dưới 6 tháng? VNDirect: Khả năng có thêm đợt tăng lãi suất điều hành tiếp theo trong năm nay là không caoDự báo lãi suất tiền gửi tăng 30 - 50 điểm cơ bản sau khi tăng lãi suất điều hànhNgân hàng tăng lãi suất huy động

Theo kinhtedothi.vn, sau khi Cục Dự trữ liên bang Mỹ (FED) tăng lãi suất cơ bản đã khiến hàng loạt ngân hàng trung ương trên thế giới tăng lãi suất điều hành, trong đó có Việt Nam. Theo đó, Ngân hàng Nhà nước công bố lãi suất tái cấp vốn sau điều chỉnh là 5%, trong khi lãi suất tái chiết khấu là 3,5%/năm.

Ngay sau khi Ngân hàng Nhà nước công bố tăng lãi suất điều hành, các ngân hàng thương mại đã có động thái tăng lãi suất huy động. Theo đó, Ngân hàng Sài Gòn – Hà Nội (SHB) đã tăng lãi suất huy động từ 0,8 – 0,9% năm với các kỳ hạn khác từ 1 tháng đến dưới 6 tháng. Như vậy lãi suất huy động của ngân hàng này đã ở mức 4,38 – 4,9%. Đối với các kỳ hạn dưới 1 tháng huy động bằng đồng Việt Nam cũng được tăng lên mức 0,5%.

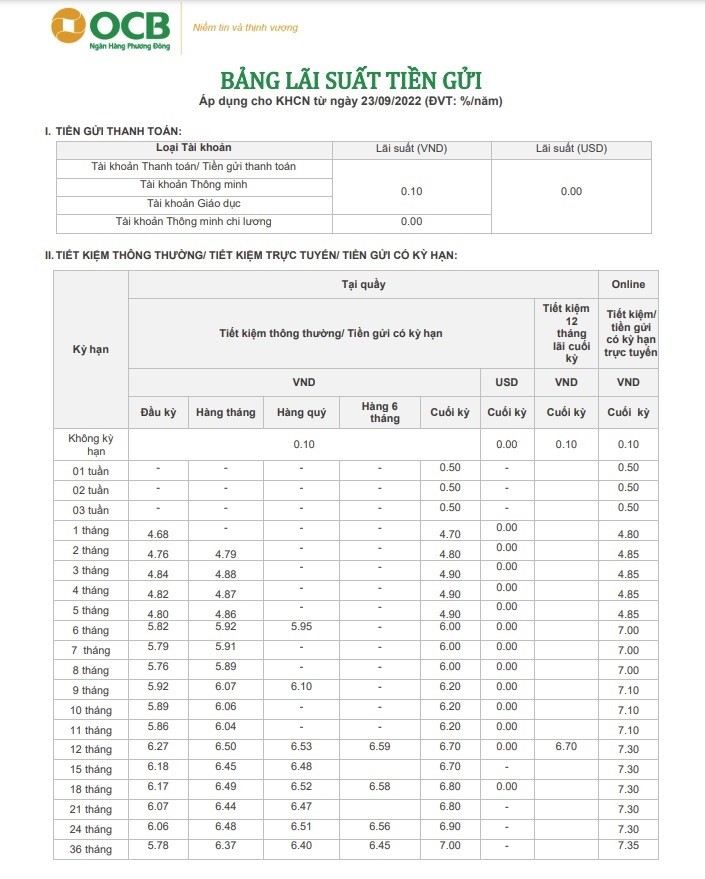

Ngân hàng Phương Đông (OCB) cũng áp dụng biểu lãi suất mới, tăng ở các kỳ hạn ngắn 1 tháng lên 4,7%/năm, 3 tháng lên 4,9%/năm, tăng khoảng 1 điểm % so với trước đó.

Ngân hàng thương mại cổ phần Á Châu (ACB) tăng lãi suất huy động với kỳ hạn dưới 6 tháng là 1%, từ mức 4% lên 5%; kỳ hạn 6 tháng là 6,1 – 6,4%; kỳ hạn 9 tháng lên 6,3 - 6,6%/năm.

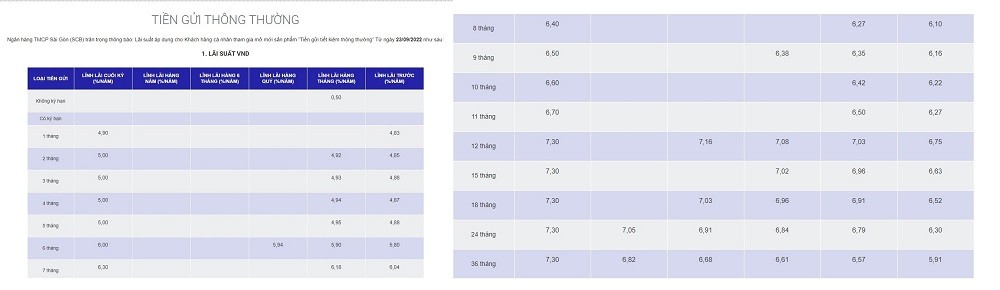

Còn ngân hàng Ngân hàng Thương mại Cổ phần Sài Gòn (SCB) tăng lãi suất huy động của các kỳ hạn lên tối đa là 0,5%/ năm. Tương tự, các kỳ hạn khác cũng được tăng kịch trần lên 5% một năm.

Tương tự, hàng loạt ngân hàng thương mại khác như: Eximbank; VPBank; HDBank; VIB; ABC… đều điều chỉnh lãi suất huy động theo chiều hướng tăng từ 0,8-1% tùy từng kỳ hạn.

Trong khi đó, tại các ngân hàng lớn như Vietcombank, VietinBank, BIDV, Agribank, lãi suất huy động cao nhất vẫn ở dưới 6%/năm. Ở các kỳ hạn 1 - 5 tháng, những ngân hàng này cũng chỉ niêm yết 3,1 - 3,4%/năm, thấp hơn nhiều so với mức tối đa.

Theo các chuyên gia ngân hàng, tài chính, thì việc các ngân hàng thương mại tăng lãi suất huy động trong thời điểm này là điều khó tránh khỏi. Thậm chí, giới chuyên gia còn dự báo lãi suất huy động còn có thể tăng từ 0,3-0,5% vào thời điểm cuối năm nay. Nếu phân tích này xảy ra, mức lãi suất huy động bình quân tại các ngân hàng thương mại sẽ dao động từ 6,1-6,3% và lên mức 6,6-6,8% vào cuối năm sau.

Doanh nghiệp lại lo lãi suất cho vay tăng

Trước động thái tăng lãi suất huy động của các ngân hàng thương mại, giới doanh nghiệp đã bày tỏ lo ngại lãi suất cho vay thời gian tới cũng sẽ được điều chỉnh theo chiều hướng tăng. Đặc biệt, thời điểm này khá nhạy cảm khi các doanh nghiệp đang dồn sức để tăng tốc cho các hoạt động kinh doanh, sản xuất cuối năm.

Đây là lo ngại đối với doanh nghiệp vay vốn sau khi lãi suất điều hành đồng loạt tăng, nhất là ở giai đoạn nước rút sản xuất kinh doanh cuối năm…

Theo một lãnh đạo doanh nghiệp về bất động sản, doanh nghiệp sẽ chịu nhiều rủi ro và khó khăn hơn nếu lãi suất cho vay tăng trong thời gian tới. Theo vị này, nhiều doanh nghiệp hiện nay đang “sống” nhờ tiền vay ngân hàng, ví dụ như các doanh nghiệp bất động sản. Do đó, khi lãi suất cho vay tăng sẽ tạo ra ảnh hưởng kép lên cả doanh nghiệp lẫn người dân.

3 năm gần đây các ngân hàng đã mạnh tay triển khai những chương trình cho vay mua nhà với lãi suất ưu đãi trong 1 - 2 năm đầu, thu hút nhiều người vay vốn để mua nhà, đầu tư bất động sản. Sau thời gian này, lãi suất thả nổi trong bối cảnh xu hướng lãi suất có thể tăng trở lại sẽ khiến áp lực tài chính tăng lên, khi thu nhập nhiều người trong 2 năm trở lại đây đã bị tác động tiêu cực do ảnh hưởng của dịch bệnh.

Tương tự, một doanh nghiệp thu mua nông sản ở Hậu Giang cho biết, họ phải vay ngân hàng với lãi suất 9 - 10%/năm để kinh doanh. Do đó, doanh nghiệp sẽ khó chồng khó nếu chẳng may chuỗi cung ứng hoặc đầu ra bị ùn ứ, đồng thời lại chịu thêm lãi suất cao.

Theo ông Mạc Quốc Anh, Phó Chủ tịch Hiệp hội doanh nghiệp nhỏ và vừa Hà Nội, hiện nhiều hợp đồng vay của doanh nghiệp đã có lãi suất trên 9%/năm, có hợp đồng đang gánh lãi suất cao nhất từ 9,5 đến 9,7%/năm. Trong khi trước đó thời dịch Covid-19 chỉ xoay quanh 8%/năm.

Còn T.S Lê Đăng Doanh lại quan ngại về việc chênh lệch giữa lãi suất cho vay quá hẹp và lãi suất huy động (NIM) sẽ khiến các ngân hàng thương mại thiếu chi phí để hoạt động cũng như có lãi để đảm bảo hoạt động kinh doanh.

Tuy nhiên, một số chuyên gia lại cho rằng NIM có thể sẽ thu hẹp, nhưng mức độ tác động giữa các ngân hàng là khác nhau. Các ngân hàng có tỷ lệ LDR (tỷ lệ dư nợ tín dụng trên số vốn huy động) thấp như: HDB, MSB, VIB, VPB, hoặc những ngân hàng có tỷ lệ vốn ngắn hạn cho vay trung dài hạn thấp như: ACB, HDB, MSB, VPB sẽ ít chịu áp lực về NIM hơn. Đặc biệt các ngân hàng có tỷ lệ CASA cao như TCB, MBB, và VCB sẽ chống chịu tốt hơn trước tác động của xu hướng gia tăng chi phí vốn.

Theo ông Vũ Thành Trung, (Ban điều hành Ngân hàng TMCP Quân đội- MB), ngân hàng này sẽ cân đối giữa ngắn hạn, dài hạn để có chi phí vốn hợp lý, qua đó đưa ra mức lãi cho vay đầu ra hợp lý nhất.

Hiện nay, nhằm giữ chân khách hàng, nhiều ngân hàng thương mại đã triển khai dịch vụ ngân hàng số nhằm nâng cao hiệu quả quản trị, thu hút lượng tiền gửi không kỳ hạn Casa. Việc làm này vừa nhằm tiết giảm chi phí, góp phần ổn định lãi suất cho vay.

Theo các chuyên gia kinh tế, việc ngân hàng thương mại tăng lãi suất cho vay sẽ khó tránh khỏi. Do đó, doanh nghiệp cần làm bây giờ là cơ cấu lại nguồn vốn, sử dụng vốn tiết kiệm hoặc nếu có thể thì đa dạng hóa các nguồn vốn, điều chỉnh các kế hoạch kinh doanh cho phù hợp với tình hình mới. Các doanh nghiệp cũng không nên quá lo lắng, bởi Chính phủ và Ngân hàng Nhà nước đã có yêu cầu ổn định mặt bằng lãi suất cho vay, do đó, các ngân hàng thương mại cũng không thể tăng “nóng”, nhất là đối với các lĩnh vực ưu tiên.