Nhà đầu tư cần thận trọng với "cổ phiếu vua"

BÀI LIÊN QUAN

Cổ phiếu FLC chính thức bị đình chỉ giao dịch từ ngày 9/9Cổ phiếu lô lẻ đang được nhà đầu tư chứng khoán giao dịch ra sao?Thanh khoản dần sôi động hơn, cơ hội nào cho cổ phiếu chứng khoán?Theo Diễn đàn doanh nghiệp, thời gian qua, nhóm ngân hàng tiếp tục giữ lửa cho thị trường chứng khoán Việt Nam.

Tính đến ngày 30/6/2022, tín dụng toàn nền kinh tế ghi nhận ở mức trên 11,42 triệu tỷ đồng, tăng 9,35% so với thời điểm cuối năm trước, cao hơn nhiều so với mức tăng 6,47% trong nửa đầu năm 2021 nhờ nhu cầu vốn tăng cao sau khi Việt Nam cơ bản khống chế được đại dịch Covid-19. Hiện tại, nhu cầu tín dụng ở mức tích cực và kỳ vọng đạt 14% cho cả năm 2022.

Trong khi đó, tăng trưởng huy động chỉ giữ mức 4,5% so với thời điểm đầu năm. Mức chênh lệch tăng trưởng tín dụng của các ngân hàng thương mại Nhà nước lớn hơn so với các ngân hàng thương mại cổ phần, do các ngân hàng có vốn Nhà nước có thể tận dụng nguồn vốn nhàn rỗi đến từ Kho bạc nhà nước trong bối cảnh đầu tư công chưa có nhiều tiến triển.

Với nguồn cung tín dụng hạn chế, lãi suất cho vay bắt đầu tăng 1-2% so với đầu năm với nhiều khoản giải ngân mới.

Bên cạnh đó, chất lượng tài sản của ngành ngân hàng cũng được kiểm soát tốt. Khoản vay tái cơ cấu do Covid-19 dường như vẫn trong tầm kiểm soát. Được biết, tổng dư nợ các khoản vay này vào cuối tháng 6/2022 ở mức hơn 200 nghìn tỷ đồng (chiếm 1,8% tổng dư nợ tín dụng và giảm 24% so với hồi đầu năm nay).

Triển vọng ngành ngân hàng cuối năm

Dự báo tăng trưởng tín dụng những tháng cuối năm 2022 sẽ chậm chậm hơn so với mức tăng trưởng nửa đầu năm nay. Nguyên nhân bởi mục tiêu chính của Ngân hàng Nhà nước là ổn định vĩ mô, kiểm soát và không để xảy ra tình trạng lạm phát tăng cao, vì vậy, Ngân hàng Nhà nước sẽ thận trọng trong việc nới hạn mức tín dụng trong nửa cuối năm 2022. Theo đó, hạn mức cấp thêm có thể chỉ ở mức vừa phải, đi cùng với điều kiện các ngân hàng phải hạn chế giải ngân đối với các phân khúc rủi ro.

Động lực tăng trưởng tín dụng 6 tháng cuối năm nay có thể sẽ khác so với 6 tháng đầu năm, khi mà trọng tâm sẽ chuyển từ cho vay bất động sản sang cho vay dài hạn đối với các lĩnh vực như cơ sở hạ tầng, giáo dục, y tế, sản xuất và truyền tải điện. Ngoài ra, còn có gói hỗ trợ lãi suất 2% tương ứng dư nợ khoảng 2 triệu tỷ đồng phân lô trong năm 2022. Do đó, mục tiêu tăng trưởng tín dụng 14% vẫn có thể đạt được.

Việc Thông tư 14/2020/TT-NHNN đã hết hiệu lực vào cuối tháng 6/2022 có thể khiến dư nợ xấu sẽ tăng lên, nhưng áp lực dự phòng được giảm thiểu khi các ngân hàng đã tăng cường bộ đệm dự phòng đối với các khoản nợ tái cơ cấu lên cao hơn mức quy định là 30% trong bối cảnh nguồn thu nhập dồi dào.

Cổ phiếu nào có triển vọng?

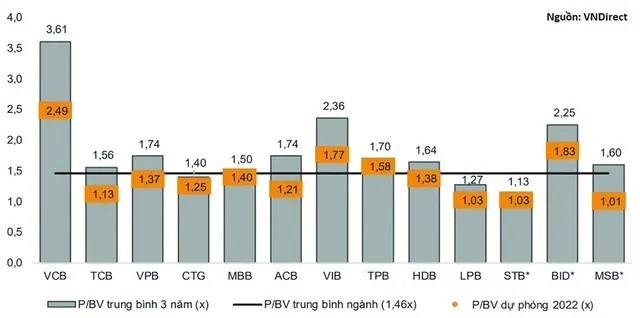

So với thời điểm đầu năm, các cổ phiếu ngân hàng đã giảm 6-40%. Theo đó, định giá cổ phiếu các ngân hàng thuộc phạm vi phân tích của VDSC đã giảm xuống dưới mức trung bình 3 năm. Một số ngân hàng thậm chí đã có chỉ số P/B thấp hơn một độ lệch chuẩn so với mức trung bình 5 năm. Có thể thấy, sự điều chỉnh này đã phản ánh cả môi trường lãi suất dần tăng lên cùng một phần lo ngại liên quan đến rủi ro nợ xấu.

Trong nhóm cổ phiếu Big 3 ngân hàng có vốn nhà nước, đặc biệt là VCB. mặc dù tăng mạnh về cho vay nhưng cổ phiếu này vẫn duy trì tỷ lệ nợ xấu chỉ 0,61%. Đồng thời, ngân hàng Vietcombank cũng đưa tỷ lệ bao phủ nợ xấu tăng lên ức 506%, mức cao lịch sử của VCB cũng như các ngân hàng ở Việt Nam.

Còn với nhóm ngân hàng cổ phần như MBB, ACB, TCB, VPB… có mức tăng trưởng CASA nhờ các ứng dụng công nghệ trong sản phẩm giúp giảm bớt chi phí vốn. Điều này cũng giúp tỷ lệ CASA tăng trong 6 tháng cuối năm 2022.

Đối với VPB, kỳ vọng nới room tín dụng ở mức cao so với thị trường. Vốn chủ sở hữu của VPB hợp nhất hiện đang ở top cao của thị trường, giúp ngân hàng này được nới room tín dụng cao. Do tệp khách hàng cho vay của VPB chủ yếu là khách hàng cá nhân bị chịu ảnh hưởng của dịch dịch bệnh nên họ được ưu tiên hỗ trợ.

Với việc nhận chuyển giao bắt buộc, MBB sẽ được ưu tiên tăng tín dụng thêm khoảng 5-10% trong năm 2022 và các năm tới, thậm chí có thể tăng 30%/năm mà vẫn đảm bảo an toàn với tỷ lệ CAR duy trì ở mức 10 - 11%.

Đặc biệt, với việc mở rộng cho vay bán lẻ, tài chính tiêu dùng cũng như cho vay doanh nghiệp siêu nhỏ đã giúp MBB có tỷ suất sinh lời cao. Cùng với đó, chi phí vốn sẽ tiếp tục duy trì ở mức thấp khi CASA tăng trưởng nhờ các chương trình thu hút khách hàng và phát triển ứng dụng số...

Mặc dù vậy, vẫn tồn tại những rủi ro nhất định khi đầu tư vào cổ phiếu ngân hàng, bởi những ngân hàng có tỷ lệ cho vay bất động sản hoặc nắm giữ trái phiếu doanh nghiệp cao trong danh mục tín dụng sẽ khó có thể đạt tăng trưởng tín dụng cao trong năm nay. Ngược lại, những ngân hàng có chất lượng tài sản tốt, bộ đệm dự phòng mạnh, giữ hoạt động cho vay thận trọng và tỷ trọng dư nợ đối với lĩnh vực bất động sản và trái phiếu doanh nghiệp ở mức thấp sẽ hoàn toàn được hưởng lợi.

Thống kê trong 22 năm hoạt động của chứng khoán Việt Nam cho thấy, VN-Index có đến 14 lần tăng điểm vào tháng 9. Tính trong 10 năm gần nhất, xác suất để chỉ số này tăng trong tháng 9 lên đến 70%, nhưng biên độ hẹp hơn đáng kể so với giai đoạn trước. Đặc biệt, VN-Index đang ghi nhận chuỗi 6 năm liên tiếp tăng điểm trong tháng 9, tuy nhiên mức tăng đều không quá 3%.

Trên thực tế, tháng 9 hàng năm là khoảng thời gian không có nhiều thông tin hỗ trợ thị trường ngoài một số doanh nghiệp đưa ra ước tính kết quả kinh doanh quý 3 trước khi được công bố vào tháng 10. Vì vậy, diễn biến khả quan của thị trường chứng khoán trong tháng 9 chủ yếu phản ánh kỳ vọng vào khả năng tăng trưởng lợi nhuận của các doanh nghiệp niêm yết. Tuy nhiên, cục diện năm nay có thể khác khi nhiều yếu tố trái chiều dự kiến sẽ xuất hiện trong tháng 9 dự báo sẽ ảnh hưởng trực tiếp đến thị trường chứng khoán.