Làn sóng tăng lãi suất huy động bắt đầu nóng với sự tham gia của Big 4

BÀI LIÊN QUAN

Nền kinh tế chịu tác động ra sao sau khi Ngân hàng Nhà nước tăng lãi suất điều hành?Những doanh nghiệp nào tăng mạnh rủi ro khi lãi suất tăng, thời kỳ tiền rẻ chấm dứt?Ngân hàng Nhà nước tăng lãi suất, DN bất động sản đối mặt mối lo mớiĐộng thái của Big 4

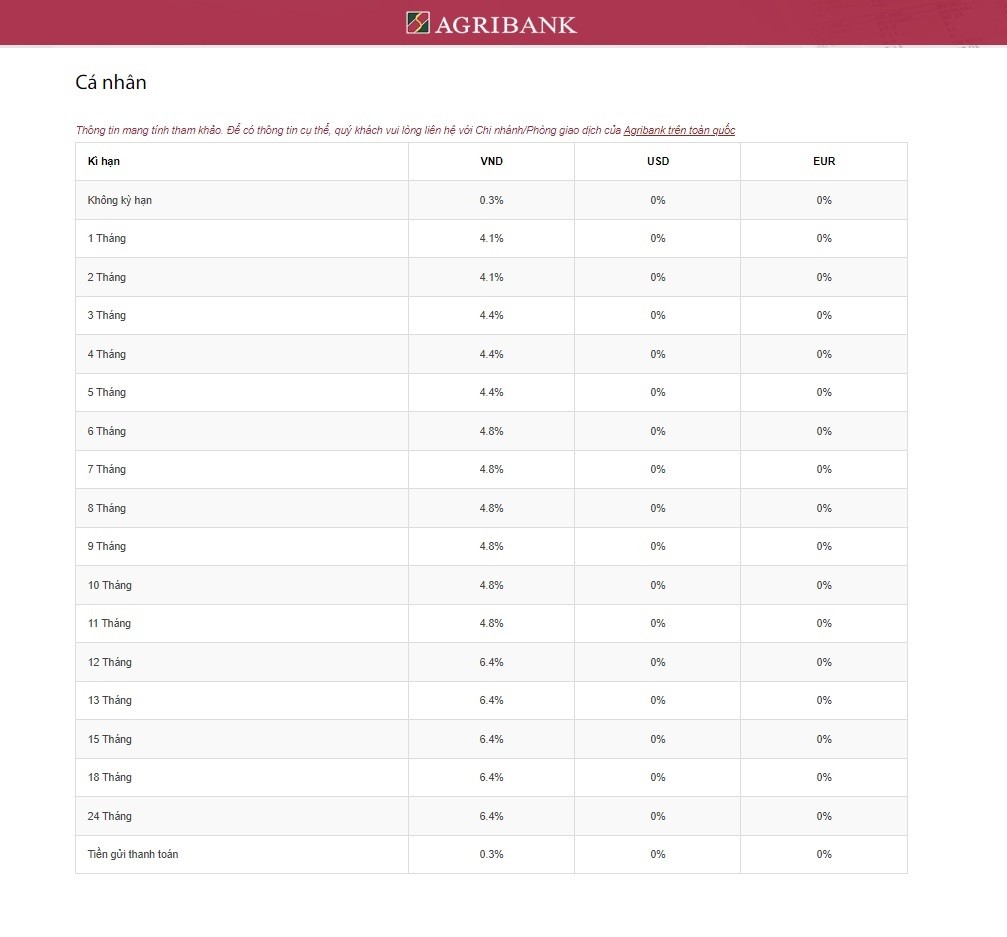

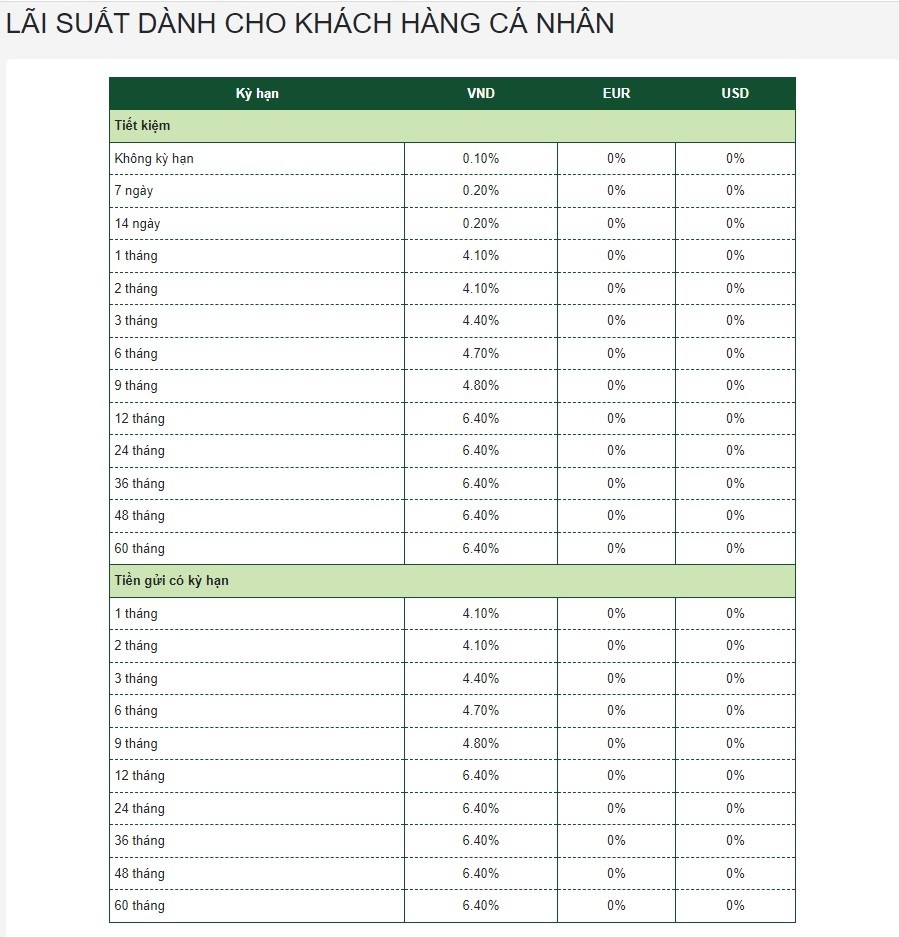

Theo thuongtruong.com.vn, tại Agribank, với kỳ hạn 1-2 tháng được Ngân hàng niêm yết mức 4,1%/năm; kỳ hạn 3-5 tháng là 4,4%/năm. Các mức lãi suất này vẫn thấp hơn trần quy định (5%/năm) song đã tăng khoảng 1%/năm so với trước đó. Tiền gửi không kỳ hạn cũng được nâng lên mức 0,3%/năm. Tại kỳ hạn từ 12 tháng trở lên, Agribank cũng tăng mạnh lãi suất lên mức 6,4%/năm.

Ngân hàng Thương mại cổ phần Công Thương Việt Nam (VietinBank) cũng vừa công bố biểu lãi suất huy động mới. Theo đó, đối với kỳ hạn 1 tháng đến dưới 3 tháng, ngân hàng này tăng từ 1% lên mức 4,1%/ năm. Đối với lãi suất từ 3 tháng – dưới 6 tháng tăng lên 4,4%/năm. Với kỳ từ 12 tháng trở lên, ngân hàng này áp dụng mức lãi suất mới 6,4%/năm, cao hơn 0,8%/năm so với trước.

Tương tự, tại Vietcombank, kỳ hạn 1 – 2 tháng cũng ở mức 4,1%/năm; kỳ hạn 3 tháng là 4,4%/năm; kỳ hạn từ 12 tháng trở lên ở mức 6,4%/năm. Đáng chú ý, với kỳ hạn 1 tháng gửi trực tuyến, Vietcombank đã áp dụng mức lãi suất cao ở mức 4,6%/năm; kỳ hạn 3 tháng áp sát mức trần cho phép là 4,9%/năm. Kỳ hạn 6 – 9 tháng lần lượt là 5,3 – 5,4%/năm. Tại kỳ hạn từ 12 tháng trở lên, Ngân hàng áp dụng mức lãi suất lên tới 6,8%/năm. Như vậy, nếu khách hàng gửi tiền online tại Vietcombank, mức lãi suất nhận được sẽ cao hơn từ 1 – 1,3%/năm so với trước đó.

Theo các chuyên gia ngành ngân hàng, suốt thời gian qua nhằm hỗ trợ phục hồi sản xuất kinh doanh, ngành ngân hàng đã duy trì mức lãi suất thấp. Do đó, sự điều chỉnh lần này của các ngân hàng thương mại có vốn nhà nước cao hơn so với mức điều chỉnh gần đây của các ngân hàng thương mại cổ phần tư nhân song lãi suất huy động các kỳ hạn vẫn thấp hơn khối ngân hàng thương mại cổ phần tư nhân, vốn đã tăng lãi suất huy động nhiều đợt kể từ đầu năm tới nay.

Theo các số liệu thống kê, nhóm 4 ngân hàng lớn nhất chiếm tới 45% thị phần huy động vốn của thị trường. Vì vậy, việc tăng lãi suất huy động lần này sẽ khiến mặt bằng chung của lãi suất huy động toàn hệ thống ngân hàng được dự báo sẽ tăng lên trong thời gian tới. Hiện nay, mặt bằng lãi suất huy động vẫn ở mức 7%/ năm, thấp hơn so với hồi trước đại dịch.

Mặt bằng lãi suất vẫn thấp

Trên thị trường liên ngân hàng, lãi suất kỳ hạn qua đêm cũng vọt lên trên 5%/năm. Theo báo cáo thị trường tiền tệ mới đây, Bộ phận phân tích chứng khoán SSI (SSI Research) cho biết, trong tuần trước (19/9 – 23/9/2022), Ngân hàng Nhà nước tiếp tục sử dụng các công cụ hoạt động thị trường mở nhằm duy trì thanh khoản trên hệ thống ở mức vừa đủ và gián tiếp tác động lên mặt bằng lãi suất liên ngân hàng.

Cụ thể, Ngân hàng Nhà nước đã phát hành 73,8 nghìn tỷ đồng tín phiếu với kỳ hạn 7 ngày, tăng 65,5% so với tuần trước. Lãi suất phát hành đạt 4,5% (tăng 50 điểm cơ bản so với tuần trước) trong 4 ngày đầu tuần và tăng lên 5,0% vào phiên giao dịch thứ 6. Nghiệp vụ mua kỳ hạn 7 ngày cũng được sử dụng đều đặn với khối lượng trung bình hàng ngày đạt 1 nghìn tỷ đồng và lãi suất cũng được điều chỉnh tăng dần và kết tuần đạt 5,5% (tăng 90 điểm cơ bản).

Kết tuần, Ngân hàng Nhà nước đã hút ròng tổng cộng 34,6 nghìn tỷ đồng thông qua kênh hoạt động thị trường mở và khoảng hơn 23 nghìn tỷ đồng thông qua kênh bán ngoại tệ.

Các chuyên gia của SSI cho rằng, Ngân hàng Nhà nước sẽ duy trì thanh khoản trên hệ thống ngân hàng ở trạng thái không quá dồi dào trong giai đoạn còn lại của năm nhằm duy trì mặt bằng lãi suất liên ngân hàng VND ở vùng 5,0 – 5,5%, để tạo mức chênh lệch hợp lý với lãi suất USD, giảm thiểu áp lực lên tỷ giá.

Theo SSI, việc tăng lãi suất điều hành mới đây của Ngân hàng Nhà nước nghiêng nhiều về hướng duy trì môi trường ổn định tỷ giá, hơn là kiểm soát lạm phát khi chỉ số CPI vẫn ở trong tầm kiểm soát. Theo các chuyên gia, Ngân hàng Nhà nước vẫn còn nhiều dư địa để có thể tăng lãi suất điều hành. Bởi dự báo lạm phát trong thời gian tới sẽ cao hơn so với thời điểm trước khi diễn ra đại dịch, mặt khác lãi suất vẫn ở mức thấp hơn trước Covid.

Theo các chuyên gia của Maybank Investment Bank, bất chấp việc lãi suất huy động tăng, đặc biệt là nhóm 4 ngân hàng lớn, tuy nhiên điều này sẽ không có nhiều tác động tới quá trình phục hồi kinh tế. Nguyên nhân là thời gian qua Chính phủ và Ngân hàng Nhà nước đã có nhiều chỉ đạo về việc giữ ổn định lãi suất cho vay để hỗ trợ đà phục hồi.

Chưa kể, đáp ứng một số yêu cầu về lãi suất của các ngân hàng thương mại là cơ sở để Ngân hàng Nhà nước cấp room tín dụng. Do đó, các ngân hàng không thể tùy tiện dâng lãi suất tăng cao.

Theo dự đoán của Maybank IBG, Ngân hàng Nhà nước sẽ không điều chỉnh lãi suất trong thời gian còn lại của năm 2022 sau động thái tăng mạnh của tháng này. Maybank IBG nghĩ rằng các nhà điều hành có thể không muốn thắt chặt quá mức và cản trở việc phục hồi kinh tế. Ngân hàng Nhà nước vẫn có đủ dự trữ để bảo vệ VND mà không phải tăng lãi suất thêm nữa.

Tuy nhiên, rủi ro đối với dự báo lãi suất của Maybank IBG đang có xu hướng tăng. Tại buổi làm việc với Thủ tướng, Thống đốc Ngân hàng Nhà nước cho biết “Ngân hàng Nhà nước sẽ theo dõi diễn biến thị trường để có những biện pháp điều hành phù hợp”. Maybank IBG cho rằng, điều này ngụ ý Ngân hàng Nhà nước sẽ theo dõi chặt chẽ diễn biến của tỷ giá. Trong trường hợp áp lực bán ra đối với VND tiếp tục gia tăng bất chấp mức tăng 100 điểm cơ bản này, Ngân hàng Nhà nước có thể lựa chọn tăng thêm.

Với diễn biến hiện nay, Ngân hàng Nhà nước có thể vẫn giữ xu hướng tăng lãi suất trong năm tới để tránh bị tụt so với đường cong lãi suất cũng như so với các ngân hàng trung ương khác của khu vực trong bối cảnh FED tăng lãi suất.