Giải "cơn khát" vốn cho các doanh nghiệp bất động sản

BÀI LIÊN QUAN

Bất động sản đang đối mặt với những thách thức nào?10 năm kiểm soát tín dụng bất động sản: "Đau đầu" phân định nhu cầu thực - đầu cơĐâu là những địa phương dẫn đầu về nguồn cung bất động sản trong tháng 5?Theo Vneconomy, các chuyên gia cho rằng, một mặt cần phải thanh lọc thị trường nhưng đồng thời cũng phải nỗ lực xây dựng kênh trái phiếu doanh nghiệp phát triển bền vững, bởi đây là kênh vốn trung - dài hạn thỏa mãn cả 2 tiêu chí quy mô và kỳ hạn cho thị trường bất động sản.

Ở kênh trái phiếu, nơi mà những doanh nghiệp bất động sản thường giữ vai trò là người chơi lớn nhất trong nhiều năm gần đây thì đến hiện tại, tốc độ tăng trưởng bị suy giảm. Theo số liệu của Fiin Group, quy mô phát hành trong 5 tháng đầu năm nay đạt gần 102 nghìn tỷ đồng, giảm 28% so với cùng kỳ năm ngoái. Nếu không tính đợt phát hành trái phiếu quốc tế của Vingroup thì quy mô phát hành tháng 5 năm 2022 chỉ còn 13,7 nghìn tỷ đồng.

Năng lực tài chính đáng báo động

Trong khi huy động vốn qua kênh trái phiếu sụt giảm mạnh thì ở phía khác, Ngân hàng Nhà nước đang kiểm soát chặt chẽ tín dụng đối với lĩnh vực bất động sản, đặc biệt là kinh doanh bất động sản, khuyến khích tập trung nguồn vốn vào các phân khúc nhà ở thương mại giá rẻ, nhà ở xã hội, nhà ở cho công nhân, đáp ứng nhu cầu ở thực của người dân.

Đối với kênh người mua trả tiền trước, các chuyên gia nhận định rằng cũng đang gặp khó khăn do lãi suất tăng cao. Mặt khác, chỉ khi dự án đáp ứng đầy đủ các điều kiện pháp lý thì doanh nghiệp mới có thể tiếp cận với nguồn vốn này.

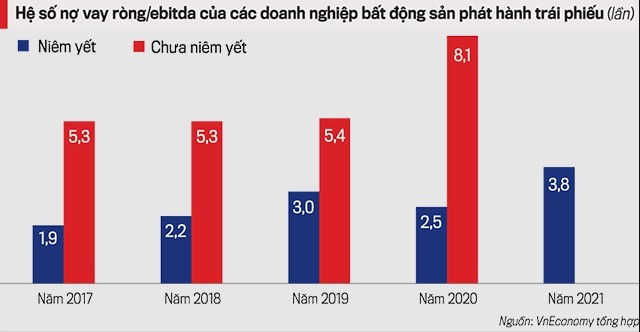

Theo dữ liệu của FiinRatings chỉ ra, doanh nghiệp bất động sản phát hành trái phiếu có sức khỏe tài chính yếu, nhất là nhà phát hành chưa niêm yết trên thị trường chứng khoán.

Theo đó, hệ số nợ vay ròng/ebitda (lợi nhuận trước thuế, khấu hao và lãi vay) của các doanh nghiệp bất động sản chưa niêm yết dao động ở mức 5,3-5,4 lần trong giai đoạn từ năm 2017-2019, bỗng vọt lên 8,1 lần vào năm 2020.

Còn đối với doanh nghiệp bất động sản niêm yết phát hành trái phiếu doanh nghiệp, hệ số nợ vay ròng/ebitda tiếp tục tăng trong năm 2021 và lên mức 3,8 lần.

Ở đây, nợ vay ròng bằng nợ vay ngắn hạn cộng nợ vay dài hạn trừ đi tiền mặt và đầu tư tài chính ngắn hạn.

Theo TS Nguyễn Hữu Huân, Trưởng bộ môn Thị trường tài chính, Trường đại học Kinh tế TP HCM nhận định, đây là một rủi ro tiềm tàng trên thị trường tài chính. Ebitda thể hiện dòng tiền và khả năng trả nợ của doanh nghiệp. Do đó, tỷ số nợ trên ebitda quá cao sẽ ảnh hưởng đến khả năng trả nợ.

Trong khi đó, triển vọng tăng trưởng lợi nhuận năm 2022 của các doanh nghiệp địa ốc được dự báo là thấp.

Bộ trưởng Bộ Xây dựng Nguyễn Thanh Nghị cho biết, việc triển khai đầu tư, xây dựng dự án bất động sản tại hầu hết các địa phương đều gặp nhiều khó khăn khiến cho nguồn cung bất động sản sụt giảm mạnh ở mọi phân khúc. Số dự án được chấp thuận mới, khởi công xây dựng và hoàn thành trong thời gian qua còn hạn chế, chưa đáp ứng được nhu cầu đối với nhà ở thương mại, nhà ở xã hội, nhà ở công nhân và nhà ở cho phân khúc thu nhập thấp, trung bình.

Bên cạnh nguyên nhân tín dụng bất động sản gặp khó thì việc triển khai dự án chậm vì giãn cách xã hội do dịch Covid-19 và vướng mắc trong thủ tục pháp lý dự án đã và đang là thách thức với các doanh nghiệp bất động sản.

Số liệu thống kê của CBRE, Savills cũng cho thấy số lượng căn hộ giao dịch trên thị trường Hà Nội và TP HCM (chiếm khoảng 60% quy mô cả nước), đã giảm từ 64.000 căn/năm 2019 xuống còn 25.591 căn/năm 2021.

Các chuyên gia đánh giá rằng, bối cảnh vĩ mô cũng đang đặt ngành bất động sản vào thế khó. Lạm phát và lãi suất tăng đang làm cho chi phí đầu vào và chi phí vốn tăng. Lạm phát được nhận định là đã tạo đáy và sẽ tăng trong thời gian tới trước sức ép tăng giá của các hàng hóa cơ bản, căng thẳng địa chính trị thế giới dẫn tới giá năng lượng tăng cao. Mặc dù được kiểm soát chặt chẽ nhưng lạm phát của Việt Nam trong năm 2022 vẫn được dự báo là sẽ đạt quanh mức mục tiêu 4% của Chính phủ.

Cấu trúc lại thị trường trái phiếu

Với những trở ngại được đề cập ở trên, thị trường đang trông chờ Nhà nước đưa ra giải pháp để đạt được mục tiêu kép, vừa tiếp tục phát triển thị trường bất động sản nhưng cũng phải đảm bảo ổn định cho thị trường tài chính.

Trước những dấu hiệu chững lại của thị trường bất động sản thời gian qua, Bộ trưởng Bộ Xây dựng Nguyễn Thanh Nghị đã đề xuất cần kiểm soát, cơ cấu lại tín dụng bất động sản đảm bảo sử dụng đúng mục đích, tránh rủi ro nhưng cũng cần tạo điều kiện cho vay đối với các dự án có đầy đủ pháp lý và có hiệu quả.

Bộ trưởng chỉ rõ nên ưu tiên cho vay đối với những dự án nhà ở thương mại, nhà ở xã hội, nhà ở cho công nhân được cấp phép và khởi công để tạo nguồn cung cho thị trường. Đồng thời hướng dẫn thực hiện hoạt động phát hành trái phiếu, huy động vốn trên thị trường chứng khoán của các doanh nghiệp bất động sản theo đúng quy định, từ đó, tạo điều kiện, không làm cản trở hoạt động huy động vốn của các doanh nghiệp có đủ năng lực, hoạt động kinh doanh tốt, hiệu quả và lành mạnh.

PGS TS Đinh Trọng Thịnh của Học viện Tài chính cũng đồng quan điểm với các giải pháp mà tư lệnh ngành xây dựng đề xuất. Ông Thịnh cho rằng, Việt Nam nên nhìn vào bài học siết tín dụng vào bất động sản của Trung Quốc để rút kinh nghiệm.

Khi chính phủ Trung Quốc áp dụng chính sách "ba lằn ranh đỏ" hướng tới siết chặt năng lực tài chính, hầu hết các doanh nghiệp Trung Quốc đều không đáp ứng được những tiêu chí này, dẫn tới đứt nguồn cung đột ngột. Nhiều dự án đột ngột dừng lại vì không có tiền khiến cho hàng chục ngàn người thất nghiệp. Đơn cử như Evergrande, tại thời điểm chính phủ Trung Quốc thiết lập "ba lằn ranh đỏ" thì doanh nghiệp này có hơn 800 dự án đang triển khai.

Cú siết đột ngột khiến cho tâm lý hoang mang bao trùm thị trường tài chính Trung Quốc. Ngoài ra, Trung Quốc cũng phải trả giá bằng tốc độ tăng trưởng chậm lại đáng kể.

Ông Đinh Trọng Thịnh cũng ủng hộ việc nên loại bớt các doanh nghiệp bất động sản làm ăn chộp giật hoặc sử dụng đòn bẩy tài chính quá lớn. Song, cũng cần có chính sách hỗ trợ các doanh nghiệp làm ăn hiệu quả. Đặc biệt, cần kích cầu thông qua các chính sách tạo điều kiện cho những người có nhu cầu mua nhà để ở hay những người mua nhà lần đầu được vay vốn.

Liên quan tới kiểm soát rủi ro cho vay bất động sản của các tổ chức tín dụng, TS Nguyễn Hữu Huân cho rằng, hiện nay các ngân hàng đã có đầy đủ hàng rào kỹ thuật. Vì vậy, nếu các tổ chức tín dụng tuân thủ quy trình cho vay và đảm bảo không có rủi ro đạo đức thì sẽ rất khó phát sinh nợ xấu.

Ông Huân cũng nhấn mạnh bài học về cho vay dưới chuẩn dẫn tới khủng hoảng tài chính ở Mỹ năm 2007-2008, từ đó lan ra toàn cầu. Vào thời điểm đó, nhiều người Mỹ không đáp ứng các điều kiện vẫn được vay để mua nhà. Các ngân hàng cho vay dựa trên định giá tài sản mà không dựa trên khả năng trả nợ của người vay. Khi Cục Dự trữ Liên bang Mỹ (Fed) tăng lãi suất lên từ từ thì những người vay dưới chuẩn không trả nợ nổi. Ngay lập tức họ bán tháo rất nhanh là cho bất động sản giảm mạnh và nhanh chóng khủng hoảng lan sang thị trường tài chính.

Song, ông Huân cũng lưu ý rằng, ngân hàng chỉ cung cấp được vốn ngắn hạn nên sẽ hạn chế nhiều trong việc cung vốn cho thị trường bất động sản.

Mấu chốt quyết định vẫn nằm ở các giải pháp phát triển bền vững thị trường trái phiếu doanh nghiệp, cả riêng lẻ lẫn đại chúng.

Những sự việc đáng tiếc xảy ra trên thị trường trái phiếu đang phản ánh pháp luật vẫn còn lỗ hổng. Trong đó, lỗ hổng lớn nhất là để cho các doanh nghiệp và đại lý phân phối lách luật bán trái phiếu cho nhà đầu tư nhỏ lẻ, vốn là những người không có năng lực thẩm định và thông tin.

Ngoài ra, ông Huân cũng khuyến nghị các cơ quan quản lý nhanh chóng hoàn thiện hành lang pháp lý để các doanh nghiệp bất động sản có thể huy động vốn nước ngoài. Ông Huân cho rằng, lãi suất từ 13-15% mà các doanh nghiệp đưa ra là rất hấp dẫn với nhà đầu tư nước ngoài. Tuy nhiên, hiện nay vẫn có nhiều vướng mắc về cơ chế, thủ tục nên các doanh nghiệp bất động sản chưa huy động được vốn từ nguồn này.