Thúc đẩy chuyển đổi số ngân hàng hội nhập kỷ nguyên 4.0

BÀI LIÊN QUAN

Vietcombank chuyển đổi ngân hàng số theo làn sóng chuyển đổi toàn cầuDẫn đầu chuyển đổi số ngân hàng MB định hướng chiếm lĩnh vị thế số 1 về ngân hàng số tại Việt NamĐẩy mạnh chuyển đổi số Agribank hội nhập cùng cuộc đua chuyển đối số quốc gia

Chuyển đổi số ngân hàng là gì?

Chuyển đổi số ngân hàng hay Digibank là việc tích hợp số hoá các tính năng trong tất cả các hoạt động ở lĩnh vực ngân hàng. Việc tích hợp này cho phép tạo mới hoặc là sửa đổi những quy trình kinh doanh, văn hoá và các trải nghiệm khách hàng hiện tại nhằm đáp ứng sự thay đổi nhu cầu của khách hàng và thị trường.

Chuyển đổi số giúp ngân hàng tiết kiệm chi phí, hợp lý hoá quy trình hoạt động và mang lại những trải nghiệm khách hàng hấp dẫn, dễ dàng hơn. Tuy nhiên, trong quá trình chuyển đổi số, các ngân hàng cũng gặp phải nhiều khó khăn.

Thực trạng chuyển đổi số ngân hàng tại Việt Nam

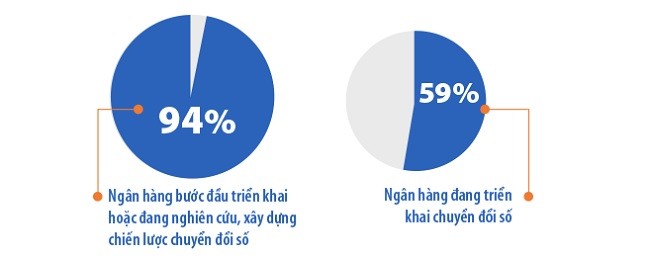

Theo thông tin khảo sát từ Ngân hàng nhà nước vào tháng 9/ 2020, có đến 95% ngân hàng đã và đang trong quá trình xây dựng chiến lược thực hiện chuyển đổi số hoặc dự tính lên khung xây dựng và thực hiện kế hoạch chuyển đổi số này trong thời gian tới.

Trong đó, có hơn 39% ngân hàng đã thông qua chiến lược chuyển đổi số để phát triển kinh doanh cũng như ứng dụng công nghệ thông tin và có 42% đang xây dựng chiến lược chuyển đổi số của mình.

Do có sự khác nhau về mặt như khả năng tài chính, cách thức hoạt động mà mỗi ngân hàng có những lựa chọn mô hình chuyển đổi số thích hợp dành riêng cho mình. Có thể thấy rằng, đa số ngân hàng (88%) lựa chọn chuyển đổi số cả kênh giao tiếp khách hàng và nghiệp vụ nội bộ hoặc số hoá toàn bộ hoạt động.

Các giải pháp kỹ thuật công nghệ mới như Big Data, điện toán đám mây, tự động hóa quy trình bằng robot, ứng dụng AI trí tuệ nhân tạo… tại hầu hết các ngân hàng. Trong đó, Big Data và AI là 2 công nghệ được các ngân hàng sử dụng nhiều nhất để qua đó phân tích được nhu cầu, hành vi của khách hàng để tối ưu hoá nhu cầu và nâng cao chất lượng sản phẩm.

Hơn thế nữa, dưới sự phát triển về mặt khoa học kỹ thuật, vấn đề an ninh và bảo mật thanh toán, thông tin khách hàng cũng được các ngân hàng đặt lên hàng đầu nhằm nâng cao sự yên tâm của khách hàng trong việc sử dụng những dịch vụ như là thanh toán điện tử I banking, ví điện tử…

Bên cạnh đó, để mang đến cho khách hàng những trải nghiệm dịch vụ một cách liền mạch được cá nhân hoá cũng như là tạo mối quan hệ gắn kết giữa ngân hàng và khách hàng, các ngân hàng cũng hợp tác với những công ty Fintech, kết nối với các hệ sinh thái số hoá của các đơn vị đa ngành, đa lĩnh vực khác như Tổ chức cung ứng hàng hoá, dịch vụ (Vingroup, Grab..), các sàn thương mại điện tử (Lazada, Shopee..), công ty viễn thông (VNPT, Viettel..)

Nhận thấy xu hướng chuyển dịch của khách hàng sang các nền tảng số có tốc độ tăng trưởng nhanh qua các năm, nhiều ngân hàng đã đầu tư lượng lớn chi phí để xây dựng kho dữ liệu, các hạ tầng số tập trung, chuẩn hoá, khởi tạo một hệ sinh thái trải rộng đa ngành như Mobile Banking… Điều này ngoài giúp ngân hàng tiết kiệm được chi phí còn làm tăng thêm nhiều tiện ích so với các giao dịch trực tiếp tại ngân hàng cũng như tạo thuận tiện cho khách hàng.

Kết quả, số lượng cũng như giá trị các giao dịch thông qua các nền tảng trực tuyến của ngân hàng đã có sự gia tăng đáng kể. Đơn cử như ngân hàng VP Bank với kết quả hoạt động ngày 30/6/2019 cho thấy số lượng người dùng đã vượt 500.000 người, tăng hơn 300.000 người ở thời điểm 31/12/2018, đạt tốc độ tăng trưởng 15%. Giá trị giao dịch đạt hơn 4000 tỷ đồng, với hơn 1 triệu lượt giao dịch được thực hiện. Trong khi ở thời điểm 2018, giá trị giao dịch chỉ dừng ở mức 300 tỷ đồng với 471.000 lượt giao dịch thực hiện.

Ở một số ngân hàng khác như TPBank, MB Bank lại ghi nhận tỷ lệ giao dịch đạt hơn 80% thực hiện trên nền tảng số. Có hơn hàng chục triệu khách hàng đã và đang sử dụng ứng dụng ngân hàng số VCB Digibank, BIDV Smart Banking, Vietinbank iPay,... để thực hiện thanh toán thường ngày.

Thông qua những số liệu này, có thể thấy rằng kỳ vọng trong 3 - 5 năm tới lượng người dùng kênh số hoá sẽ đạt mức hơn 60%.

Chuyển đổi số ngân hàng Việt Nam: Cơ hội và thách thức

Hội nhập cùng kỷ nguyên số 4.0, các ngân hàng Việt Nam thông qua việc chuyển đổi, áp dụng các công nghệ kỹ thuật hiện đại bên cạnh các cơ hội thì song song với đó còn có những thách thức không nhỏ.

Cơ hội

Tiếp cận, nắm bắt kịp thời tiến trình chuyển đổi số sẽ tạo nhiều cơ hội cho toàn ngành ngân hàng với:

Phạm vi làm việc và cung cấp dịch vụ rộng mở

Chuyển đổi số mang lại thành tựu lớn với thời gian dành cho các giao dịch rút ngắn và chi phí được tối ưu hoá. Bối cảnh đại dịch Covid 19 diễn biến phức tạp trên thế giới, các ngân hàng bắt buộc phải nhanh chóng áp dụng chuyển đổi số để tối ưu chi phí, sẵn sàng cho cách thức làm việc từ xa để duy trì quá trình sản xuất kinh doanh, cũng như tạo tiền đề để khách hàng tiếp cận dễ dàng các dịch vụ tài chính.

Tiếp cận các công nghệ mới trong lĩnh vực ngân hàng

Chuyển đối số mở ra cơ hội để các ngân hàng mở rộng khai thác dữ liệu và thu nhập thông tin. Các phần mềm, hệ thống thông minh ra đời, thay thế cho các công đoạn thủ công. Việc phát triển hệ thống, vạn vật kết nối trên toàn thế giới sẽ mở ra cơ hội cho ngành ngân hàng tiếp cận với các phần mềm tiện ích với chi phí phù hợp.

Mở rộng mạng lưới, cơ sở khách hàng

Nhờ áp dụng kỹ thuật tiên tiến, ngân hàng đã xây dựng thành công các mô hình ngân hàng vô cùng tối ưu. Mô hình này cho phép ngân hàng mở rộng hệ thống mạng lưới và tệp cơ sở khách hàng của mình, nhất là đối tượng các khách hàng trẻ, tương lai có tiềm năng trở thành khách hàng cao cấp. Đồng thời, ứng dụng AI, tương lai các ngân hàng sử dụng phần mềm nhận diện giọng nói khi dùng AI để mở rộng cơ sở khách hàng.

Đa dạng hoá các sản phẩm

Chuyển đổi số giúp ngân hàng sáng tạo ra các sản phẩm sáng tạo mang tính đột phá, giúp mở rộng mô hình kinh doanh phù hợp với thời đại. Các sản phẩm dịch vụ mới ra đời được các ngân hàng cung cấp ra thị trường được khách hàng đón nhận.

Hiện nay, hầu hết các ngân hàng đều hướng đến thực hiện chuyển đổi ngân hàng số. Theo như báo cáo Vietnam Report, năm 2019 có đến 93% ngân hàng triển khai đổi mới công nghệ, đẩy mạnh kênh bán hàng thông qua công nghệ số như I Banking, Mobile Banking… cùng một số dịch vụ khác như tư vấn tự động 24/7 qua website hoặc các kênh mạng xã hội.

Hợp tác với các doanh nghiệp cung cấp giải pháp công nghệ, bán hàng và cung cấp dịch vụ

Chuyển đối số ngân hàng là cơ hội để thúc đẩy cạnh tranh và thu hút các đối tác - công ty cung cấp giải pháp công nghệ, các doanh nghiệp bán hàng, dịch vụ hợp tác liên kết với ngân hàng được thực hiện các giao dịch thông qua ví điện tử, thẻ ngân hàng. Từ đó, có thể giúp ngân hàng tối đa hoá lợi nhuận.

Thách thức

Mặc dù có nhiều cơ hội song bên cạnh đó, phát triển ngân hàng trong thời kỳ chuyển đổi số vẫn chứa đựng nhiều thách thức lớn mà các ngân hàng phải đối mặt.

Khuôn khổ pháp lý

Pháp lý là yếu tố quan trọng, ảnh hưởng đến việc phát triển của ngân hàng trong thời kỳ kỷ nguyên số này. Đơn cử là những vướng mắc về luật trong giao dịch điện tử, các chứng thực chữ ký điện tử, hợp đồng điện tử…

Hạn chế về cơ sở hạ tầng

Khó khăn trong việc xây dựng cơ sở hạ tầng được đồng bộ, tập trung, chuẩn dữ liệu, chuẩn kỹ thuật kết nối đến các cơ sở dữ liệu dùng chung, bảo mật,...

Sự tham gia của những công ty công nghệ tài chính khi hợp tác với ngân hàng

Đặt ra những vấn đề như là bảo mật thông tin, an ninh an toàn… Xu hướng tội phạm công nghệ cao có sự gia tăng với ngày càng nhiều thủ đoạn mới, tinh vi hơn. Những rủi ro rò rỉ thông tin SMS, OTP từ người thân, các trường hợp dùng chứng minh giả để mở tài khoản… là các hành vi lừa đảo phổ biến.

Đối mặt với xu thế hội nhập chung của thế giới, trong lĩnh vực chuyển đổi số ngân hàng mở ra nhiều cơ hội, triển vọng phát triển ngành và đất nước nhưng đồng thời, cũng chứa đựng không ít những khó khăn và thách thức cho mỗi ngân hàng. Do đó, các ngân hàng đòi hỏi phải nỗ lực gia tăng nội tại cùng với các chỉ dẫn của Chính phủ, Ngân hàng nhà nước nắm vững cơ hội và vượt thành công những thách thức của ngành.