Tin dữ với ngành bất động sản sau khi hàng loạt ngân hàng Mỹ sụp đổ

BÀI LIÊN QUAN

Liệu đã “trời quang mây tạnh” sau khi UBS giải cứu Credit Suisse?Ngân hàng lớn nhất Thụy Sĩ đồng ý mua lại Credit Suisse với giá 3,2 tỷ USDĐằng sau cuộc khủng hoảng gây chấn động toàn cầu của Credit SuisseTheo Zingnews, tờ New York Times cho biết cuộc khủng hoảng mới xảy ra trong ngành ngân hàng đang dần lan sang thị trường bất động sản với nỗi lo về việc các nhà băng dừng cấp vốn. Điều này có thể đẩy nền kinh tế Mỹ đến bờ vực suy thoái nhanh hơn.

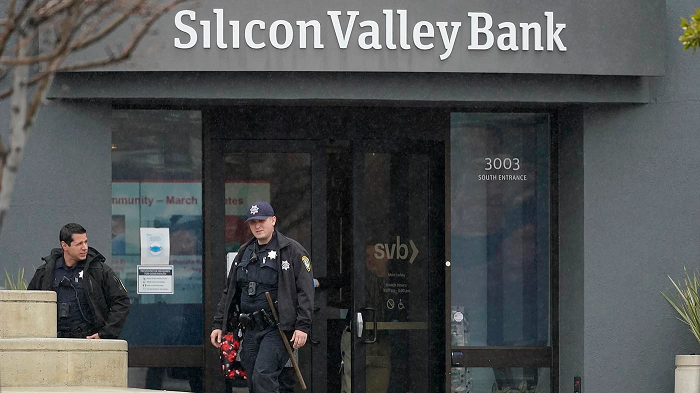

Hai ngân hàng Silicon Valley và Signature đã lần lượt sụp đổ chỉ trong vài tuần, sau đó là First Republic gặp rắc rối trong nhiều ngày trước khi giá cổ phiếu phần nào đã hồi phục.

Ngành bất động sản đối mặt tin xấu

Signature và First Republic đều là những chủ nợ lớn của các doanh nghiệp quản lý cao ốc văn phòng, công ty xây dựng, trung tâm thương mại cùng với các loại bất động sản thương mại khác.

Trên thị trường bất động sản Mỹ, First Republic có danh mục cho vay lớn thứ 9. Mặt khác, trước khi sụp đổ, Signature là chủ nợ lớn thứ 10 của các công ty kinh doanh trong lĩnh vực bất động sản.

Bên cạnh đó, các ngân hàng khu vực, cỡ vừa như First Republic là một phần của thị trường lớn hơn. Thông thường, những ngân hàng kiểu này gói ghém các khoản cho vay thành những sản phẩm tài chính phức tạp và bán chúng cho các nhà đầu tư. Đó là cách để huy động thêm tiền nhằm cho vay nhiều hơn nữa.

Điều này có nghĩa là động thái cắt giảm cho vay có thể tác động đến rất nhiều nhà đầu tư.

Năm ngoái, bất động sản thương mại đóng góp 2.300 tỷ USD vào quy mô GDP của Mỹ. Lý do là vì ngành này chưa hồi phục hoàn toàn sau cú sốc Covid 19, do đó các chuyên gia lo ngại rằng cuộc khủng hoảng của ngành ngân hàng có thể đẩy bất động sản vào đợt suy thoái mới.

Theo Varuna Bhattacharyya, luật sư bất động sản tại New York, trước khi SVB sập, tỉ lệ phê duyệt các khoản vay cho dự án bất động sản đã duy trì ở mức thấp. Khi đó, các nhà băng sẽ cảnh giác hơn nữa trước khi duyệt qua bất kỳ khoản tín dụng nào cho các dự án địa ốc.

Các doanh nghiệp địa ốc tỏ ra lo ngại về việc các nhà băng sẽ cân nhắc hơn đối với các hồ sơ vay vốn. Bóng ma SVB và Signature tạo ra vẫn có thể tiếp tục khiến các ngân hàng khu vực bị ám ảnh trong nhiều tháng dù sự hỗn loạn đã phần nào được kiềm chế.

Năm ngoái, hoạt động cho vay đối với các dự án bất động sản thương mại đã có tín hiệu phục hồi. Trong quý cuối năm ngoái, tỉ lệ giải ngân đã tăng 18% so với cách đó một năm.

Thế nhưng, những tín hiệu tồi tệ đã xuất hiện, trước khi FDIC tiếp quản Silicon Valley và Signature. Từ đầu năm đến nay, tỉ lệ tăng trưởng cho vay bất động sản thương mại đã giảm một nửa so với cùng kỳ năm trước.

Matthew Anderson, Giám đốc điều hành tập đoàn dữ liệu bất động sản Trepp cho biết tín dụng dành cho bất động sản sụt giảm là hệ quả các đợt tăng lãi suất của Cục Dự trữ Liên Bang Mỹ. Nhiều khả năng, các ngân hàng sẽ cắt giảm cho vay nhiều hơn sau cú sập của hai ngân hàng lớn SVB và Signature.

Các sản phẩm cho vay có liên quan đến bất động sản thương mại, trong đó có cho vay dự án mới, các khoản vay thế chấp cùng với vay dành riêng cho quản lý các tổ hợp căn hộ. Bên cạnh đó, sản phẩm chứng khoán hóa có các khoản vay và các nhà băng gọi đó là chứng khoán có bảo đảm bằng thế chấp thương mại, đem lại 72 tỷ USD cho các ngân hàng trong năm 2022.

Tuy nhiên, việc phát hành những sản phẩm như vậy đã giảm 78% từ đầu năm 2023.

Rủi ro tiềm tàng

Theo dự đoán của Daniel Klein, Chủ tịch công ty quản lý bất động sản Klein Enterprises, các điều khoản vay cho bất động sản thương mại sẽ bị siết chặt hơn vào thời gian tới, trong bối cảnh các ngân hàng hạng trung chao đảo sau cú sập của SVB và Signature.

Ông Klein cho biết các nhà băng sẽ cẩn trọng hơn so với thời điểm 6-9 tháng trước.

Do nhân viên ngân hàng có quan hệ mật thiết với các doanh nghiệp xây dựng và quản lý bất động sản nên các ngân hàng khu vực là bộ phận quan trọng của hệ sinh thái bất động sản thương mại. Thông thường, các nhà băng lớn sẽ không cung cấp dịch vụ cho các doanh nghiệp bất động sản tầm trung.

Sau khi thông báo về việc đã bán lại phần lớn các khoản tiền gửi tại Signature cho 1 chi nhánh của New York Community Bancorp, ngân hàng cũng đưa ra nhiều khoản vay cho bất động sản. Theo đó, những nỗi lo của doanh nghiệp địa ốc phần nào cũng được xoa dịu.

Signature là một trong những chủ nợ lớn nhất của các doanh nghiệp bất động sản thương mại tại New York trước khi sụp đổ. Tiền gửi tại Signature là 88 tỷ USD trước khi khủng hoảng ập tới. Số tiền gửi 34 tỷ USD của khách hàng đã được New York Community Bancorp mua lại.

Dẫu vậy, những lo ngại về việc các nhà băng khác có thể lấp đầy chỗ trống mà vụ sụp đổ Signature để lại hay không vẫn còn đó.

Các khoản cho vay trị giá 12,9 tỷ USD từ Signature đã được New York Community Bancorp tiếp nhận nhưng đa phần là các khoản cho vay của các công ty y tế, không nằm trong bất động sản thương mại vốn là danh mục cho vay nhiều nhất của ngân hàng Signature. Điều này có nghĩa là FDIC vẫn sẽ phải tìm nhà băng khác để tiếp quản danh mục cho vay này.

Theo người phát ngôn của FDIC, các quan chức chưa phân loại các khoản cho vay và sẽ giải quyết vấn đề này sau.

Tình hình tại San Francisco - nơi mà First Republic đặt trụ sở đã chuyển biến xấu. Các nhà băng đang cắt giảm cho vay nhằm củng cố lại bảng cân đối tài chính trước khi Fed tiếp tục nâng lãi suất.

Việc rút lại khoản cho vay của các ngân hàng sẽ tác động tới tiến độ của dự án bất động sản, khiến nền kinh tế Mỹ đến gần hơn với suy thoái.

Các nhà chức trách Mỹ không chỉ phải tìm cách ổn định hệ thống tài chính mà còn phải để mắt tới các ngân hàng đang có quá nhiều khoản cho vay dành cho bất động sản thương mại, vì các khoản vay này có nguy cơ không thu hồi được khi nền kinh tế tụt dốc.

Theo báo cáo của Moody vào cuối năm ngaois, có 27 ngân hàng khu vực đang sở hữu những khoản cho vay như vậy với mức độ tập trung cao. Vấn đề sẽ phát sinh từ những khoản vay nói trên một khi nền kinh tế suy thoái.