Quý 1/2023, có 299 thương vụ IPO diễn ra trên toàn cầu, huy động thành công 21,5 tỷ USD

BÀI LIÊN QUAN

Từng thu hàng nghìn tỷ đồng nhờ IPO nhưng SPAC vẫn đứng trên bờ vực phá sản: Lý do là gì?Công ty mẹ Gojek rơi vào "cơn bĩ cực": IPO sai thời điểm, đầu tư dàn trải khiến kinh doanh ngày càng lỗHơn 1 năm sau IPO, Tôn Đông Á tính đường sang UPCoM khi "thất hẹn" sàn HoSETheo Doanh nhân và Pháp luật, Ernst & Young (EY) là một trong 4 công ty kiểm toán hàng đầu trên thế giới mới đây đã công bố báo cáo “EY Global IPO Trends Q1 2023”. Trong đó có đề cập đến xu hướng phát hành cổ phiếu lần đầu ra công chúng (IPO) trên toàn cầu trong quý 1/2023.

Và báo cáo của EY cũng chỉ ra, tính riêng quý 1/2023, thị trường IPO trên toàn cầu diễn ra tương đối cẩn trọng. Và tính trong 3 tháng, tổng cộng có 299 đợt IPO diễn ra trên toàn cầu và huy động thành công 21,5 tỷ USD, so với cùng kỳ năm trước giảm 8% và 61%.

Cũng trong giai đoạn quý 1 được EY đánh giá là giai đoạn đi xuống của nền kinh tế ở trong bối cảnh lãi suất tăng và thị trường chứng khoán ảm đạm, lạm phát gia tăng cùng với một số yếu tố khác. Mặc dù vậy thì các thương vụ IPO được EY dự đoán sẽ tiếp tục diễn ra trong thời gian sắp tới và sẽ có khởi sắc trong giai đoạn cuối năm.

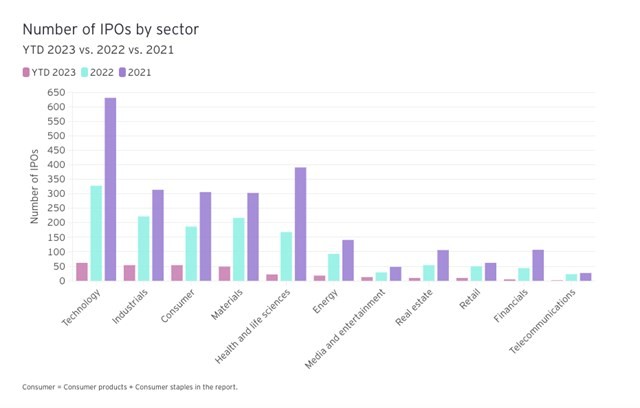

Những công ty công nghệ vốn là trụ cột của hoạt động IPO trong thời gian vài năm gần đây cũng đã trải qua giai đoạn lao dốc khi mà các công ty cắt giảm nhân sự hàng loạt. Chính sự hỗn loạn ở trên thị trường điện tử, ngành ngân hàng trên toàn cầu đã không giúp ích được nhiều cho các thương vụ IPO. Có 4 trong số 10 thương vụ IPO lớn nhất quý 1 lại đến từ ngành năng lượng.

Cũng theo đó, hoạt động IPO của SPAC - là công ty mua lại với mục đích đặc biệt cũng ghi nhận mức thấp trong những năm gần đây. Theo đó, số vốn huy động được từ các thương vụ cũng đã giảm xuống mức thấp chưa từng thấy tính từ năm 2016.

Và hoạt động IPO ở khu vực châu Mỹ trong thời gian ba tháng đầu năm nay khá tương đồng so với cùng kỳ năm trước, tuy nhiên kém hơn nhiều so với những gì từng được chứng kiến ở trong quá khứ.

Kết thúc quý 1/2023, tổng cộng đã có 40 thương vụ IPO được diễn ra ở châu Mỹ, huy động thành công 2,6 tỷ USD, so với cùng kỳ lần lượt tăng 11% và 9%.

Còn trên sàn giao dịch chứng khoán của Mỹ, có 31 thương vụ IPO được diễn ra và 8 trong số đó huy động được thành công hơn 50 triệu USD.

Trong khi đó Canada chứng kiến được đợt IPO lớn nhất tính từ tháng 5/2022 và thu về tổng cộng hơn 100 triệu USD. Dù số liệu trong năm nay thấp hơn nhiều so với những con số trong quá khứ và EY đã bắt đầu nhận thấy có một số điểm tích cực, có thể sẽ tạo tiền để cho sự phục hồi tiềm năng ở trên thị trường IPO của châu Mỹ.

Tại thị trường Châu Á - Thái Bình Dương, số thương vụ IPO đạt mức 175 giao dịch cùng với 12,7 tỷ USD huy động được trong quý, chiếm 59% số giao dịch IPO trên toàn cầu trong quý 1/2023.

Mặc dù vậy thì con số trên cũng đã giảm 6% về số lượng cũng như giảm 70% theo số vốn huy động được tương ứng so với cùng kỳ năm 2022.

Trong bối cảnh thị trường IPO trên toàn cầu hiện ra với bức tranh màu xám thì Đông Nam Á nổi lên như một điểm sáng rất hiếm hoi. Trong đó, chỉ tính riêng Indonesia ghi nhận đã có 30 đợt IPO diễn ra trong quý 1/2023 và đã huy động thành công 828 triệu USD.

Quý 2/2023 kỳ vọng thị trường IPO sẽ có triển vọng

Bất chấp bối cảnh kinh tế cũng như địa chính trị không mấy thuận lợi, thị trường IPO trên toàn cầu vẫn có thể sẽ đón nhận được một số thông tin tích cực, chẳng hạn như giá năng lượng dịu xuống cùng với sự phục hồi của nền kinh tế Trung Quốc.

Mặc dù vậy, vấn đề tồn đọng với thị trường IPO đang tiếp tục gia tăng bởi các công ty đang chờ thị trường chứng khoán ổn định, phục hồi trước khi đưa ra quyết định có niêm yết hay là không.

Và trong một môi trường khó đoán định, các nhà đầu tư trước đây hướng đến tăng trưởng giờ đã chú trọng hơn vào con đường dẫn đến lợi nhuận cũng như dòng tiền. Các doanh nghiệp cũng sẽ cần triển khai các kế hoạch chi tiêu phù hợp để có thể đạt được lợi nhuận.

Paul Go là trưởng nhóm IPO toàn cầu của EY cho biết, trong bối cảnh kinh tế vĩ mô và địa chính trị không chắc chắn, các công ty sắp IPO cũng cần phải chú trọng vào việc xây dựng doanh nghiệp bền vững với các nguyên tắc cơ bản để có được vị thế tốt trong một môi trường đầy biến động. Đồng thời thì các công ty cũng cần phải sẵn sàng đón nhận những thách thức cũng như cơ hội để lên sàn.

Và trong trường hợp của Starry Group, công ty cũng hy vọng sẽ huy động được tới 450 triệu USD khi sáp nhập với FirstMark Horizon Acquisition Corp trong tháng 3/2022, nếu như không có nhà đầu tư SPAC nào lấy lại tiền của họ. Tuy nhiên các cổ đông của FirstMark cũng đã lựa chọn rút tiền mặt từ hơn 90% cổ phần SPAC của họ trước khi chấp thuận sáp nhập. Dù các nhà đầu tư khác cũng rót tiền vào, tuy nhiên việc rút tiền đã làm giảm đi nguồn vốn mới của Starry Group xuống chỉ còn hơn 155 triệu USD. Công ty này cũng đã tiến hành niêm yết trong khoảng 11 tháng đồng thời cũng đang có kế hoạch bán mình để thoát khỏi tình trạng phá sản hay trả nợ cho các bên vay bằng cổ phiếu mới.

Greg Martin, người đồng sáng lập Rainmaker Securities LLC nhận định rằng: “Đó chỉ là một câu chuyện cảnh báo. Rõ ràng là khi bạn nhìn vào định giá mà một số công ty này nhận được từ các nhà tài trợ SPAC, bạn sẽ thấy nó không bền vững”.