Ngành dược Việt Nam: Doanh nghiệp sản xuất hút nhà đầu tư ngoại, chuỗi bán lẻ chạy đua mở rộng thị phần

BÀI LIÊN QUAN

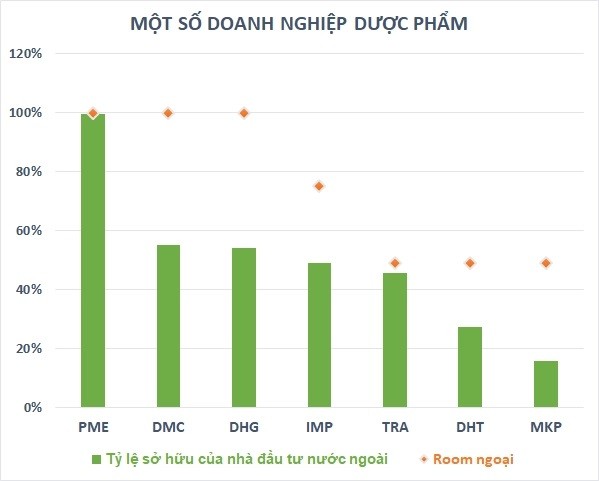

Nhà mặt phố hay trung tâm thương mại sẽ là “bến đỗ” của ngành bán lẻ?Ngành bán lẻ tăng trưởng trở lại, BĐS cho thuê nhờ đó khởi sắc hơnGiá thép tiếp tục giảm ngày cuối tháng, ngành xây dựng có nhiều tín hiệu khả quanTheo Nhịp sống kinh tế, dược phẩm từ trước đến nay vẫn được biết đến là nhóm ngành thu hút sự quan tâm lớn của các nhà đầu tư nước ngoài. Ngoại trừ một số khóa room ngoại, đa phần các doanh nghiệp dược phẩm đều có bóng dáng cổ đông nước ngoài, thậm chí là nắm quyền chi phối như Dược Hậu Giang, Pymepharco, Imexpharm hay Traphaco...

Đơn cử như Dược Hậu Giang (DHG), doanh nghiệp tiên phong trong việc nới room ngoại lên 100% đã chính thức trở thành trở thành công ty con của Taisho Pharmaceutical bắt đầu từ năm 2019 sau khi cổ đông đến từ Nhật Bản nâng sở hữu lên hơn 51%. Hay tại Traphaco (TRA), cổ đông nước ngoài cũng đang nắm khoảng 45% cổ phần, trong đó 2 tổ chức nắm giữ lớn nhất là Magbi Fund Limited (25%) và Super Delta Pte Ltd (15,12%).

Ngoài ra, một doanh nghiệp dược quy mô lớn khác là Domesco (DMC) cũng được CFR International Spa – công ty con thuộc tập đoàn Abbott nâng tỷ lệ sở hữu lên 51%. Tập đoàn đến từ Mỹ trước đó còn mạnh tay mua lại công ty dược phẩm Glomed - một công ty sản xuất dược phẩm tại Việt Nam vào hồi năm 2016.

Việc đại dịch Covid-19 bùng phát trong 2 năm vừa qua đã và đang đẩy nhanh tốc độ các thương vụ thâu tóm của nhà đầu tư nước ngoài trên thị trường dược Việt Nam. Cuối năm 2021, thậm chí Pymepharco (PME) đã chấp nhận rời sàn chứng khoán sau khi bán gần như toàn bộ cổ phần cho đối tác nước ngoài là Stada Service Holding B.V – công ty con của Tập đoàn STADA Arzneimittel AG (Đức). Từ năm 2008, "đại gia" này đã đầu tư vào Việt Nam và trở thành cổ đông chiến lược nắm giữ 62% vốn trước khi tăng sở hữu lên mức 99,5% vào tháng 2/2021.

Hay như mới đây nhất, Pharmacity - chuỗi nhà thuốc lớn nhất Việt Nam cũng đã có động thái "mở đường" cho SK Group khi thay đổi người đại diện pháp luật sang ông Nguyễn Như Nam. Trước đó, tập đoàn đến từ Hàn Quốc này đã đánh tiếng đầu tư 100 triệu USD vào Pharmacity. Tính đến cuối tháng 7/2022, SK Group còn đang là cổ đông ngoại lớn nhất của Maroon Bells - công ty mẹ đang sở hữu Pharmacity khi sở hữu 14,5% cổ phần.

Cũng trong mảng dược, vào cuối tháng 7 vừa qua, SK Investment Vina III – một thành viên của SK Group cũng nắm quyền chi phối Imexpharm (IMP) khi nâng sở hữu lên gần 54%. Động thái này cho thấy sự quan tâm rất lớn của tập đoàn Hàn Quốc đối với lĩnh vực giàu tiềm năng này. Imexpharm là doanh nghiệp chuyên sản xuất kinh doanh, xuất nhập khẩu sản phẩm tân dược, dụng cụ y tế và nguyên phụ liệu ngành dược.

Bên cạnh những thương vụ kể trên, câu chuyện tương tự còn diễn ra ở một số doanh nghiệp dược khác như Mekophar, Dược Hà Tây (DHT),... Có thể thấy, các hãng dược phẩm hàng đầu của Việt Nam đều trong tầm ngắm của nhà đầu tư ngoại. Ngay khi có cơ hội từ các hoạt động thoái vốn Nhà nước hay nới room, cổ đông nước ngoài luôn sẵn sàng "chơi lớn" để thâu tóm.

Cuộc đua giữa các chuỗi bán lẻ thuốc đang nóng hơn bao giờ hết

Trong khi khối ngoại ra sức mua gom cổ phần các doanh nghiệp sản xuất thì cuộc chơi trên đường đua bán lẻ cũng đang nóng dần lên khi các "đại gia" không ngừng mở rộng để chiếm thị phần.

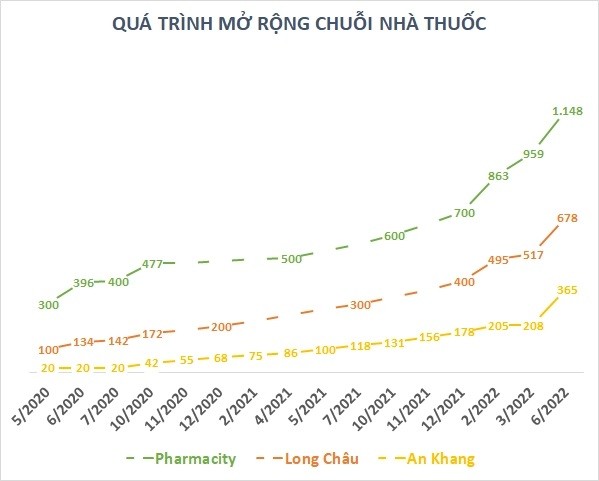

Khảo sát từ IQVIA cho thấy, tổng số cửa hàng thuốc của cả nước trong năm 2016 là 55.300, với chỉ 186 cửa hàng thuộc chuỗi nhà thuốc (xấp xỉ 1% thị phần). Tuy nhiên, sau một thời gian dài thắt chặt quy định đối với thuốc không kê đơn cũng như nâng cao tiêu chuẩn với mỗi nhà thuốc, đến năm 2021, tổng số lượng cửa hàng thuốc đang hoạt động giảm xuống chỉ còn 44.600 đơn vị, nhưng có tới 1.600 cửa hàng thuộc chuỗi nhà thuốc (tương đương 4% thị phần). Trong số đó, 3 chuỗi nhà thuốc lớn nhất là Pharmacity, Long Châu và An Khang đang nhanh chóng mở rộng số lượng cửa hàng ra các tỉnh thành cả nước.

Đi vào hoạt động từ năm 2011, Pharmacity đang dẫn đầu thị trường về số lượng cửa hàng với 1.148 cửa hàng. Được biết, chuỗi bán lẻ này đặt mục tiêu đến năm 2025 cán mốc 5.000 nhà thuốc trên toàn quốc. Đồng thời, Pharmacity cũng đang tăng cường phát triển cơ sở hạ tầng kỹ thuật số để chuẩn bị cho việc mở rộng và triển khai nhanh hoạt động kinh doanh trực tuyến vào năm 2025 tới.

Không kém cạnh, chuỗi nhà thuốc Long Châu cũng bứt phá rất nhanh sau khi về tay FPT Retail (FRT). Khởi đầu từ vài chục điểm bán thời điểm ban đầu, tính đến cuối quý 2/2022, tổng số lượng cửa hàng của chuỗi đã tăng lên 678 cửa hàng. Nhận thấy dư địa tăng trưởng còn nhiều, mục tiêu của Long Châu là nâng số cửa hàng cuối năm lên nhiều nhất 800 điểm.

Trong khi đó, dù sở hữu 49% cổ phần của chuối nhà thuốc An Khang từ năm 2018 nhưng đến cuối năm 2021, Thế Giới Di Động (MWG) mới mua lại nốt số cổ phần còn lại để chính thức sở hữu 100% chuỗi nhà thuốc này. Theo đó, sau khi "ôm trọn" An Khang, MWG mới đồn lực mở hàng loạt cửa hàng mới tại các thành phố lớn. Tính đến cuối quý 2, chuỗi nhà thuốc này đã mở 365 cửa hàng.

Trong thời gian tới đây, dự đoán đường đua bán lẻ dược phẩm sẽ còn nóng hơn với sự tham gia của một số cái tên mới được hậu thuẫn bởi những "ông lớn" như Đại Tín Pharma được Digiworld hậu thuẫn hay Tipharco với Bamboo Capital.

So với thị trường, tỷ trọng chuỗi nhà thuốc vẫn còn khá nhỏ nhưng SSI Research cho rằng, kế hoạch đầy tham vọng của các chuỗi bán lẻ thuốc hàng đầu sẽ nâng tổng số cửa hàng thuốc theo chuỗi lên con số 7.300 cửa hàng vào năm 2025 (tương đương 16% thị phần) qua đó kích thích doanh thu ngành dược tăng cao hơn so với nhu cầu thực tế của người dân trong vòng 2-5 năm tới, chủ yếu do các cửa hàng mới đẩy mạnh tích trữ tồn kho thuốc.

Tăng trưởng tích cực từ nền thấp của năm trước đó

Đánh giá về triển vọng ngành dược năm 2022, Chứng khoán KIS cho rằng, sự tăng trưởng của chỉ số IIP tháng 6 là một tín hiệu tích cực về sự gia tăng sản lượng, qua đó khẳng định sự hồi phục của ngành dược. Mặc dù vẫn chưa có số liệu cụ thể về sản lượng, nhưng công ty chứng khoán này vẫn duy trì quan điểm rằng ngành này vẫn còn nhiều dư địa tăng trưởng trong các quý tiếp theo.

Trong đó, nhu cầu về thực phẩm chức năng, kháng sinh và thuốc điều trị trong bệnh viện vẫn sẽ là động lực tăng trưởng chính cho ngành dược trong nửa cuối năm. Ngoài ra, dịch sốt xuất huyết hiện đang bùng phát mạnh mẽ trong mùa mưa (từ tháng 4 đến tháng 10) cùng nhu cầu về các loại thuốc hạ sốt cũng được dự báo sẽ gia tăng.

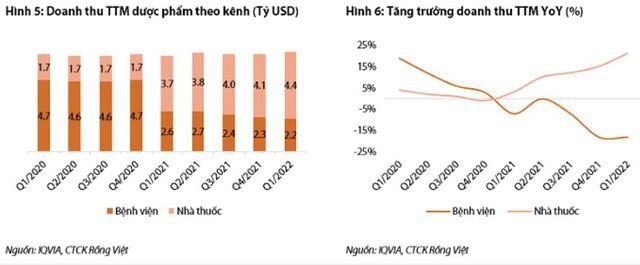

Mặt khác, Chứng khoán Rồng Việt (VDSC) lại kỳ vọng doanh thu ngành dược sẽ tăng trưởng tích cực trong ngắn hạn do mức nền thấp của kênh bệnh viện. Nguyên nhân bởi dịch Covid-19 bùng phát tại Việt Nam khiến bệnh nhân bị hạn chế đến khám chữa bệnh tại bệnh viện khiến doanh thu kênh ETC bị suy giảm kể từ đầu quý I/2021. Đồng thời, việc người dân chọn mua thuốc điều trị triệu chứng Covid-19 và thực phẩm bổ sung hồi phục sức khỏe tại kênh nhà thuốc đã dẫn tới sự dịch chuyển trong cơ cấu doanh thu ngành dược phẩm.

Tương tự, SSI Research cũng dự báo doanh thu dược phẩm tại kênh bệnh viện sẽ có sự hồi phục mạnh, đặc biệt tại các tỉnh phía Nam thúc đẩy tăng trưởng doanh thu toàn ngành đạt khoảng 13% so với cùng kỳ trong nửa cuối năm 2022 và 11% so với cùng kỳ cả năm 2022, phục hồi gần về mức doanh thu trước Covid.

Cũng theo SSI Research, thuốc nhập khẩu vẫn là mối lo ngại đối với các doanh nghiệp trong nước. Cụ thể, tổng giá trị nhập khẩu thuốc của Việt Nam đã tăng 21% so với cùng kỳ trong năm 2021 và tiếp tục tăng 25% vào quý I/2022, trong khi nguyên liệu nhập khẩu để sản xuất thuốc trong nước chỉ ghi nhận tăng 3% so với cùng kỳ vào năm 2021 và giảm 11% so với cùng kỳ quý 1/2022.

Tăng trưởng thuốc nhập khẩu trong năm 2021 và năm 2022 cao hơn nhiều so với mức tăng bình quân 13% ở giai đoạn 2015 - 2020. Nguyên nhân có thể do việc thắt chặt phê duyệt thuốc dẫn đến hoạt động sản xuất trong nước sụt giảm cũng như nhu cầu nhập khẩu thuốc điều trị Covid giai đoạn vừa qua tăng lên.