Cơ sở nào mà các ngân hàng đặt tăng trưởng cao trong năm 2022?

BÀI LIÊN QUAN

Cổ phiếu bất động sản trượt giá hàng loạt, xuất hiện cái tên phải giải trìnhCác Ngân hàng Trung ương đang khiến nền kinh tế toàn cầu trả giá đắt trong cuộc đua tăng lãi suấtLạm phát tăng cao ở nhiều quốc gia các ngân hàng trung ương đang làm gì?Động lực giúp tăng trưởng lợi nhuận các ngân hàng

Theo Doanh Nghiệp & Kinh Doanh, bước qua những tháng đầu năm, nhiều ngân hàng đã có khởi đầu tích cực với con số lợi nhuận trước thuế tăng lên đến hàng nghìn tỷ đồng, trong đó xuất hiện ngân hàng có lợi nhuận tăng bằng lần so với cùng kỳ.

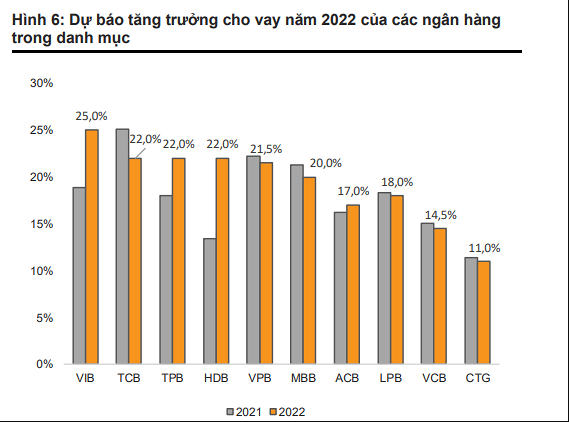

Tiếp nối đà tăng trên, giới phân tích cho rằng động lực tăng trưởng của ngành ngân hàng từ nay đến cuối năm dự báo sẽ đến từ ba yếu tố gồm tín dụng tăng trưởng mạnh, thu nhập từ phí tăng và chi phí tín dụng được kiểm soát tốt.

Tại cuộc họp báo Thông tin kết quả hoạt động ngân hàng 6 tháng đầu năm 2022, Phó Thống đốc Ngân hàng Nhà nước - ông Đào Minh Tú cho biết, nhu cầu tín dụng trong thời gian qua ở mức cao sau đại dịch, đặc biệt là trong hai tháng vừa qua.

Tốc độ tăng trưởng tín dụng đến cuối tháng 5 đạt 8,04% đến 9/6 đạt 8,15% so với cuối năm ngoái, tăng 17,09% so với cùng kỳ năm ngoái. Trong khi đó, mức tăng trưởng tín dụng theo kế hoạch mà Ngân hàng Nhà nước đưa ra là khoảng 14%, với tốc độ tăng trưởng tín dụng mạnh mẽ trên, nhiều chuyên gia cho rằng tăng trưởng tín dụng có thể lên tới 15% trong năm nay.

Ông Nguyễn Đức Vinh, Tổng Giám đốc VPBank đánh giá nền kinh tế đã cải thiện rất nhiều vào quý IV năm 2021 và đầu năm 2022, nhu cầu thị trường đang trong giai đoạn khôi phục và các chính sách hỗ trợ sẽ thúc đẩy tăng trưởng tín dụng tăng cao. "Kế hoạch 2022 rất thách thức nhưng tính khả thi cao", ông Vinh đưa ra nhận định.

Mặc dù thế, hầu hết ngân hàng thương mại đã hết room tín dụng trong khi Ngân hàng Nhà nước vẫn chưa thực hiện nới room đã khiến cho tín dụng không đẩy thêm được ra ngoài trong những ngày cuối của tháng 5, theo báo cáo vĩ mô của Chứng khoán Bảo Việt (BVSC).

Bà Phạm Thị Thu Hà, Phó Tổng Giám đốc MB đề nghị Ngân hàng Nhà nước nới thêm room tín dụng để có thể thực hiện được các chương trình ưu đãi lãi suất một cách hiệu quả. Theo bà Hà, khi nền kinh tế mở cửa trở lại, nhu cầu tín dụng của khách hàng cá nhân và khách hàng doanh nghiệp là rất lớn.

Trả lời về vấn đề này, Phó Vụ trưởng Vụ Chính sách tiền tệ Ngân hàng Nhà nước cho biết, các ngân hàng sẽ được cấp hạn mức tín dụng dựa trên nhiều yếu tố. Ngân hàng nào có tình hình tài chính, khả năng quản trị rủi ro tốt hay tham gia xử lý các tổ chức tín dụng yếu kém, xử lý các quỹ tín dụng nhân dân sẽ được ưu tiên nới room tín dụng.

Bên cạnh đó, thu nhập từ dịch vụ thanh toán cũng được dự báo sẽ phục hồi cùng với việc nối lại thanh toán quốc tế và tài trợ thương mại. Trong khi đó, thị trường bancassurance được dự báo là sẽ tiếp tục sôi động.

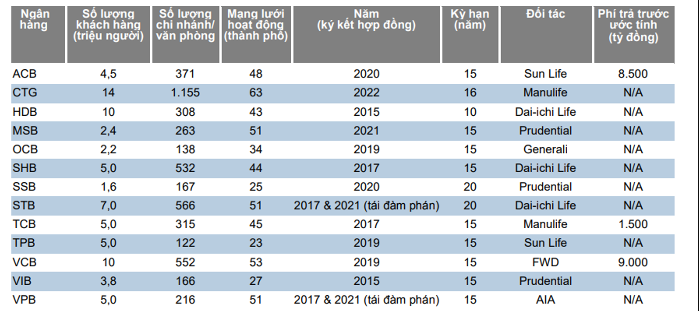

Theo báo cáo cập nhật ngành ngân hàng mới đây của CTCP Chứng khoán Yuanta Việt Nam cho thấy, bancassurance sẽ là động lực chính giúp thúc đẩy lợi nhuận của các ngân hàng.

Theo đó, khi hệ thống Ngân hàng thương mại phát triển thì thu nhập của các ngân hàng sẽ trở nên ít phụ thuộc hơn vào mảng cho vay và thu nhập sẽ đóng vai trò quan trọng như một động lực thúc đẩy lợi nhuận tăng trưởng trong tương lai.

Chuyên gia kỳ vòng rằng tỷ trọng đóng góp của mảng bancassurance vào doanh thu tại Vietinbank, Vietcombank, Techcombank, VPbank, MSB và Sacombank sẽ tăng lên đáng kể sau khi đã ký kết hợp đồng với các đối tác bảo hiểm độc quyền của họ.

Do vậy, tổng doanh thu bancassurance được kỳ vọng sẽ chiếm khoảng 50% tổng thu nhập phí của toàn ngành vào năm 2025. Trong năm 2021, bancassurance chiếm trung bình 37% trong tổng thu nhập phí của các ngân hàng niêm yết.

Yuanta Việt Nam cho biết, các ngân hàng thu tạo doanh thu từ việc bán các sản phẩm của các công ty bảo hiểm là đối tác của họ và đồng thời cũng được hưởng lợi từ khoản phí trả trước từ thỏa thuận bancassurance độc quyền với công ty cung cấp bảo hiểm.

Việc công bố các thương vụ độc quyền (và các khoản phí trả trước từ các công ty bảo hiểm cho ngân hàng) thường sẽ tạo nên sự hứng khởi trên thị trường.

Ngoài việc đóng góp vào thu nhập phí thì bancassurance còn giúp các ngân hàng khai thác thêm nhiều lợi ích khác từ khách hàng mà không cần tiêu tốn nhiều vốn của ngân hàng, từ đó giúp thúc đẩy ROE của các ngân hàng.

Chuyên gia kỳ vọng rằng bancassurance sẽ giúp làm tăng tỷ lệ thâm nhập với vai trò như một kênh bán bảo hiểm tại Việt Nam và sẽ tiếp tục tăng trưởng như một động lực chính thúc đẩy ngành bảo hiểm và thu nhập phí của ngân hàng trong tương lai.

Chất lượng tài sản nằm trong tầm kiểm soát

Trong quý I năm 2022, tỷ lệ chi phí dự phòng trên lợi nhuận trước dự phòng giảm nhẹ về 28,9% từ mức 31,4% trong quý I năm 2021 nhờ sự tăng trưởng mạnh mẽ của các ngân hàng và việc quản lý phí hiệu quả, CTCP Chứng khoán VNDirect cho hay.

Những ngân hàng ghi nhận dự phòng lớn gồm BIDV (62,1%), VietinBank (43,2%), TPBank (31,8%). Tỷ lệ bao phủ nợ xấu (LLR) giảm về 147,2% vào cuối quý I năm 2022 từ mức 151,4% vào cuối năm 2021, song vẫn cao hơn mức 108,6% vào cuối năm 2020.

Năm ngân hàng có tỷ lệ bao phủ nợ xấu cao nhất gồm Vietcombank (372,6%), BIDV (259,2%), MB (250,1%), ACB (197,7%) và Vietinbank (197,3%).

Trong những tháng tiếp theo, chuyên gia cho rằng việc nợ xấu tăng lên khi Thông tư 14 sẽ hết hiệu lực vào cuối tháng 6 năm 2022 sẽ là điều đáng lưu ý. Tuy nhiên, chất lượng tài sản của các ngân hàng đã được cải thiện mạnh mẽ so với giai đoạn từ năm 2016-2017.

Đồng thời, các ngân hàng đã trích lập dự phòng để tránh khả năng nợ xấu tăng cao và tỷ lệ bao phủ nợ xấu đã đạt ở mức cao nhất lịch sử tại hầu hết các ngân hàng vào cuối năm ngoái. Mặt khác, các ngân hàng cũng đã thực hiện trích lập tương đối đầy đủ dự phòng đối với các khoản nợ tái cơ cấu thay vì mức 30% như quy định.

Theo VNDirect, nhờ vào chất lượng tài sản vững chắc và bộ đệm dự phòng mạnh mẽ, các ngân hàng sẽ có thể giảm thiểu được tối đa rủi ro nợ xấu gia tăng trong thời gian tới.

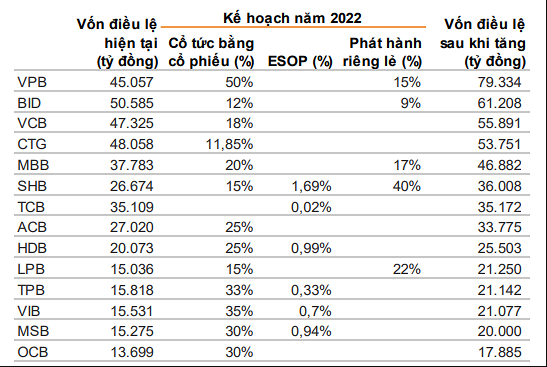

Thêm vào đó, các ngân hàng đang nỗ lực tăng cường hệ số an toàn vốn (CAR), điều này được thể hiện qua sự cải thiện CAR trong quý I năm 2022. Tăng vốn luôn là mục tiêu được ưu tiên hàng đầu của các ngân hàng trong năm 2022, đặc biệt là các ngân hàng thương mại có vốn nhà nước nhằm tăng cường hệ số CAR, tiến tới lộ trình áp dụng Base III.