Triển vọng thị trường trái phiếu doanh nghiệp 2023 (kỳ 1): Những vấn đề đặt ra

BÀI LIÊN QUAN

Cơ hội và thách thức cho thị trường trái phiếu doanh nghiệp năm 202310.500 tỷ đồng trái phiếu đáo hạn vào tháng 1/2023: “Cơn đau đầu” của DN địa ốcChuyên gia dự báo kinh tế Việt Nam trong năm 2023: Thị trường chứng khoán, trái phiếu, bất động sản sẽ đối diện với quá trình tái cơ cấu và ổn định lạiTrái phiếu doanh nghiệp vẫn là kênh dẫn vốn hiệu quả

Theo Báo cáo nhà ở và thị trường bất động sản quý IV/2022 và cả năm 2022 của Bộ Xây dựng, tính đến ngày 31/12/2022, dư nợ tín dụng đối với hoạt động kinh doanh bất động sản đạt khoảng 800.000 tỉ đồng. Trong đó, dư nợ tín dụng đối với các dự án đầu tư xây dựng khu đô thị, dự án phát triển nhà ở chiếm tỷ lệ 22,8%; cho vay xây dựng, sửa chữa nhà để bán, cho thuê chiếm 18,16%; cho vay mua quyền sử dụng đất chiếm tỷ lệ 10,7%; cho vay các dự án khu du lịch, sinh thái, nghỉ dưỡng chiếm tỷ lệ 4,1% tổng dư nợ tín dụng đối với hoạt động kinh doanh bất động sản.

TS Lê Xuân Nghĩa nhận định: Sẽ không có "món quà" nào cho tín dụng bất động sản trong năm 2023

TS. Lê Xuân Nghĩa – nguyên Phó Chủ tịch Ủy ban Giám sát Tài chính Quốc gia cho hay, sẽ không có món quà nào dành cho tín dụng bất động sản trong năm 2023. Ông cũng hy vọng rằng nhà quản lý tiền tệ vẫn sẽ duy trì được chính sách lâu nay đối với thị trường bất động sản.Hàng tồn kho bất động sản lại hút khách

Bộ Xây dựng đánh giá rằng các sản phẩm bất động sản đưa vào giao dịch là hàng tồn kho của các dự án đã mở bán vì nguồn cung khan hiếm. Ngoài ra, tính thanh khoản của các phân khúc nhà riêng lẻ, đất nền và nhà ở chung cư đều tốt.Thị trường bất động sản kỳ vọng điều gì trong năm nay?

Doanh nghiệp bất động sản khó có thể tránh khỏi những tổn thất vì 2023 là mùa đại phẫu tái cấu trúc. Tuy nhiên năm nay cũng đem đến những cơ hội mới sau giai đoạn sàng lọc thị trường phát triển bền vững hơn.

Đặc biệt, trong năm 2022, số doanh nghiệp địa ốc thành lập mới tăng 13,7%; số doanh nghiệp quay lại hoạt động là 2.081 doanh nghiệp, tăng 56,7% và số doanh nghiệp tuyên bố phá sản, giải thể tăng 38,7% so với cùng kỳ năm trước…Tình trạng trên có nguyên nhân chủ yếu do doanh nghiệp gặp khó khăn trong tiếp cận nguồn vốn vay tín dụng, phát hành trái phiếu và huy động vốn của khách hàng, cũng như việc một số tổ chức, cá nhân bị xử lý vì có liên quan đến hoạt động phát hành trái phiếu doanh nghiệp đã tác động lớn đến thị trường và tâm lý nhà đầu tư…

Theo Sở Giao dịch chứng khoán Hà Nội, tính đến 25/12/2022, dư nợ trái phiếu doanh nghiệp riêng lẻ khoảng 2 triệu tỷ đồng, trong đó của doanh nghiệp bất động sản chiếm khoảng 34%, tức 419.000 tỷ đồng.

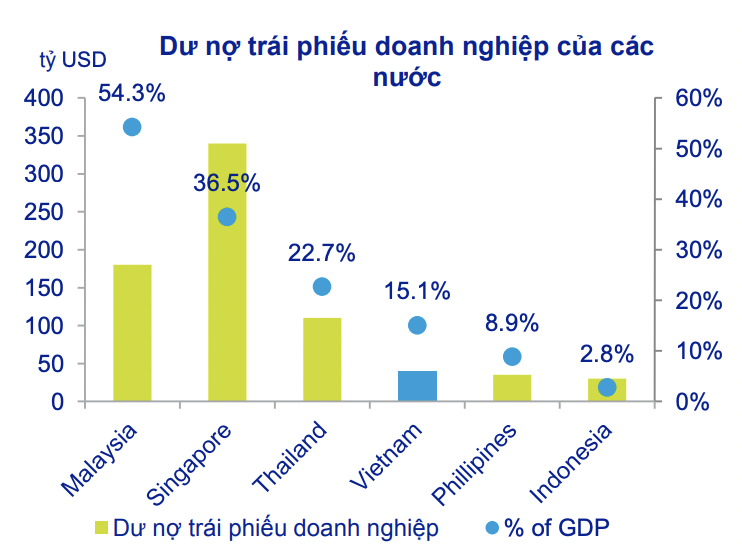

Theo Bộ Tài chính, với quy mô huy động vốn ngày càng tăng, thị trường vốn đã dần khẳng định sự quan trọng là kênh huy động vốn trung và dài hạn hiệu quả cho doanh nghiệp theo đúng định hướng của Nhà nước về phát triển cân bằng thị trường vốn và thị trường tín dụng; giảm áp lực cung ứng vốn cho nền kinh tế của kênh tín dụng ngân hàng. Đối với thị trường trái phiếu doanh nghiệp, so với tiềm năng và tương quan với thị trường trong khu vực thì quy mô của thị trường trái phiếu doanh nghiệp của Việt Nam còn khá khiêm tốn. Hiện dư nợ của thị trường trái phiếu doanh nghiệp ở mức trên 15% GDP. Trong khi đó, Chiến lược Tài chính đặt ra mục tiêu quy mô thị trường trái phiếu doanh nghiệp đến năm 2025 là 20% GDP và đến năm 2030 đạt tối thiểu 25% GDP.

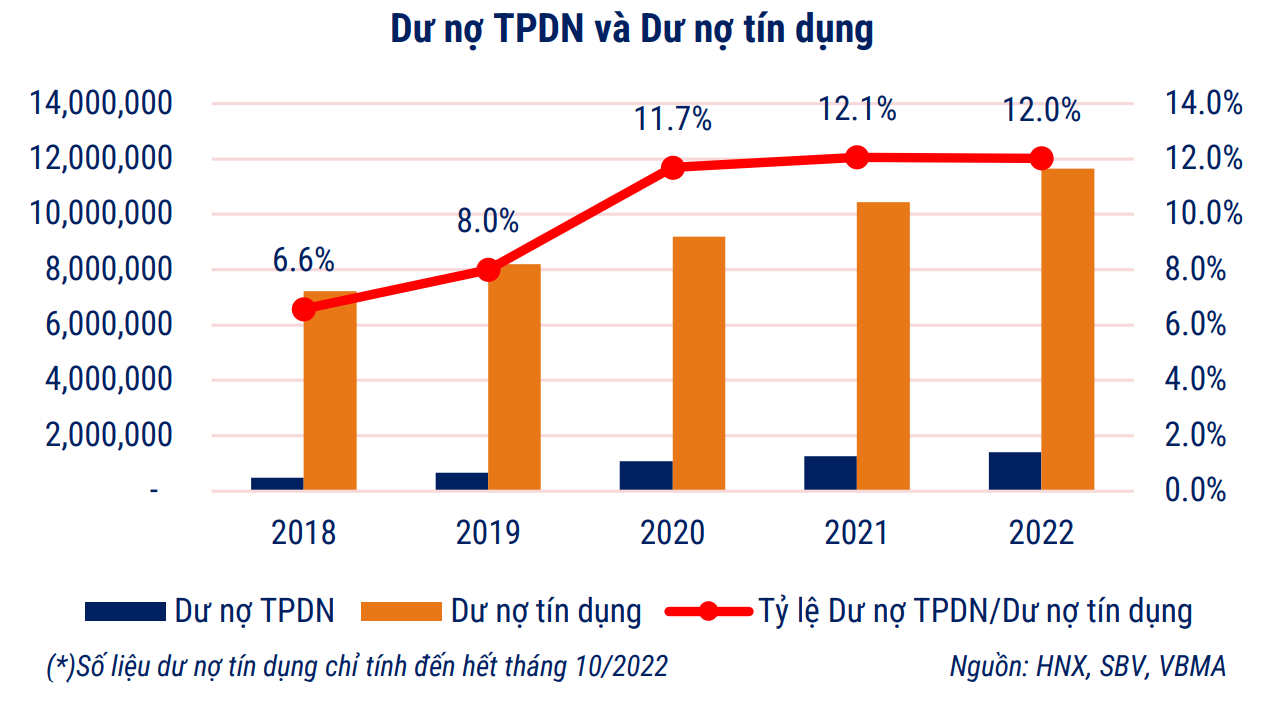

Về tổng thể, vốn huy động qua thị trường chứng khoán (TTCK) hiện chiếm khoảng 26% tổng lượng vốn cung ứng ra nền kinh tế; trong đó, trái phiếu doanh nghiệp (TPDN) chiếm khoảng 22,7% và cổ phiếu chiếm khoảng 3,5%. Thị trường TPDN tăng trưởng bình quân khoảng 46% trong giai đoạn 2017 - 2021, với sự bùng nổ tới 56% trong năm 2021, rồi giảm dần từ cuối quý I năm 2022, đặc biệt là TPDN bất động sản... Đến 28/10/2022, khối lượng phát hành trái phiếu doanh nghiệp đạt 328,9 nghìn tỉ đồng, giảm 25,2% so với cùng kỳ năm 2021 và có xu hướng giảm dần qua các quý. Trong đó, các doanh nghiệp bất động sản chiếm 28,87% trong tổng khối lượng phát hành, đứng thứ 2 trong nhóm mua lại trái phiếu trước hạn và chiếm 35,8% tổng khối lượng trái phiếu doanh nghiệp riêng lẻ đang lưu ký tại ngày 30/9/2022.

Áp lực đáo hạn và niềm tin của nhà đầu tư

Tính đến cuối tháng 11/2022, giá trị phát hành trái phiếu riêng lẻ chỉ đạt gần 330 nghìn tỷ đồng, giảm hơn 28,5% so với cùng kỳ 2021. Tổng dư nợ trái phiếu doanh nghiệp riêng lẻ đang lưu ký là 1,26 triệu tỷ đồng, tương đương khoảng 15% GDP. Tính riêng trong tháng 12/2022, các doanh nghiệp địa ốc phát hành 500 tỷ đồng trái phiếu doanh nghiệp riêng lẻ.

Nửa cuối năm 2022, thị trường trái phiếu doanh nghiệp riêng lẻ chứng kiến “cú sốc” tâm lý lan rộng khi nhà đầu tư chứng kiến các vụ việc xảy ra tại Tập đoàn Tân Hoàng Minh và Vạn Thịnh Phát. Niềm tin suy giảm kết hợp với thanh khoản dòng tiền trả nợ trái phiếu của nhiều doanh nghiệp gặp khó khăn đã khiến thị trường này gia tăng rủi ro.

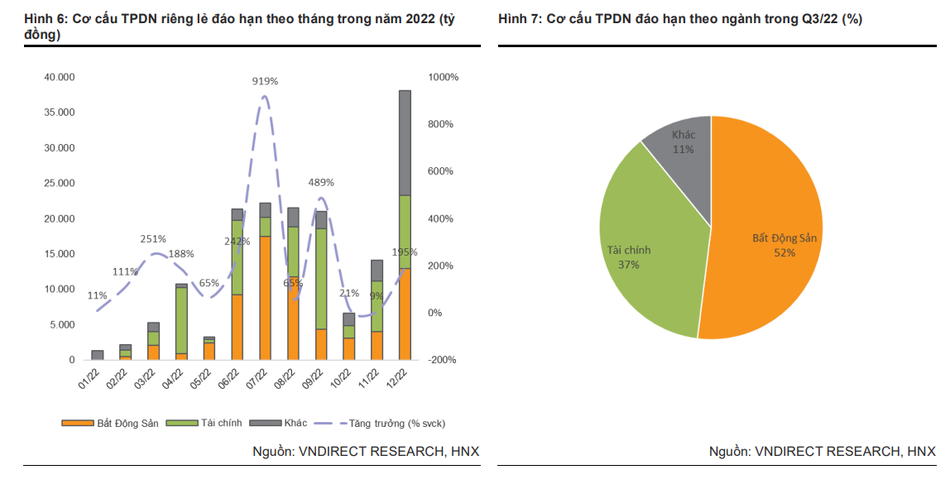

Theo SSI, tổng lượng TPDN đáo hạn trong 2 năm 2022 và 2023 ước khoảng 540 nghìn tỷ đồng, chiếm khoảng 36% lượng TPDN lưu hành, riêng giá trị trái phiếu riêng lẻ đáo hạn năm 2023 vào khoảng 300 nghìn tỷ đồng, tăng 90% so năm 2022; trong đó lĩnh vực bất động sản và tài chính - ngân hàng lần lượt chiếm 30% và 40%. Tính chung cả năm 2022, VN-Index giảm 35%, với mức đỉnh 1.536,45 điểm vào ngày 10/1/2022 và về đáy ở 873,78 điểm vào ngày 16/11/2022, kéo theo hầu hết các chủ thể tham gia thị trường chứng khoán phải chấp nhận thua lỗ…

Thị trường chứng khoán, trái phiếu trong năm 2022 có nhiều khó khăn chủ yếu từ việc lãi suất ngân hàng tăng, niềm tin của nhà đầu tư và thanh khoản thị trường trong nước giảm, tâm lý thận trọng của nhà đầu tư trước những bất ổn và triển vọng kém tích cực về tình hình kinh tế - chính trị thế giới. Riêng thị trường trái phiếu doanh nghiệp còn bị ảnh hưởng bởi niềm tin của nhà đầu tư do các sai phạm của một số doanh nghiệp vừa bị xử lý và việc một số phương tiện đưa tin không chính thống, tin thất thiệt về một số doanh nghiệp phát hành trái phiếu. Đồng thời, việc kiểm tra, giám sát tập trung vào giám sát mục đích phát hành trái phiếu cũng dẫn đến tâm lý quan ngại của cả doanh nghiệp phát hành và tổ chức cung cấp dịch vụ.

Thực tế cho thấy, sự suy giảm huy động vốn qua thị trường TPDN đang làm tăng áp lực thiếu hụt vốn đầu tư và thanh khoản của nhiều doanh nghiệp bất động sản, nhất là các doanh nghiệp có khối lượng trái phiếu đáo hạn lớn, trong khi doanh thu và lợi nhuận kinh doanh giảm mạnh.

Đặc biệt, việc các công ty chứng khoán giải chấp các tài khoản cầm cố chứng khoán của lãnh đạo doanh nghiệp vay tiền từ các công ty chứng khoán, hoặc làm tài sản đảm bảo cho doanh nghiệp phát hành trái phiếu huy động vốn (điển hình là các mã như DIG, PRD, HPX, HDC, HBC, NVL…) đang và sẽ làm tăng cung trên thị trường, đồng thời, làm tăng sức ép các lãnh đạo doanh nghiệp phải bán đi các cổ phiếu khác trong danh mục đầu tư không cầm cố, từ đó càng thúc đẩy tốc độ giảm giá cổ phiếu, trái phiếu chung trên thị trường.