Hé lộ 6 dấu hiệu nhận diện tiềm năng "rủi ro" của doanh nghiệp trên báo cáo tài chính: Dòng tiền từ hoạt động kinh doanh âm liên tục trong nhiều năm

BÀI LIÊN QUAN

Lao vào đu đỉnh sốt đất, nhà đầu tư F0 mắc kẹt khi cơn sốt qua điDùng quỹ 290 tỷ USD đầu tư vào startup trồng rau, nuôi cá, Singapore sắp trở thành “trùm” nông nghiệp của thế giới?Kỹ sư xây dựng Phú Thọ đầu tư 19ha xây dựng trang trại tổng hợp, mỗi năm thu lãi 40 tỷ đồngCó thể thấy, phân tích báo cáo tài chính là một bước không thể thiếu khi đánh giá doanh nghiệp, Dù vậy, khi nghiên cứu báo cáo tài chính thì nhà đầu tư thường chú trọng nhiều đến doanh thu cũng như lợi nhuận mà bỏ quên đi việc đánh giá những rủi ro tiềm ẩn của doanh nghiệp. Chính vì thế, trong bài phân tích mới đây, đội ngũ của WiGroup đã đưa ra những yếu tố cơ bản để giúp cho nhà đầu tư nhận diện những dấu hiệu khả nghi khi đọc báo cáo tài chính.

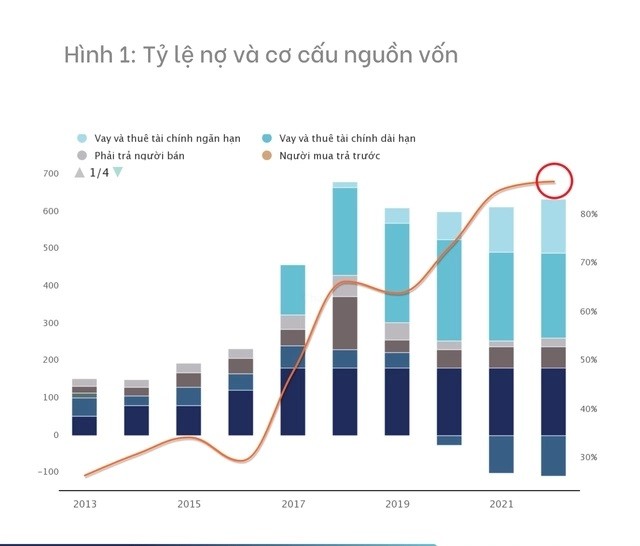

Đầu tiên, tỷ số nợ cao bất thường đồng thời liên tục tăng lên

Có một câu hỏi đặt ra rằng, tỷ lệ nợ của một công ty như thế nào là tốt. Điều này phụ thuộc rất nhiều vào các bối cảnh của môi trường xung quanh ví dụ như đặc điểm ngành và môi trường lãi suất,... Mặc dù vậy, trong một điều kiện kinh doanh không thuận lợi, nếu như duy trì hệ số đòn bẩy ở mức cao và liên tục gia tăng thì đây chính là một tín hiệu không thể nào tiêu cực hơn.

Nhà phố, biệt thự vẫn là loại hình "cầm trịch" dòng tiền của nhà đầu tư

Theo các chuyên gia, nhu cầu ngày càng tăng nhưng nguồn cung vẫn ở mức thấp đã đẩy giá bất động sản lên cao. Tuy nhiên các khách hàng vẫn quan tâm đến việc mua bất động sản liền thổ để ở hoặc đầu tư.“Thủ phủ” công nghiệp mới của tỉnh Bình Dương thu hút đầu tư gần 6 tỷ USD

Hệ thống hạ tầng giao thông đồng bộ của huyện Bàu Bàng (tỉnh Bình Dương) đã và đang trở thành động lực đưa nơi đây trở thành “địa chỉ vàng” của các nhà đầu tư trong lĩnh vực công nghiệp mới.

Chính điều này đã phản ánh việc công ty không thể nào tạo ra tiền từ hoạt động kinh doanh và phải thực hiện việc vay nợ để duy trì việc sản xuất. Nếu như tình trạng này tiếp tục tiếp diễn trong thời gian dài thì việc công ty bị âm vốn chủ sở hữu và đi đến phá sản hoàn toàn có thể xảy ra. Đó chính là rủi ro cực kỳ lớn mà mỗi chúng ta nên tránh khi tìm hiểu và đưa ra quyết định đầu tư cho một doanh nghiệp.

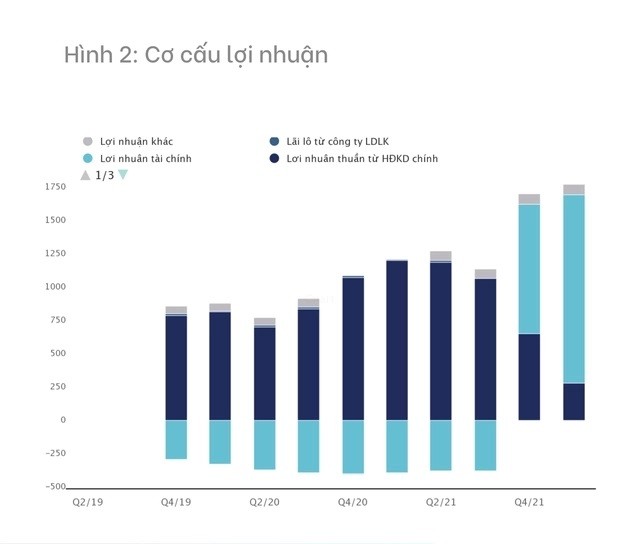

Điều thứ hai: Thu nhập tăng cao bất thường nhưng chủ yếu đến từ tài chính và thu nhập khác

Có thể thấy, chất lượng lợi nhuận luôn là thứ mà được quan tâm hàng đầu khi chúng ta phân tích một doanh nghiệp có tăng trưởng đột biến. Và nếu như khoản lợi này đến từ những khoản mục không mang tính bền vững cao và không có liên quan đến hoạt động kinh doanh của doanh nghiệp ví dụ như lợi nhuận khác hay lợi nhuận tài chính thì nhà đầu tư nên cẩn trọng.

Nguyên nhân là vì có thể khoản tiền này chỉ xuất hiện trong một giai đoạn nhất định hoặc chỉ một quý duy nhất. Chính vì thế, nhà đầu tư không nên sử dụng mức tăng trưởng lợi nhuận trên để làm cơ sở cho việc định giá dựa vào khả năng tăng trưởng của doanh nghiệp ở trong tương lai.

Ví dụ cụ thể cho trường hợp này chính là đội ngũ phân tích WiGroup cho rằng doanh nghiệp ghi nhận khoản lợi nhuận tài chính đột biến là do việc chuyển nhượng lại một trong những mảng kinh doanh cốt lõi của mình. Điều này cũng khiến cho lợi nhuận của doanh nghiệp tăng trưởng rất mạnh so với cùng kỳ nhưng với việc lợi nhuận hoạt động kinh doanh của mảng còn lại lại liên tục giảm cũng là một rủi ro cần được lưu ý.

Điều thứ ba: Biên lợi nhuận liên tục giảm trong thời gian dài

Một khi biên lợi nhuận của doanh nghiệp liên tục giảm trong thời gian dài thì điều này phần nào phản ánh được chu kỳ đi xuống của ngành nghề mà doanh nghiệp hoặc tồi tệ hơn chính là vị thế của doanh nghiệp trên thị trường đang giảm do áp lực cạnh tranh từ các đối thủ. Và tiếp tục đưa ra dẫn chứng, biên lãi thuần của một doanh nghiệp liên tục suy giảm từ quý 3/2022, phản ánh những câu chuyện tiêu cực từ môi trường kinh doanh xấu đã tác động đến hoạt động kinh doanh của doanh nghiệp. Lợi nhuận từ hoạt động kinh doanh giảm dần trong thời gian 1 năm sau đó và chính thức ghi nhận âm 250 tỷ đồng vào quý 4/2021. Chính vì thế, cách tốt nhất mà các nhà đầu tư cần làm ở trong trường hợp này chính là hãy đứng ngoài quan sát và kiên nhẫn đợi đến khi biên lợi nhuận có tín hiệu hồi phục hay giá trị của doanh nghiệp rơi về vùng chiết khấu giá hợp lý.

Điều thứ tư, các khoản phải thu và hàng tồn kho chiếm tỷ trọng lớn trong cơ cấu tài sản

Các chuyên gia WiGroup cho biết, bản thân của hàng tồn kho và khoản phải thu ngoài việc là động lực cho sự tăng trưởng thì nó cũng mang đến nhiều vấn đề cho doanh nghiệp. Cụ thể, hàng tồn kho luôn có rủi ro giảm giá trị từng kỳ, trong khi đó khoản phải thu cũng có rủi ro về khả năng thu hồi tín dụng từ phía khách hàng. Chính vì thế, chúng ta cần phải đánh giá một cách cẩn trọng về rủi ro của chúng, nếu như các khoản mục này chiếm tỷ trọng lớn trong cơ cấu tài sản. Dẫn chứng ở khoản mục hàng tồn kho của một doanh nghiệp cho thấy khoản tồn kho khổng lồ của nó chủ yếu đến từ hoạt động bất động sản dở dang cũng đang xuất hiện từ cách đây 10 năm và đến hiện tại vẫn chưa được hoàn thành. Rủi ro từ giá trị thực của những dự án này là thứ mà không thể nào đo lường được nhất là khi việc trích lập dự phòng giảm giá hàng tồn kho của công ty được ví như hạt cát giữa sa mạc.

Bên cạnh đó, việc duy trì một lượng hàng tồn kho và khoản phải thu lớn cũng khiến cho doanh nghiệp bị mất tính thanh khoản và phải đi vay vốn để bù đắp dòng tiền bị thiếu hụt. Cũng qua đó làm tăng gánh nặng lãi vay cũng như rủi ro về mặt tài chính nếu như doanh nghiệp không cơ cấu được nguồn vốn để trả các khoản nợ đến hạn.

Điều thứ năm: Liên tục phát hành cổ phiếu

Khi một doanh nghiệp tiến hành tăng vốn quá nhanh trong một thời gian ngắn thì nó sẽ mang đến nhiều rủi ro liên quan đến mục đích sử dụng nguồn vốn của doanh nghiệp. Và áp lực từ việc sử dụng đồng vốn mới sao cho có hiệu quả cũng là bài toán khó giải quyết hơn cả việc phát hành việc tăng vốn. Nếu như doanh nghiệp không có phương án kinh doanh tối ưu để có thể phát triển hết nguồn lực khổng lồ thì nó sẽ là con dao hai lưỡi khiến cho giá cổ phiếu bị giảm mạnh bởi tốc độ tăng trưởng lợi nhuận sẽ không bắt kịp với tốc độ tăng vốn, các chỉ số sinh lời của công ty cũng sẽ bị sụt giảm và từ đó sẽ làm cho cổ phiếu trở nên kém hấp dẫn trong mắt các nhà đầu tư.

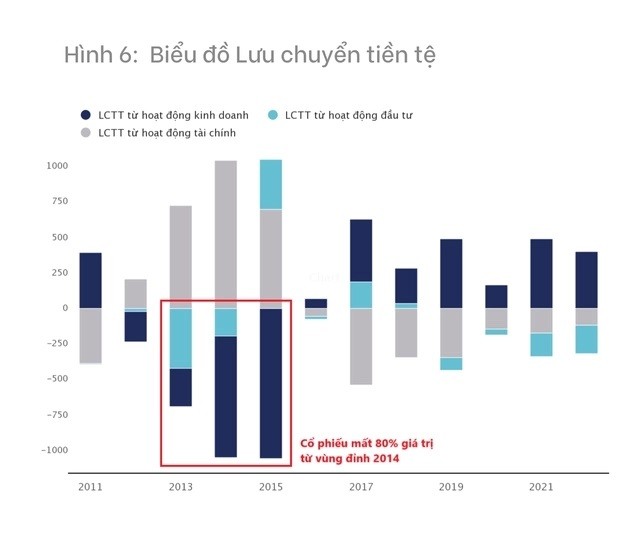

Cuối cùng là dòng tiền từ hoạt động kinh doanh âm liên tục trong nhiều năm

Phía WiGroup đưa ra phân tích, có nhiều lý do cho việc dòng tiền từ hoạt động kinh doanh của một doanh nghiệp bị âm. nếu như nhìn nhận tích cực thì do doanh nghiệp vừa mới đưa vào hoạt động nhà máy mới, tiêu thụ đầu ra tốt nên tăng cường hàng tồn kho. Còn nếu ở góc nhìn tiêu cực thì là do doanh nghiệp đang gặp khó khăn ở trong việc bán hàng và thu hồi tiền hay phụ thuộc vào nhà cung cấp,...

Dù vậy, nếu như dòng tiền từ hoạt động kinh doanh của doanh nghiệp âm lớn và liên tục qua nhiều năm thì hãy cẩn trọng. Bởi vì sự thiếu hụt dòng tiền này sẽ khiến cho doanh nghiệp buộc phải gia tăng dòng tiền từ hoạt động tài chính để làm vốn lưu động. Lúc này, áp lực trả lãi vay từ các khoản vay cũng sẽ tác động tiêu cực ngược lại lên phần lợi nhuận và dòng tiền từ hoạt động kinh doanh của doanh nghiệp. Theo đó, tình hình sẽ trở nên tồi tệ hơn khi bối cảnh kinh doanh không còn được thuận lợi, doanh nghiệp lúc này cũng sẽ rơi vào vòng xoáy tăng trưởng đi xuống cả về dòng tiền cũng như kết quả hoạt động kinh doanh.