Còn nhiều vướng mắc liên quan đến xử lý tài sản bảo đảm là bất động sản

Còn nhiều sức ép lên việc xử lý nợ xấu

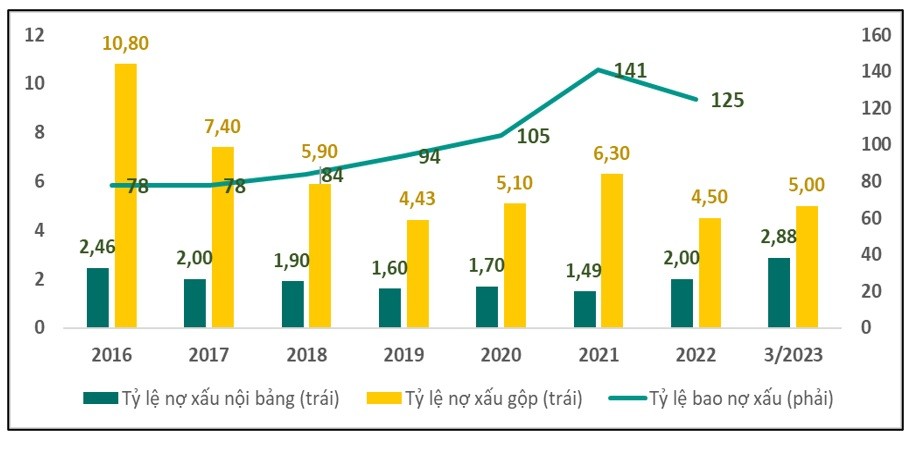

Nghị quyết số 42/2017/QH14 (Nghị quyết 42) của Quốc Hội về thí điểm cơ chế xử lý nợ xấu đã góp sức không nhỏ hỗ trợ hệ thống tổ chức tín dụng đẩy nhanh tốc độ xử lý, góp phần hoàn thiện thể chế, khung pháp lý cho công tác xử lý nợ xấu. Tỷ lệ nợ xấu nội bảng và nợ xấu gộp lần lượt giảm từ 2,5% và 10,1% năm 2016 xuống còn 1,6% và 4,4% năm 2019. Tuy nhiên, theo TS Cấn Văn Lực, Thành viên Hội đồng Tư vấn Chính sách Tài chính - tiền tệ Quốc gia, đại dịch Covid-19 cùng các điều kiện vĩ mô không thuận lợi trên phạm vi toàn cầu như xung đột Nga-Ukraina, môi trường lạm phát và lãi suất cao, sức cầu suy giảm mạnh… cũng như các vấn đề nội tại nền kinh tế Việt Nam như khó khăn của thị trường bất động sản, trái phiếu doanh nghiệp… ảnh hưởng nghiêm trọng đến hoạt động của các doanh nghiệp, làm tăng khả năng gia tăng nợ xấu hệ thống ngân hàng.

TS Cấn Văn Lực cho biết, trên thực tế, tỷ lệ nợ xấu nội bảng cuối tháng 3/2023 là 2,88% (tăng so với mức 2,46% vào cuối năm 2016 và mức 2% vào cuối năm 2022), nợ xấu gộp khoảng 5% (theo NHNN). Trong bối cảnh thời hạn áp dụng Nghị quyết 42 chỉ được kéo dài đến hết năm 2023, việc luật hóa các quy định xử lý nợ xấu và tài sản bảo đảm liên quan trong Luật TCTD (sửa đổi) là cần thiết để tạo hành lang pháp lý bền vững xử lý nợ xấu và đảm bảo an toàn cho các TCTD. Trên cơ sở bản Dự thảo Luật các TCTD (sửa đổi) mới nhất, Nhóm nghiên cứu đưa ra một số kiến nghị nhằm tăng tính khả thi và hiệu quả của các quy định pháp lý mới liên quan đến xử lý nợ xấu và tài sản bảo đảm của nợ xấu.

Chia sẻ về bức tranh nợ xấu hệ thống ngân hàng tính đến hết quý 1/2023, TS Cấn Văn Lực cho biết, cơ cấu lại hệ thống tổ chức tín dụng (TCTD) gắn với xử lý nợ xấu là nhiệm vụ trọng tâm của ngành ngân hàng trong giai đoạn 2016-2020. Trong đó, giai đoạn 2016-2019, ngành ngân hàng đã khá thành công với nhiệm vụ trọng tâm này khi đảm bảo an toàn hoạt động hệ thống, có những bước tiến trong việc cơ cấu lại các TCTD, và đặc biệt giảm đáng kể tỷ lệ nợ xấu toàn ngành (tỷ lệ nợ xấu nội bảng và nợ xấu gộp lần lượt giảm từ 2,5% và 10,1% năm 2016 xuống còn 1,6% và 4,4% năm 2019) với sự góp sức không nhỏ từ việc triển khai Nghị quyết số 42/2017/QH14 (Nghị quyết 42) của Quốc Hội về thí điểm cơ chế xử lý nợ xấu của các TCTD.

Tuy nhiên, đại dịch Covid-19 bùng phát từ đầu năm 2020 và tiếp tục kéo dài với diễn biến phức tạp và đi kèm sau đó là điều kiện vĩ mô không thuận lợi trên phạm vi toàn cầu như xung đột Nga-Ukraina, đứt gãy chuỗi cung ứng, môi trường lạm phát và lãi suất cao, sức cầu suy giảm mạnh… cũng như các vấn đề nội tại nền kinh tế Việt Nam như khó khăn của thị trường bất động sản (BĐS), các vụ việc trên thị trường trái phiếu doanh nghiệp (TPDN)… đã ảnh hưởng sâu sắc tới toàn bộ nền kinh tế, gây những tác động tiêu cực tới hoạt động của các doanh nghiệp (DN), ảnh hưởng nghiêm trọng tới khả năng thanh toán của doanh nghiệp. Không ngạc nhiên khi tỷ lệ nợ xấu toàn ngành ngân hàng đã tăng trở lại kể từ năm 2020. Trên thực tế, theo số liệu công bố mới nhất của Ngân hàng Nhà nước (NHNN), tỷ lệ nợ xấu nội bảng cuối tháng 3/2023 là 2,88% (tăng so với mức 2,46% vào cuối năm 2016 và mức 2% vào cuối năm 2022) và nợ xấu gộp hiện khoảng 5% (tăng từ mức 4,5% cuối năm 2022).

Ngân hàng Nhà nước nói về đề xuất "ngân hàng tự xử lý tài sản bảo đảm không cần qua tòa án"

Ngân hàng Nhà nước từ chối đưa đề xuất một nội dung liên quan đến xử lý tài sản đảm bảo vào dự thảo sửa đổi Luật Các tổ chức tín dụng sẽ trình Quốc hội trong thời gian tới...Đề xuất dùng TPDN làm tài sản bảo đảm để vay ngân hàng: Không thể dùng nợ để vay nợ!

Trước đề xuất dùng trái phiếu doanh nghiệp làm tài sản đảm bảo, nhiều chuyên gia cho rằng khó thực hiện bởi trái phiếu do doanh nghiệp phát hành là nợ của doanh nghiệp, không phải là tài sản nên không thể đem đi thế chấp vay vốn.Cần luật hóa trong xử lý tài sản bảo đảm của khoản nợ xấu là bất động sản?

Việc xử lý tài sản bảo đảm của khoản nợ xấu của các tổ chức tín dụng mà tài sản “đã có quyết định giao đất, cho thuê đất của cơ quan nhà nước có thẩm quyền” theo quy định của khoản 1 Điều 10 Nghị quyết 42/2017/QH14 trong thời gian qua rất suôn sẻ, đã chứng minh tính hiệu quả và tính ổn định của cơ chế, chính sách “thí điểm” này, nên rất cần thiết được “luật hóa” để áp dụng chung để đảm bảo tính đồng bộ, thống nhất, công bằng.

Điểm tích cực là hệ thống các TCTD đã chú trọng và có hành động thiết thực nhằm đảm bảo an toàn hoạt động thông qua tăng cường trích lập dự phòng rủi ro cho các khoản nợ xấu. Các TCTD duy trì tỷ lệ bao nợ xấu ở mức tương đối cao (khoảng 125% cuối năm 2022), trên mức trung bình của 5 năm qua (ở mức 109,4%) và gấp đôi so với 10 năm trước (61% cuối năm 2012). Nhiều TCTD chủ động tăng trích lập dự phòng rủi ro (DPRR) tín dụng nhằm tăng nguồn lực để ứng phó với nợ xấu phát sinh và gia tăng, trong đó có tỷ lệ bao nợ xấu cuối năm 2022 của Vietcombank đạt 317%, MB đạt 238% và BIDV đạt 215%.

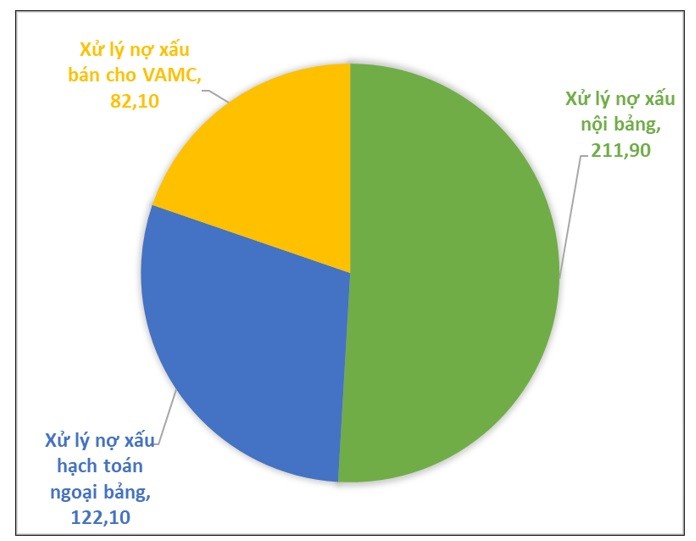

Theo báo cáo của NHNN, Nghị quyết 42 đã đóng góp tích cực vào kết quả xử lý nợ xấu của hệ thống TCTD. Cụ thể, tính từ tháng 8/2017 (khi Nghị quyết 42 bắt đầu có hiệu lực) đến cuối tháng 1/2023, hệ thống các TCTD đã xử lý lũy kế được 416 nghìn tỷ đồng nợ xấu; trong đó, nợ xấu nội bảng được xử lý đạt 211,9 nghìn tỷ đồng, chiếm 50,93% tổng nợ xấu được xử lý theo Nghị quyết 42. Các khoản nợ đang hạch toán ngoại bảng được xử lý và các khoản nợ xấu đã bán cho VAMC được thanh toán bằng trái phiếu đặc biệt (TPĐB) được xử lý đạt lần lượt 122,1 nghìn tỷ đồng và 82,1 nghìn tỷ đồng, chiếm 29,34% và 19,73% tổng nợ xấu đã xử lý theo Nghị quyết 42.

Đối với các khoản nợ xấu được mua lại bởi VAMC thì sau khi mua nợ, VAMC đã chủ động phối hợp với các TCTD nhằm đưa ra các giải pháp thu hồi, xử lý nợ. Theo báo cáo từ VAMC, 276,5 nghìn tỷ đồng dư nợ gốc lũy kế đã được VAMC xử lý tính từ năm 2017 đến hết năm 2022. Con số này cao gấp gần 5 lần so với tổng dư nợ gốc xử lý giai đoạn từ 2013 đến 2016. Trong đó, 267,3 nghìn tỷ đồng dư nợ gốc được xử lý từ khoản nợ mua bằng TPĐB và 9,2 nghìn tỷ đồng dư nợ gốc xử lý từ khoản nợ mua theo giá trị thị trường.

Mặc dù đạt được nhiều kết quả tích cực trong công tác xử lý nợ xấu (tỷ lệ bao phủ nợ xấu của hệ thống TCTD cao hơn nhiều so với thời điềm bắt đầu áp dụng Nghị quyết 42, tỷ lệ nợ xấu nội bảng của các TCTD vẫn được kiểm soát ở ngưỡng an toàn dưới 3% theo Đề án cơ cấu lại hệ thống các TCTD), theo NHNN, một số khoản nợ mặc dù chưa được ghi nhận theo quy định pháp luật hiện hành là nợ xấu nhưng có khả năng cao chuyển thành nợ xấu như các khoản nợ được cơ cấu lại và giữ nguyên nhóm nợ, các khoản phải thu khó đòi, lãi dự thu phải thoái, đầu tư vào trái phiếu doanh nghiệp với mục đích cơ cấu lại nợ…v.v.

Do đó, nếu tính toán tỷ lệ nợ xấu gộp (tổng nợ xấu nội bảng, nợ bán cho VAMC chưa xử lý và nợ tiềm ẩn thành nợ xấu của hệ thống các TCTD) thì SBV ước tính tỷ lệ nợ xấu gộp vào cuối tháng 2/2023 là 5% (tăng so với mức 4,5% vào cuối năm 2022). Đây cũng là điều mà NHNN, các TCTD cần hết sức lưu ý, có những chuẩn bị và cần cần ghi nhận những khoản nợ xấu tiềm ẩn này để có giải pháp quản lý, xử lý phù hợp nhằm ngăn ngừa nguy cơ nợ xấu tăng mạnh trong tương lai.

Nói về xu hướng nợ xấu của hệ thống tổ chức tín dụng, TS Cấn Văn Lực cho biết, từ đầu năm 2023, trong điều kiện khó khăn của nền kinh tế thế giới nói chung và Việt Nam nói riêng, Chính phủ, NHNN và các bộ, ngành khác đã đưa ra nhiều chính sách hỗ trợ, tháo gỡ khó khăn cho doanh nghiệp, qua đó giảm thiểu khả năng gia tăng đột ngột nợ xấu đối với hệ thống TCTD. Tiêu biểu có thể kể đến Nghị định 08/2023/NĐ-CP (ngày 5/3/2023) sửa đổi Nghị định 65/2022/NĐ-CP (ngày 16/9/2022) về phát hành TPDN riêng lẻ. Tác động rõ nhất của Nghị định này là tạo cơ sở pháp lý cho doanh nghiệp cơ cấu lại các khoản nợ từ trái phiếu với sự đồng thuận của trái chủ, tránh được hiện tượng căng thanh khoản và sụp đổ của một số doanh nghiệp, giảm thiểu hiệu ứng tiêu cực liên thông sang hệ thống ngân hàng và nền kinh tế.

Bên cạnh đó, TS Cấn Văn Lực thông tin, Nghị quyết 33/2023/NQ-CP (ngày 11/3/2023) về một số giải pháp tháo gỡ và thúc đẩy thị trường BĐS phát triển an toàn, lành mạnh, bền vững và Công văn số 2308/NHNN-TD (ngày 01/4/2023) về triển khai chương cho vay nhà ở xã hội, nhà ở công nhân, cải tạo, xây dựng lại chung cư cũ theo Nghị quyết 33 cũng được ban hành với mục tiêu là giúp giải quyết 3 nút thắt chính của thị trường bất động sản (BĐS) về vướng mắc pháp lý, nguồn vốn và nhà ở xã hội. Chính phủ cũng đã ban hành Quyết định 338/QĐ-CP ngày 3/4/2023 phê duyệt Đề án phát triển 1 triệu căn hộ nhà ở xã hội và Nghị định 10/NĐ-CP ngày 3/4/2023 cho phép cấp sổ hồng cho BĐS du lịch, nghỉ dưỡng.

"Cùng với đó, NHNN cũng đã hai lần giảm một số lãi suất điều hành trong tháng 3 và đầu tháng 4/2023, qua đó hỗ trợ giảm lãi suất huy động và cho vay. NHNN cũng đã ban hành Thông tư số 02 và Thông tư 03 ngày 23/04/2023 của NHNN (ngay sau khi có chỉ đạo của Chính phủ, Thủ tướng Chính phủ tại Nghị quyết 50/NQ-CP ngày 8/4/2023 và Nghị quyết 59/NQ-CP ngày 23/4/2023)", TS Lực cho biết.

Cũng theo ông Lực, Thông tư 02 cho phép TCTD chủ động cơ cấu lại thời hạn trả nợ và giữ nguyên nhóm nợ với một số điều kiện cụ thể với thời hạn một năm kể từ ngày được cơ cấu lại nhằm hỗ trợ khách hàng gặp khó khăn về tài chính, vốn hiện nay; việc này được thực hiện từ nay đến hết tháng 6/2024.

Thông tư 03 cho phép các TCTD được mua lại TPDN đã bán trước đó (mà không cần chờ sau 1 năm như qui định cũ) với một số điều kiện cụ thể, thực hiện từ nay đến hết năm 2023; qua đó góp phần gia tăng thanh khoản, tháo gỡ khó khăn, thúc đẩy phát triển thị trường TPDN trong tình hình khó khăn hiện nay.

"Tuy nhiên, lượng mua lại dự báo không nhiều do TPDN đó phải được phát hành bởi DN có tình hình hoạt động lành mạnh (nhóm xếp hạng tín dụng cao nhất) theo đánh giá của các TCTD. Hơn nữa, Thông tư 02 cũng chỉ là giải pháp tình thế để các DN được tiếp tục tiếp cận vốn tín dụng, đồng thời ghi nhận từ từ khi nợ tái cơ cấu sẽ được phân bổ trong 2 năm 2023 và 2024, tránh hiện tượng nợ xấu tăng đột ngột, gây khó khăn cho cả bên vay và hệ thống các TCTD", ông Lực thông tin.

Cũng theo TS Cấn Văn Lực, mặc dù Chính phủ, NHNN và các bộ, ngành đã rất chủ động, quyết liệt, ban hành các chính sách hỗ trợ doanh nghiệp (gồm cả các chính sách tài khóa về giãn hoãn, giảm thuế, phí…), dự báo nợ xấu của hệ thống TCTD có thể còn tăng trong năm 2023 khi rủi ro tín dụng gia tăng do khách hàng phải chịu tác động cộng hưởng từ những rủi ro còn lại do ảnh hưởng từ Covid-19, khó khăn trên thị trường BĐS và thị trường TPDN, đi cùng với tình hình kinh tế trong nước và quốc tế khó khăn và mặt bằng lãi suất còn ở mức cao. Trong bối cảnh thời hạn áp dụng Nghị quyết 42 chỉ được kéo dài đến hết năm 2023, việc luật hóa các quy định xử lý nợ xấu và tài sản bảo đảm liên quan trong Luật các TCTD (sửa đổi) là rất cần thiết nhằm tạo hành lang pháp lý bền vững cho xử lý nợ xấu và đảm bảo an toàn hoạt động cho các TCTD

Một số kiến nghị

Trên cơ sở bản Dự thảo Luật các TCTD (sửa đổi), TS Cấn Vực kiến nghị: Liên quan đến thủ tục thu giữ tài sản bảo đảm (điều 184), hiện nay, thủ tục thu giữ tài sản đảm bảo quy định trong dự thảo Luật chưa có những cơ chế pháp lý khác nhau đối với các loại tài sản đảm bảo khác nhau. Ví dụ như việc thu giữ tài sản đảm bảo là bất động sản trên thực tế sẽ có những khác biệt với các tài sản đảm bảo khác như vốn góp, cổ phần, chứng khoán tại các công ty đại chúng. NHNN cần phối hợp với các cơ quan liên quan như Bộ Tư pháp, Bộ Tài chính… rà soát, điều chỉnh, bổ sung quy định hành vi thu giữ phù hợp với từng dạng thức tài sản bảo đảm cụ thể nhằm cân đối các lợi ích hợp pháp, chính đáng của các bên, tuân thủ theo các quy định pháp luật hiện hành, đảm bảo tính kịp thời, an toàn, chi phí thấp khi thực hiện quyền thu giữ, đồng thời đảm bảo được tính ổn định của các giao dịch trên thị trường có liên quan đến tài sản bảo đảm.

Cùng với đó, Dự thảo Luật mới chỉ quy định một cách chung chung “Chính quyền địa phương các cấp và cơ quan Công an nơi tiến hành thu giữ tài sản bảo đảm, trong phạm vi chức năng, nhiệm vụ, quyền hạn của mình thực hiện việc bảo đảm an ninh, trật tự, an toàn xã hội trong quá trình thu giữ tài sản bảo đảm theo đề nghị của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài, tổ chức mua bán, xử lý nợ xấu”. Trên thực tế, khi triển khai Nghị quyết 42, do cũng không có quy định rõ ràng trách nhiệm chính quyền địa phương các cấp và cơ quan công an nên chính quyền địa phương và cơ quan công an vào cuộc không quyết liệt, chưa kịp thời, chưa đồng bộ và nhất quán. Do đó, Dự thảo nên bổ sung quy định rõ trách nhiệm của chính quyền địa phương các cấp và cơ quan công an trong việc hỗ trợ, tạo điều kiện cho TCTD trong việc thu giữ tài sản bảo đảm.

Liên quan đến cơ chế xác định giá của khoản nợ xấu (điều 182, 183): dự thảo Luật quy định TCTD, tổ chức mua bán, xử lý nợ xấu bán nợ xấu, tài sản bảo đảm của khoản nợ xấu với giá bán phù hợp với giá thị trường. Tuy nhiên, trheo TS Cấn Văn Lực, cơ sở để xác định giá trị thị trường hay định nghĩa thế nào là “phù hợp” với giá thị trường thì chưa có quy định cụ thể, gây khó khăn cho việc triển khai trong thực tế. "Do đó, Dự thảo Luật Các tổ chức tín dụng (TCTD) sửa đổi nên làm rõ hơn cơ sở để xác định giá thị trường và nguyên tắc “phù hợp” với giá thị trường của các khoản nợ xấu và tài sản bảo đảm liên quan, hoặc giao Chính phủ hướng dẫn thực hiện", ông Lực cho biết.

Liên quan đến thủ tục rút gọn, ông Lực cho biết, dự thảo chưa qui định điều này. Theo đánh giá của Nhóm nghiên cứu, nếu như thủ tục rút gọn được thực hiện trong thực tế sẽ mang lại rất nhiều lợi ích cho công tác xử lý nợ xấu như giảm thiểu chi phí, tiết kiệm được nhiều thời gian công sức, tăng tốc độ xử lý nợ xấu. Do đó, Dự thảo nên bổ sung qui định này, trong đó có mở rộng phạm vi và thay đổi các điều kiện áp dụng thủ tục rút gọn theo hướng đơn giản, khả thi hơn (như loại bỏ những trường hợp cố ý tạo tình tiết mới khi áp dụng thủ tục rút gọn) để có thể áp dụng trên thực tế.

Cuối cùng liên quan đến đối tượng tham gia xử lý nợ xấu, ông Lực cho biết, Dự thảo nên xem xét mở rộng đối tượng tham gia xử lý nợ xấu, bao gồm cả doanh nghiệp mua – bán, xử lý nợ xấu tư nhân (cả trong nước và có vốn đầu tư nước ngoài). Hiện nay, Luật DN và Luật đầu tư đã bãi bỏ các rào cản cho việc thành lập DN mua bán nợ, nhưng các DN này vẫn không hoạt động được vì không được hưởng các cơ chế theo Nghị quyết 42 (ví dụ như không có quyền thu giữ tài sản bảo đảm như các TCTD). Vì vậy, nên xem xét cho phép các doanh nghiệp khi mua nợ xấu cũng được hưởng cơ chế xử lý nợ xấu như các TCTD để tạo điều kiện thuận lợi cho hoạt động của các DN này. "Với các nhà đầu tư/DN mua – bán, xử lý nợ xấu nước ngoài/có vốn đầu tư nước ngoài, việc nhận và xử lý tài sản bảo đảm là bất động sản có thể được thực hiện theo hình thức trực tiếp hoặc ủy quyền thông qua một tổ chức hoạt động tại Việt Nam", ông Lực nhấn mạnh.