Biến động trên thị trường tiền tệ đã “nguội bớt”

BÀI LIÊN QUAN

Ngân hàng và doanh nghiệp thi nhau “xả hàng” bất động sảnLý do NHNN bơm gần 127.000 tỷ đồng từ đầu tháng 10NHNN triển khai chương trình hỗ trợ lãi suất 2%Lãi suất liên ngân hàng xuống dưới 5%, và tỷ giá USD/ VNĐ đi ngang đã tạo điều kiện cho Ngân hàng nhà nước phát hành tín phiếu hút tiền về, hơn là bơm tiền liên tục để hỗ trợ các ngân hàng.

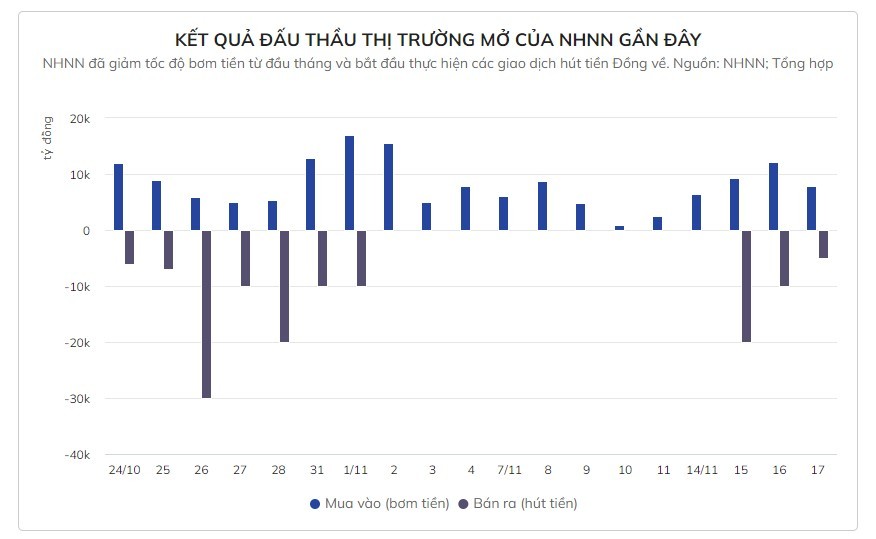

Kết quả đấu thầu trên thị trường mở phiên 17/11 của Ngân hàng Nhà nước (NHNN) cho thấy cơ quan quản lý tiền tệ vẫn duy trì sử dụng công cụ mua tín phiếu kỳ hạn 14 ngày nhằm hỗ trợ thanh khoản cho 11/11 thành viên tham gia đấu thầu/ trúng thầu. Lãi suất trúng thầu là 6%/năm, giá trị thực hiện là 7.878,6 tỷ đồng.

Mặt khác, nhà điều hành cũng triển khai bán hẳn tín phiếu với trị giá 5.000 tỷ đồng kỳ hạn 28 ngày, lãi suất là 5,49%/ năm, giao dịch với 2 trên tổng 6 thành viên tham gia thị trường. Qua đó, rút về số lượng tiền Đồng tương ứng.

Theo đó, Ngân hàng nhà nước đã thực hiện bơm ròng 2.878,6 tỷ đồng ở phiên 17/11 ra thị trường thông qua kênh mua - bán tín hiệu trên thị trường mở.

Dấu hiệu hút tiền về

Cơ quan quản lý tiền tệ từ đầu tuần này đã bơm khoảng 35.700 tỷ đồng vào hệ thống ngân hàng thương mại qua những giao dịch mua kỳ hạn 14 ngày với mức lãi suất cùng là 6%/ năm. Thế nhưng, không giống với 2 tuần trước, nhà điều hành cũng hút về gần 35.000 tỷ đồng kể từ đầu năm, qua những giao dịch bán tín phiếu kỳ hạn 28 ngày, với lãi suất dưới mức 6%/ năm.

Qua những giao dịch trên, Ngân hàng Nhà nước vẫn chứng kiến mức bơm ròng khoảng 700 tỷ đồng kể từ đầu tuần. Thế nhưng, việc kỳ hạn hút tiền về cao hơn gấp đôi với giao dịch bơm tiền và lãi suất hút tiền thấp hơn, chỉ ra rằng nhà điều hành đang cho thấy tín hiệu đảo chiều dòng tiền trên thị trường mở.

Thống đốc Ngân hàng Nhà nước lên tiếng việc thị trường tiền tệ ‘căng’ thanh khoản

"Hiện Ngân hàng Nhà nước đã thực hiện vai trò điều tiết thông qua triển khai các công cụ giải pháp đưa tiền ra hỗ trợ thanh khoản cho hệ thống. Ngân hàng Nhà nước sẵn sàng hỗ trợ thanh khoản để đảm bảo khả năng chi trả cho các tổ chức tín dụng, đặc biệt là dịp cuối năm” - Thống đốc Nguyễn Thị Hồng - khẳng định.Chuyên gia Quỹ Tiền tệ Quốc tế (IMF) tiết lộ cách để các quốc gia đối phó với đà tăng phi mã của đồng USD

Theo các chuyên gia của IMF, sự tăng giá mạnh mẽ của đồng USD chỉ trong vòng vài tháng gần đây đã gây ra những tác động kinh tế vĩ mô to lớn đối với gần như tất cả các quốc gia trên thế giới, xét đến vai trò thống trị của đồng USD trong thương mại và tài chính quốc tế.IMF: Chính sách tiền tệ thích ứng cho phép các doanh nghiệp nhanh chóng trở lại sản xuất hậu Covid-19

Quỹ Tiền tệ quốc tế (IMF) nhận định, các chính sách điều hành kinh tế của Việt Nam đã được vận hành tốt để hỗ trợ sự phục hồi nhanh chóng của nền kinh tế.

Ngân hàng Nhà nước trước đó đã có khoảng 2 tuần liên tiếp triển khai bơm ròng khối lượng tiền Đồng ra nhằm hỗ trợ thanh khoản cho các ngân hàng với giá trị gần 58.000 tỷ đồng và không triển khai bất kỳ giao dịch bán tín phiếu để hút tiền nào.

Bước đi này của nhà điều hành cho thấy thanh khoản hệ thống ngân hàng thương mại đã bớt căng thẳng hơn so với giai đoạn trước đó. Ngân hàng Nhà nước đã không cần can thiệp mạnh tay hơn nhằm hỗ trợ thanh khoản những ngân hàng thương mại như giai đoạn trước đó, bất chấp lãi suất huy động trên thị trường 1 (ngân hàng với doanh nghiệp, dân cư) vẫn có xu hướng tăng.

Một chỉ báo khác cũng chỉ ra rằng thị trường tiền tệ đã ổn định hơn là lãi suất cho vay VNĐ trên thị trường 2 (liên ngân hàng) đi xuống mức thấp.

Theo đó, lãi suất cho vay liên ngân hàng kỳ hạn qua đêm từ đầu tháng 11 đến nay đã liên tục giảm từ mức trên 7%/ năm xuống dưới 5%/ năm. Lãi suất cho vay liên ngân hàng kỳ hạn qua đêm hiện phổ biến ở mức 4,63%/ năm hôm 16/11.

Các kỳ hạn dài hơn như 1 tuần, 2 tuần hay 1 tháng cũng có dấu hiệu tương tự, chứng kiến mức giảm từ vùng 7-9%/năm, trong khi trước đó xuống còn 5-7%/ năm hiện tại.

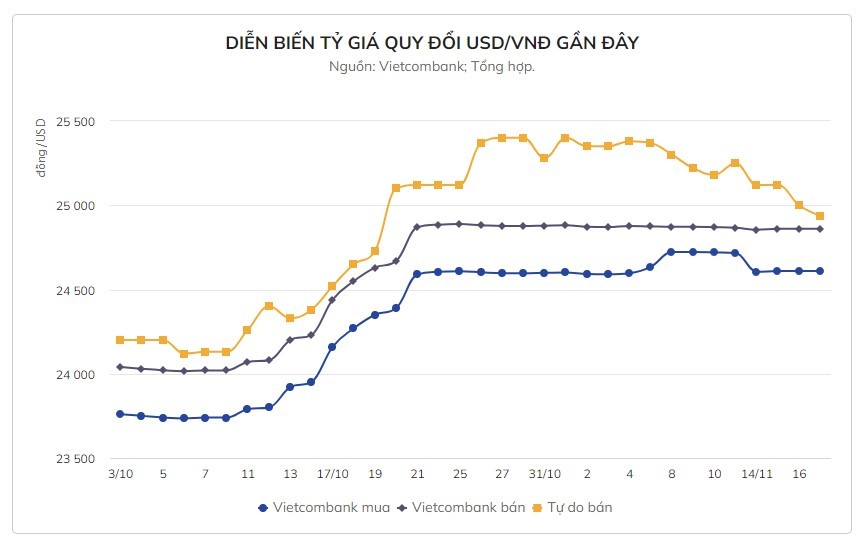

Tỷ giá quy đổi USD/ VNĐ hạ nhiệt cùng với lãi suất liên ngân hàng đi ngang. Điều này tạo điều kiện để Ngân hàng Nhà nước thoải mái hơn khi điều tiết khối lượng tiền Đồng trong hệ thống.

Giảm áp lực tỷ giá bằng cách hút tiền về

Ở trung tuần của tháng 10, tỷ giá quy đổi USD/ VNĐ tăng mạnh tuy nhiên hiện nay chủ yếu giữ xu hướng đi ngang, xuất hiện với cả tỷ giá trung tâm, chỉ số điều hành và tỷ giá quy đổi trên kênh giao dịch chính thức của các ngân hàng thương mại.

Tỷ giá trung tâm của Đồng Việt Nam với USD theo đó hiện phổ biến giao dịch ở dưới mức 23.680 đồng/USD. Chỉ số này đã duy trì đà giảm liên tục kể từ đầu tháng 11, xét trên biểu đồ hàng ngày.

Vừa qua, Ngân hàng Nhà nước cũng đã điều chỉnh giảm giá bán USD với các ngân hàng xuống còn mức 24.860 đồng/USD, thấp hơn 10 đồng so với giai đoạn trước đó. Đặc biệt, đó là lần giảm đầu tiên sau 6 lần mà Ngân hàng Nhà nước niêm yết điều chỉnh tăng liên tiếp của tỷ giá USD/ VNĐ kể từ đầu năm.

Trước đó, hồi đầu năm giá bán USD của Ngân hàng Nhà nước rơi vào khoảng 23.050 đồng/USD, sau 6 đợt tăng liên tiếp, và gần nhất là ngày 24/10. Giá đồng ngoại tệ này đã tăng lên mức 24.870 đồng/ USD, ngang với mức tăng ròng 7,9%.

Giá mua - bán USD tại các ngân hàng thương mại trong diễn biến nói trên cũng có xu hướng đi ngang. Trong đó, Agribank, Vietcombank, Vietinbank hay BIDV hiện nay bán ra ngoại tệ này ở mức 24.860 đồng/USD là phổ biến, ngang với giá mà Ngân hàng Nhà nước đã niêm yết ở các Sở giao dịch.

Giá mua - bán đồng bạc xanh trên thị trường tự do hiện nay đã giảm về dưới mức 25.000 đồng/ USD.

Các chuyên gia phân tích tại Công ty Chứng khoán SSI cho biết việc lãi suất cho vay VNĐ trên kênh liên ngân hàng xuống dưới mức 5%/ năm đã khiến ở cùng thị trường nhưng chênh lệch với lãi suất USD bị thu hẹp đáng kể.

Do đó, nhiều khả năng Ngân hàng nhà nước vẫn tiếp tục hút ròng tiền Đồng trong giai đoạn tới nhằm giảm bớt sức ép lên tỷ giá khi đẩy mặt bằng lãi suất VNĐ liên ngân hàng lên ngưỡng an toàn hơn so với lãi suất USD.

Mặt khác, tại các ngân hàng thương mại, việc lãi suất huy động vẫn tăng đa phần đến từ thanh khoản dài hạn trên hệ thống chưa có nhiều cải thiện. Ước tính của Công ty chứng khoán SSI cho thấy mặt bằng lãi suất huy động của nhiều ngân hàng đến này đã cao hơn mức trước dịch Covid 19, với mức tăng đạt trung bình là khoảng 3-4 điểm % so với hồi cuối năm ngoái.