Phát hành trái phiếu "ấm" trở lại: Đã vội mừng?

BÀI LIÊN QUAN

Bản tin BĐS 17/3/2023: Doanh nghiệp bất động sản ồ ạt mua lại trái phiếu trước hạnTS. Nguyễn Trí Hiếu: GIẢM ÁP LỰC TRÁI PHIẾU TỪ CỦNG CỐ NIỀM TINNên tính đến bảo hiểm cho đầu tư trái phiếu?80% giá trị phát hành là trái phiếu bất động sản

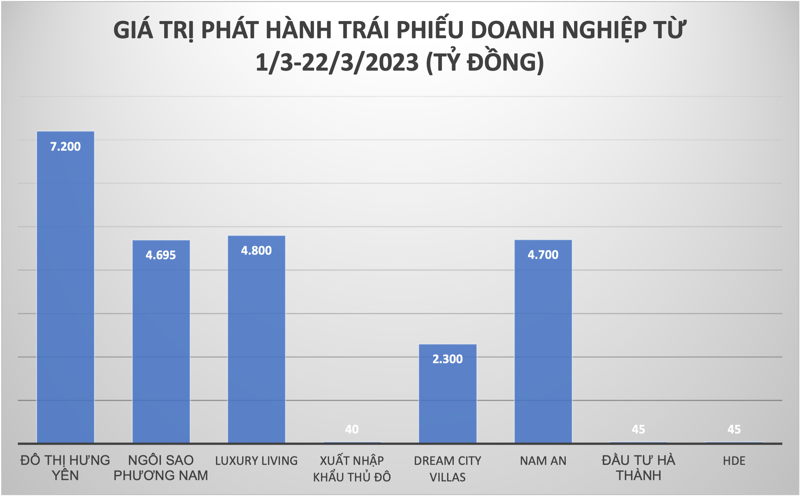

Theo số liệu của HNX công bố, nửa đầu tháng 3/2023 đã có 8 doanh nghiệp phát hành trái phiếu riêng lẻ với tổng khối lượng là 23.755 tỷ đồng. Trong đó bất động sản chiếm áp đảo với 6 trong số 8 doanh nghiệp và 80% lượng trái phiếu phát hành trên thị trường.

Cụ thể, số liệu của HNX cho thấy, riêng ngày 16/3/2023 đã có 3 đợt phát hành riêng lẻ của 2 doanh nghiệp bất động sản. Đó là công ty TNHH Đầu tư và Phát triển đô thị Hưng Yên với 2 lô trái phiếu tổng giá trị 7.150 tỷ đồng (1 lô 2.700 tỷ đồng và một lô 4.450 tỷ đồng) kỳ hạn 12 tháng và lãi suất không được công bố. Và Công ty CPĐT kinh doanh và Phát triển đô thị Ngôi sao Phương Nam với giá trị phát hành là 4.695 tỷ đồng, kỳ hạn 18 tháng, lãi suất 13%/năm.

Novaland hoãn thanh toán 900 tỷ đồng gốc và lãi trái phiếu

Do chưa thu xếp được nguồn tiền, Novaland thông báo hoãn thanh toán khoản gốc và lãi của lô trái phiếu đến hạn với giá trị hơn 900 tỷ đồng.2 tuần của tháng 3, gần 1 tỷ USD trái phiếu của doanh nghiệp Việt phát hành thành công

Chỉ trong 2 tuần từ 6/3 – 17/3, hàng loạt lô trái phiếu có giá trị lên đến hàng nghìn tỷ đồng đã được phát hành thành công với tổng giá trị lên đến 23.075 tỷ đồng (gần 1 tỷ USD).Doanh nghiệp bất động sản ồ ạt phát hành trái phiếu: Tránh “sa lầy” vào “vết xe đổ”

Sau khi Nghị định 08 được ban hành dường như đã cởi trói ở nhiều khía cạnh cho các doanh nghiệp, trong đó vấn đề trái phiếu doanh nghiệp. Có lẽ vì thế, hàng loạt công ty địa ốc đã lao vào “cuộc đua” phát hành trái phiếu. Tuy nhiên, các chuyên gia cho rằng, các trái chủ cần nhìn lại bài học trước đó.

Ngoài 2 doanh nghiệp trên, trong nửa đầu tháng 3 còn 4 doanh nghiệp bất động sản khác là: Công ty CPĐT và kinh doanh Nam An với tổng giá trị phát hành 4.700 tỷ đồng, kỳ hạn trái phiếu 18 tháng; Công ty TNHH kinh doanh bất động sản Dream City Villass với tổng giá trị phát hành 2.300 tỷ đồng, kỳ hạn 5 năm; Công ty cổ phần Thương mại - Sản xuất và Đầu tư Hà Thành hoạt động trong lĩnh vực xây dựng huy động thành công 45 tỷ đồng qua kênh trái phiếu; Công ty cổ phần Đầu tư và Thương mại xuất nhập khẩu Thủ đô phát hành lô trái phiếu thành công trị giá 40 tỷ đồng).

Tổng giá trị phát hành trái phiếu riêng lẻ của 6 doanh nghiệp bất động sản trong nửa đầu tháng 3/2023 đạt gần 19.000 tỷ đồng, chiếm 80% giá trị phát hành của toàn thị trường.

Ngoài 6 doanh nghiệp bất động sản, trong tháng 3/2023 cũng có 2 đợt phát hành của 2 doanh nghiệp ngành tiêu dùng. Đó là Công ty TNHH Kinh doanh nội thất Luxury Living huy động 4.800 tỷ đồng trái phiếu và Công ty cổ phần phân phối HDE huy động thành công 40 tỷ đồng trái phiếu.

Về lãi suất trái phiếu doanh nghiệp, bình quân được ghi nhận phổ biến ở mức 12-13/năm. Một số doanh nghiệp khác áp dụng mức lãi suất 6-9%/năm kỳ đầu, sau đó thả nổi.

Về tình hình mua lại trái phiếu trước hạn, dữ liệu của Hiệp hội Thị trường trái phiếu (VBMA) tổng hợp từ HNX cho thấy, tính đến ngày 17/3, tổng giá trị trái phiếu được các doanh nghiệp mua lại trước hạn trong tháng 3/2023 là 803 tỷ đồng (so với cùng kì năm 2022 giảm 88%). Từ đầu năm tới nay, tổng giá trị trái phiếu được mua lại đạt gần 16.300 tỷ đồng (so với cùng kì năm 2022 tăng 1%).

Điều đáng chú ý, trong tuần qua, thị trường chứng kiến thêm 6 doanh nghiệp không thể trả nợ gốc và lãi trái phiếu đúng hạn. Bên cạnh đó, còn 1 số doanh nghiệp có lô trái phiếu đáo hạn lớn trong tháng 3/2023 là Hưng Thịnh Land (đáo hạn 500 tỷ đồng vào ngày 20/3); Công ty CPĐT xây dựng Trung Nam đáo hạn 300 tỷ đồng ngày 22/3; Tập đoàn Tiến phước đáo hạn 300 tỷ đồng ngày 25/3.

Bên cạnh đó, một số doanh nghiệp cũng đạt được thỏa thuận với trái chủ về việc điều chỉnh kỳ hạn và điều chỉnh lãi suất. Trong đó Hưng Thịnh Land đã đạt thỏa thuận với trái chủ 2 lô trái phiếu 400 tỷ đồng và 500 tỷ đồng. Việc hoàn tất đàm phán này có thể giúp Hưng Thịnh Land có thêm thời gian xử lý dòng tiền, từ đó đảm bảo quyền lợi của cả khách hàng và nhà đầu tư.

Nhà đầu tư nên “chọn mặt gửi vàng”

Theo VNDirect, dù đã khởi sắc nhẹ trong nửa đầu tháng 3/2023 nhưng thị trường trái phiếu vẫn đang bị áp lực đè nặng. VNDirect ước tính, , quý II và quý III/2023 lượng trái phiếu doanh nghiệp phát hành riêng lẻ sẽ đáo hạn lần lượ là khoảng 93.139 tỷ đồng và 89.488 tỷ đồng. Tuy nhiên, từ đầu năm tới nay, lượng phát hành quá thấp khiến doanh nghiệp đối mặt với nguy cơ trả nợ lớn và việc đàm phán giãn nợ với các trái chủ rất quan trọng. Trong khi đó, vẫn còn 1 số doanh nghiệp không có khả năng trả nợ trái phiếu đến hạn. Nói cách khác, tâm điểm của thị trường trái phiếu doanh nghiệp năm 2023 vẫn sẽ là cơ cấu nợ, giãn nợ.

Nhiều ý kiến cho rằng Nghị định số 08/2023/NĐ-CP sẽ giúp doanh nghiệp phát hành có căn cứ pháp lý và thời gian để đàm phán gia hạn nợ với trái chủ. Và trước áp lực đáo hạn trái phiếu, nhiều nhà phát hành trái phiếu doanh nghiệp, các tập đoàn bất động sản đã đưa ra đề nghị hoán đổi trái phiếu sang tài sản là bất động sản. Tuy nhiên, việc hoán đổi này mức chiết khấu thấp đắt hơn giá thị trường, pháp lý dự án không rõ ràng và chủ đầu tư không dám cam kết thời gian hoàn thành dự án. Điều này khiến nhà đầu tư rất e ngại.

Theo ông Nguyễn Tuấn Anh, Phó tổng giám đốc phụ trách nguồn vốn Công ty cổ phần Chứng khoán Ngân hàng Công thương cho rằng, thị trường phải minh bạch thì mới lấy lại được niềm tin của nhà đầu tư. Ông Tuấn Anh cho rằng, bên cạnh sự chủ động của các nhà phát hành, các cơ quan quản lý cũng cần có biện pháp kiểm soát bước đầu thông qua những quy định, luật định, chế tài xử phạt.

Với nhà đầu tư, nhiều chuyên gia khuyến cáo cần cẩn trọng khi đàm phán cơ cấu nợ với doanh nghiệp. Đặc biệt, khi kí phụ lục hợp đồng cần tìm hiểu, đọc kĩ các điều khoản, tránh rơi vào “bẫy” của doanh nghiệp phát hành, bảo lãnh.

Theo lãnh đạo một công ty chứng khoán tại Hà Nội, qua quá trình tư vấn và xử lý cho nhiều trái chủ mua phải “trái đắng”, vị này cho biết, phần lớn các nhà đầu tư khi mua trái phiếu đều do ham lãi suất cao mà không nghiên cứu kĩ doanh nghiệp, không tìm hiểu kỹ hợp đồng. Thậm chí, có người còn không nhớ tên mã trái phiếu cũng như tên công ty phát hành.

Vị này cho biết, tiêu chí đầu tiên là chọn trái phiếu của doanh nghiệp lớn, uy tín, doanh nghiệp hoạt động chất lượng, hiệu quả, có khả năng tạo dòng tiền thực sự từ doanh thu, lợi nhuận để có thể trả được gốc và lãi trái phiếu. Ngoài ra, các trái phiếu phát hành ra công cúng cũng phải tuần thủ quy trình công bố thông tin của cơ quan chức năng. Kể cả trái phiếu có tài sản đảm bảo, nếu nhà phát hành không có năng lực, không có chiến lược kinh doanh bài bản, đầu ra không tốt thì nhà đầu tư vẫn có thể gặp rủi ro. Vì vậy, nhà đầu tư cần “chọn mặt gửi vàng”, cần đánh giá thấu đáo danh mục trái phiếu rồi mới quyết định xuống tiền.