NIM là gì? Hướng dẫn tính hệ số NIM của ngân hàng chi tiết nhất

BÀI LIÊN QUAN

Vietcombank là ngân hàng gì? Những điều cần biết về ngân hàng VietcombankInvestment banking là gì? Nghiệp vụ và vai trò của investment bankingCore banking là gì? Những lợi ích core banking mang lại mà bạn cần biếtHệ số NIM là gì?

NIM chính là từ viết tắt của cụm từ trong tiếng anh “Net Interest Margin”, là biên độ lãi ròng. Đây là thuật ngữ dùng để thể hiện độ chênh lệch về phần trăm của những thu nhập lãi suất cùng với những chi phí ngân hàng cần phải thanh toán trong suốt quá trình hoạt động của mình.

Nhờ đó mà những ngân hàng biết được mình đang hưởng mức chênh lệch lãi suất như thế nào trong các quá trình huy động và đầu tư về tín dụng. Các hệ số này cũng giống như tỷ suất lợi nhuận gộp của một doanh nghiệp bình thường.

Hệ số NIM còn được hiểu là việc thực hiện đo lường về lợi nhuận của những doanh nghiệp tài chính và các ngân hàng tạo ra những hoạt động mà họ đang đầu tư vào theo tỷ phần trăm trên tổng số tài sản mà họ đã đầu tư. Hiện nay, các tổ chức và những ngân hàng thường áp dụng tính hệ số NIM để phân tích và đưa ra các quyết định về đầu tư một cách chính xác nhất.

Hướng dẫn tính hệ số NIM của ngân hàng

Sau khi đã hiểu về NIM là gì, chúng ta hãy cùng nhau tìm hiểu cách tính hệ số NIM của ngân hàng như thế nào nhé. Hệ số NIM được tính dựa trên tỷ lệ phần trăm các khoản thu nhập lãi ròng qua những tài sản có khả năng sinh ra lãi trung bình trong khoảng thời gian xác định. Công thức được tính cụ thể như sau:

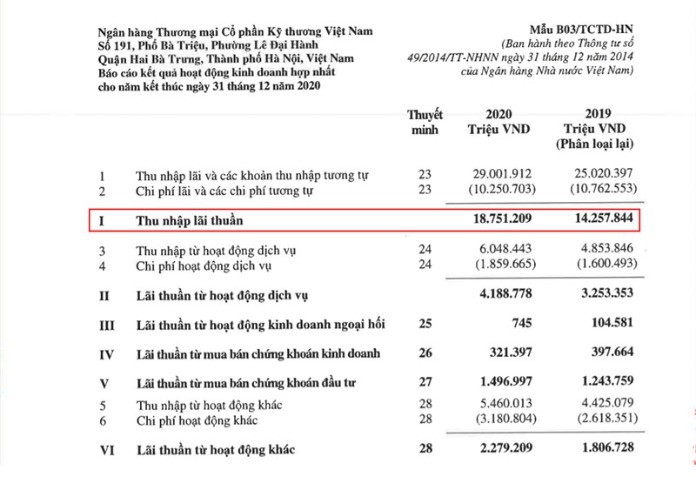

NIM = Thu nhập lãi thuần/ Tài sản sinh ra lãi

Trong đó:

- Thu nhập lãi thuần là sự chênh lệch của các khoản thu nhập lãi và những thu nhập tương tự khác kết hợp cùng các chi phí lãi và những chi phí tương đương khác. Sự chênh lệch này được lấy từ kết quả tổng kết từ hoạt động kinh doanh.

- Tài sản sinh lãi là khoản tiền gửi tại ngân hàng nhà nước cùng với các khoản tiền gửi ở những tổ chức tài chính, các khoản từ chứng khoán đầu tư hay những khoản cho khách hàng vay. Những số đó được lấy từ kết quả của việc cân đối tài chính của doanh nghiệp và ngân hàng.

Ngoài ra, các chỉ số NIM là gì còn được tính theo tổng của 4 quý hoặc theo từng năm như sau:

- Theo quý thì được tính dựa vào tổng nguồn thu nhập lãi thuần và tài sản sinh ra lãi.

- Theo năm thì NIM được tính dựa vào thu nhập lãi thuần theo năm và những tài sản trung bình của số đầu năm cộng với số cuối của năm.

Những yếu tố tác động đến hệ số NIM của những ngân hàng

Ngày nay, có nhiều yếu tố tác động đến hệ số NIM là gì của ngân hàng và tổ chức tài chính, đặc biệt là mức độ cung cầu của con người. Bởi khi mọi người thay vì có nhu cầu về các khoản vay thì dùng tiền cho vào trong sổ tiết kiệm tại các ngân hàng thì biên độ của những lãi ròng của các ngân hàng giảm đi.

Bởi khi đó họ phải thanh toán những khoản tiền lãi nhiều hơn các khoản mà họ có thể nhận được. Ngược lại, khi nhu cầu của con người về những khoản gửi tiết kiệm thấp hơn các khoản vay thì biên độ lãi ròng của ngân hàng đó tăng lên đáng kể.

Ngoài ra các chính sách về tiền tệ và những quy định về tài khóa cũng là các yếu tố ảnh hưởng đến NIM. Bởi những yếu này khi tác động đến hướng lãi suất, nó sẽ quyết định đến hành vi của người tiêu dùng rằng họ có muốn vay hay là gửi tiết kiệm tại ngân hàng hay không?

Các chính sách về tiền tệ mà ngân hàng thực hiện ảnh hưởng lớn đến những tỷ suất về biên độ lãi ròng tại ngân hàng đó. Vì những quy định mà ngân hàng đưa ra nắm giữ vai trò quan trọng và then chốt trong việc điều chỉnh những nhu cầu liên quan đến các vấn đề tín dụng hay tiết kiệm của con người.

Một số thông tin khác về hệ số NIM bạn cần nắm rõ

Dưới đây là một số thông tin khác để bạn trả lời câu hỏi “Hệ số NIM là gì?”.

Tiền lãi ròng ở một số ngân hàng bán lẻ

Ngày nay những ngân hàng hoặc các tổ chức tài chính quy mô nhỏ gần như đều hoạt động và cung cấp cho người dùng những khoản lãi suất tiền gửi của họ nằm ở mức khoảng 1%/ năm.

Trường hợp những ngân hàng bán lẻ tiến hành sắp xếp lại tiền gửi của 5 khách hàng và dùng khoản tiền đó tạo ra một khoản vay bất kỳ cho 1 doanh nghiệp nhỏ nào đó với lãi suất mỗi năm là 5% và tỷ lệ phần trăm chênh lệch giữa 2 khoản này sẽ là 4%. Đây chính là NIM mà ngân hàng nhận về được.

Bên cạnh đó, biên độ lãi ròng còn được tính dựa trên toàn bộ những tài sản mà ngân hàng hiện có. Ví dụ: Một ngân hàng thu được số tài sản là 1,2 triệu USD cùng 1 triệu USD là tiền gửi, khi đó lãi suất 1%/năm và họ sẽ cho vay ở mức vay khoản 900.000 USD theo lãi suất 5%.

Theo đó, tổng lãi suất mà ngân hàng thu được trong quá trình đầu tư trên là 45.000 USD, trong khi chi phí phải trả cho khách hàng chỉ 10.000 USD. Khi tính theo công thức trên thì NIM thu về sẽ là 2,92% và đây chính là con số tích cực đối với những ngân hàng bán lẻ.

Các thông tin về biên độ lãi ròng trong lịch sử tại những ngân hàng

Trước đây, với những vấn đề áp dụng hệ số NIM là gì trong hoạt động của ngân hàng, tổ chức tài chính, các hội đồng thi tổ chức tài chính liên bang đã phát động và tạo nên mạng lưới rộng lớn về những vấn đề lãi suất bình quân của các ngân hàng ở Mỹ.

Theo đó, trong lịch sử những con số này trong lịch sử có xu hướng giảm mạnh, trung bình đạt 3,8% vào những năm 1984. Đây được cho là thời kỳ suy thoái và thật trùng hợp là trùng với tỷ lệ NIM của những ngân hàng. Trong khi đó, những giai đoạn kinh tế khác đều chứng kiến được sự gia tăng và giảm xuống của những con số này.

Tóm lại, sự biến đổi và chuyển đổi chung tỷ lệ lãi ròng của những ngân hàng đã theo dõi những biến động của lãi suất ở quỹ liên bang trong lịch sử. Tiêu biểu nhất là sự khủng hoảng về vấn đề tài chính năm 2008 khi những ngân hàng ở Mỹ lúc bấy giờ hoạt động với tỷ lệ lãi ròng giảm mạnh và gần như bằng 0 trong giai đoạn năm 2008 - 2016.

Những điều cần lưu ý về biên độ lãi ròng ở các ngân hàng

Như một số phân tích ở trên, từ khi có cuộc khủng hoảng về nền kinh tế vào năm 2008 thì lãi suất ở hầu hết các ngân hàng đều duy trì ở mức 0. Việc giảm mạnh về lãi suất cho vay đã làm cho biên độ lãi suất của những ngành giảm sút trong hơn 1 thập kỹ.

Những điều này đều gây ảnh hưởng nghiêm trọng đến những chi phí ròng với các ngân hàng và cũng như các tổ chức tài chính. Hầu như các ngân hàng quy mô lớn đều chứng kiến sự gia tăng không ngừng những khoản chi phí luôn cao hơn những ngân hàng nhỏ.

Do đó cần lưu ý về những nguyên nhân và các vấn đề từ cuộc khủng hoảng đó. Từ đó, có những quyết định chính xác và đúng đắn nhất cho các hoạt động trong doanh nghiệp của mình.

Tổng kết

Bài viết trên là những chia sẻ về NIM là gì, chúng tôi đã chắc lọc nội dung một cách dễ hiểu nhất. Qua đó hy vọng cũng đã giúp bạn tính được hệ số NIM cũng như áp dụng chúng một cách hiệu quả và đúng đắn cho các hoạt động của ngân hàng, công ty mình nhé.