Thị trường sụt giảm mạnh, nên mua vào dòng cổ phiếu nào?

BÀI LIÊN QUAN

Nhà đầu tư liên tục rút vốn khiến thị trường chứng khoán ngày càng ảm đạmTriển vọng cổ phiếu chứng khoán trong và sau năm 2022 ra sao?Chứng khoán Trung Quốc một mình tăng mạnh bất chấp thị trường toàn cầu đang "rực lửa"Theo Dòng Vốn Kinh Doanh, để giải đáp thắc mắc này, bài nghiên cứu được thực hiện bằng cách phân tích diễn biến giá của một số nhóm cổ phiếu qua 2 đợt điều chỉnh mạnh gần đây nhất của thị trường chứng khoán Việt Nam trong quá khứ là giai đoạn tháng 1/2021 và tháng 7/2021. Bốn nhóm cổ phiếu được lựa chọn là nhóm cổ phiếu tăng trưởng, nhóm cổ phiếu giá trị, nhóm cổ phiếu cổ tức cao và nhóm cổ phiếu phòng thủ. Hi vọng với những kết quả của bài nghiên cứu này có thể phần nào giúp cho các nhà đầu tư có thể rút ra một số ý tưởng khi thị trường diễn ra những nhịp điều chỉnh mạnh.

Trước tiên hãy cùng điểm qua về tiêu chí lựa chọn cổ phiếu vào các nhóm cổ phiếu như trên:

Nhóm cổ phiếu tăng trưởng: là những công ty có nền tảng cơ bản tốt và có tốc độ tăng trưởng doanh thu, lợi nhuận trên 15% tại thời điểm nghiên cứu.

Nhóm cổ phiếu giá trị: là những công ty có nền tảng cơ bản tốt, mức định giá (P/E, P/B) hấp dẫn so với các cổ phiếu trong ngành và ROE hàng năm trên 10%.

Nhóm cổ phiếu phòng thủ: là những công ty có nền tảng cơ bản tốt, có ngành nghề ổn định, ít bị ảnh hưởng bởi tác động của chu kỳ kinh tế ( ví dụ các nhóm điện, nước...).

Nhóm cổ phiếu cổ tức cao: là những công ty có nền tảng cơ bản tốt và có tỷ suất cổ tức trên 7% tại thời điểm nghiên cứu (Tỷ suất cổ tức = giá trị cổ tức bằng tiền mặt 4 quý liền trước/giá cổ phiếu tại thời điểm nghiên cứu).

Đầu tiên, bài nghiên cứu đã thu thập diễn biến giá của khoảng từ 25-30 cổ phiếu có tính thanh khoản từ mức khá trở lên (trên 500 triệu/phiên), đáp ứng các tiêu chí trong các nhóm cổ phiếu trên. Tiếp đó, giá trung bình của cả một giai đoạn sụt giảm mạnh được tính toán để sử dụng (ví dụ: giai đoạn tháng 7/2021: giá trung bình được xác định trong cả quá trình giảm từ 2/7/2021-20/7/2021). Nguyên nhân lựa chọn như vậy là do việc xác định "đáy" và mua được cổ phiếu đúng đáy của thị trường là một việc rất khó đối với đại đa số các nhà đầu tư.

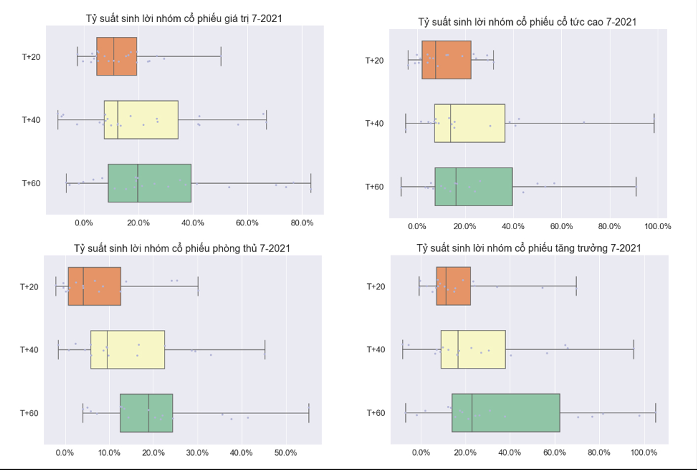

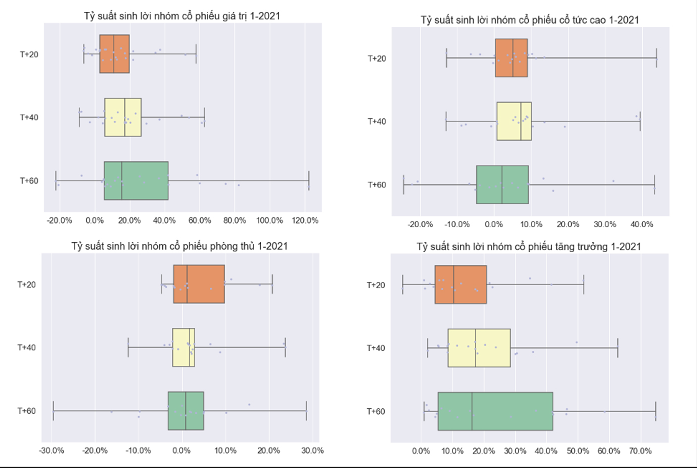

Sau đó, diễn biến giá cổ phiếu được nghiên cứu ở các khung thời gian là 20, 40, 60 phiên kể từ khi thị trường chung tạo đáy. Kết quả nhận được biểu diễn bằng chart plot-box (biểu đồ diễn tả 5 vị trí phân bố của dữ liệu từ trái sang phải, đó là: giá trị nhỏ nhất (min), tứ phân vị thứ nhất (Q1), trung vị (median), tứ phân vị thứ 3 (Q3) và giá trị lớn nhất (max)) như sau:

Trong giai đoạn tháng 7/2021:

Trong giai đoạn tháng 1/2021:

Từ đồ thị của 2 giai đoạn này có thể thấy:

Nhóm cổ phiếu tăng trưởng và nhóm cổ phiếu giá trị đều có tỷ suất sinh lời tốt hơn so với nhóm cổ phiếu phòng thủ và nhóm cổ phiếu cổ tức cao ở tất cả các khung thời gian nghiên cứu, đặc biệt trong giai đoạn tháng 1/2021, nhóm cổ phiếu giá trị và nhóm cổ phiếu tăng trưởng có mức sinh lời dao động khoảng 15% ở khung thời gian T+60 trong khi nhóm cổ phiếu cổ tức cao và nhóm phòng thủ có mức biến động tỷ suất sinh lời từ 0-5% (lưu ý: đường kẻ ngang ở giữa các đồ thị hình hộp thể hiện trung vị của các mức biến động tỷ suất sinh lời).

Khung thời gian nắm giữ dài thường cho tỷ suất sinh lời tốt hơn (Tỷ suất sinh lời ở các khung thời gian T+40, T+60 tốt hơn tỷ suất sinh lời ở khung thời gian T+20). Sở dĩ như vậy bởi vì đây là những cổ phiếu có nền tảng cơ bản tốt không mang nhiều tính đầu cơ, vì thế việc nắm giữ cổ phiếu trong thời gian dài hơn thường đem lại tỷ suất sinh lời tốt hơn.

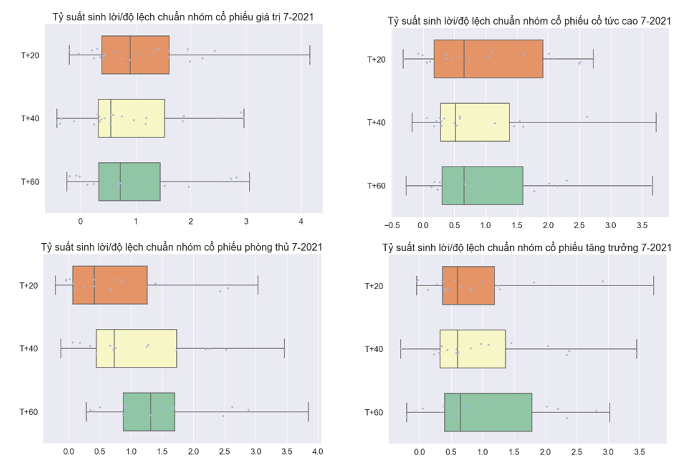

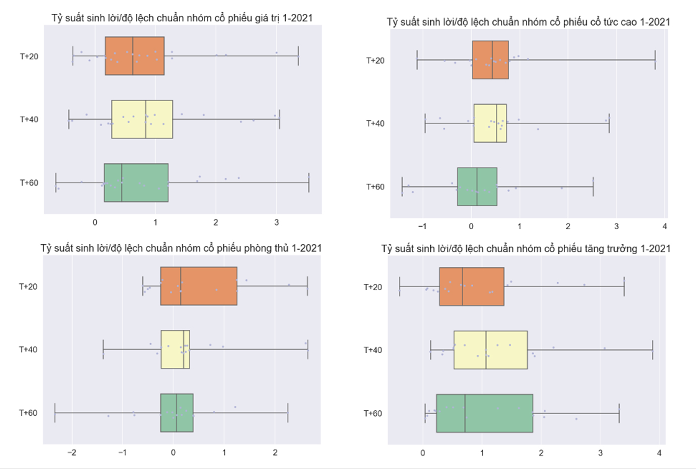

Tuy nhiên, một câu hỏi đặt ra là việc đánh giá này mới đơn thuần chỉ xét trên khía cạnh tỷ suất sinh lời mà chưa xét đến khía cạnh rủi ro. Do vậy, bài nghiên cứu này tiếp tục sử dụng thêm yếu tố độ lệch chuẩn tỷ suất sinh lời của mỗi nhóm cổ phiếu trên để đại diện cho yếu tố rủi ro, sau đó sử dụng chỉ số tỷ suất sinh lời/độ lệch chuẩn của từng nhóm cổ phiếu để xem xét tương quan giữa tỷ suất sinh lời và rủi ro.

Hệ số này càng cao thì càng tích cực, thể hiện ở cùng một đơn vị rủi ro thì tỷ suất sinh lời sẽ tốt hơn ở những nhóm cổ phiếu có tỷ lệ hệ số sinh lời/độ lệch chuẩn cao. Kết quả nhận được như sau:

Giai đoạn tháng 7/2021:

Giai đoạn tháng 1/2021:

Nếu xét trên khía cạnh tương quan giữa tỷ suất sinh lời và rủi ro thì không có sự khác nhau nhiều ở chỉ số này ở các nhóm cổ phiếu (dao động từ 0-0.5) ngoại trừ trường hợp của nhóm cổ phiếu phòng thủ trong giai đoạn tháng 1/2021 ở khung thời gian T+60 (ở mức~1.3x). Điều này có thể thấy nếu xét trên khía cạnh rủi ro, không có sự khác biệt nhiều giữa các nhóm cổ phiếu này khi thị trường chung điều chỉnh.