Tại sao P/E thấp không phải là điểm hấp dẫn của cổ phiếu Hòa Phát?

BÀI LIÊN QUAN

Tham vọng tỷ đô của Hoà Phát trong mảng điện máy khi bị Panasonic và Casper vượt doanh thu gấp nhiều lầnSau gần 30 tháng, nhà đầu tư lại được giao dịch "cổ phiếu quốc dân" Hòa Phát (HPG) với giá 1xNguyên nhân nào khiến Chủ tịch Trần Đình Long khẳng định Hòa phát là đơn vị chịu thiệt cuối cùng khi ngành thép đi xuống?Được biết, chỉ số P/E (viết tắt của Price to Earning ratio) là chỉ số đánh giá mối quan hệ giữa giá thị trường của cổ phiếu (Price) và thu nhập trên một cổ phiếu (EPS).

Trong đó, công thức tính P/E là: P/E = Giá thị trường của cổ phiếu (Price)/Thu nhập trên một cổ phiếu (EPS).

Với, Thu nhập trên một cổ phiếu (EPS) là phần lợi nhuận mà doanh nghiệp phân bổ cho mỗi cổ phiếu đang lưu hành trên thị trường, nó thể hiện khả năng tạo ra lợi nhuận của doanh nghiệp. EPS = (Lợi nhuận sau thuế – Cổ tức ưu đãi) / Số lượng cổ phiếu thường đang lưu hành

Theo đó, chỉ số P/E thể hiện mức giá mà bạn sẵn sàng bỏ ra cho một đồng lợi nhuận thu được từ cổ phiếu. Nói cách khác, nhà đầu tư sẵn sàng trả giá bao nhiêu cho cổ phiếu doanh một doanh nghiệp dựa trên lợi nhuận của doanh nghiệp đó.

Ngoài ra, chỉ số P/E còn cho biết với mức sinh lời hiện tại của doanh nghiệp thì nhà đầu tư phải mất bao lâu để hoàn vốn.

Thông thường, P/E của một cổ phiếu càng thấp chứng tỏ thời gian hoàn vốn của nhà đầu tư càng ngắn cũng như giá trị thị trường càng tốt (so với khả năng sinh lời của doanh nghiệp). Và khi giá trị thị trường cổ phiếu tăng kéo theo P/E tăng, cổ phiếu sẽ trở nên "đắt đỏ" và ít hấp dẫn nhà đầu tư hơn.

Về lý thuyết cơ bản là vậy, nhưng có những trường hợp lại ngược lại. Chẳng hạn như nhóm cổ phiếu chu kỳ, P/E càng thấp càng khiến nhà đầu tư "nguội lạnh". Lý giải về điều này, trước hết cần hiểu thế nào là cổ phiếu chu kỳ.

Cổ phiếu chu kỳ (Cyclical stock) là cổ phiếu mà giá của nó bị ảnh hưởng bởi các yếu tố vĩ mô. Loại cổ phiếu này tuân theo 4 chu kỳ kinh tế gồm: mở rộng, hưng thịnh, suy thoái và phục hồi. Cổ phiếu này thường thuộc về các công ty bán các sản phẩm có nhu cầu thay đổi thường xuyên. Chúng thường được mua nhiều khi kinh tế tăng trưởng nhưng lại ít được tiêu thụ khi nền kinh tế suy thoái. Ngoài ra, các yếu tố khách quan như dịch bệnh, chiến tranh... ảnh hưởng đến nguồn cung cũng làm trầm trọng hơn dao động giá của những mặt hàng này.

Trong thời gian này, đại diện của cổ phiếu chu kỳ thường được nhắc đến đó là "cổ phiếu quốc dân" một thời HPG - Cổ phiếu của Tập đoàn Hòa Phát, ông vua thép trong ngành Vật liệu xây dựng.

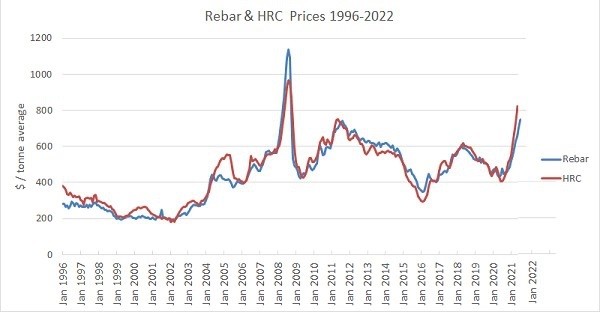

Thép cũng giống như những ngành hàng khác trong lĩnh vực vật liệu xây dựng có tính chu kỳ rõ rệt thể hiện ở việc biên giao động giá lớn, có đỉnh, đáy.

Theo biểu đồ trên, giá thép dao động lên xuống có tính chu kỳ, tức là cứ khoảng vài năm một lần nó sẽ dịch chuyển từ đỉnh sang đáy, rồi từ đáy lại lên đỉnh. Trong đó, các đỉnh nổi bật nhất xảy ra vào các tháng 8/2011, 4/2018 và tháng 9/2021, cùng với đáy giá xảy ra vào tháng 5/2009, tháng 2/2016 và tháng 6/2020.

Ngoài ra, biểu đồ trên cũng cho thấy, tình chu kỳ dao động của giá thép trong 25 năm qua ước lượng tần số khoảng từ 3-4 năm. Theo các chuyên gia, đáy giá tiếp theo sẽ xảy ra vào giữa năm 2023 và dự kiến đỉnh giá tiếp theo vào khoảng quý 3 hoặc quý 4/2025.

Theo quan điểm của MCI (Metals Consulting International Limited) hồi tháng 1/2022, giá thép quốc tế dường như đang giảm từ mức cao nhất tháng 9/2021. Đáng chú ý, MCI nhận định rằng giá thép sẽ giảm dần trong năm 2022 xuống đáy vào giữa năm 2023.

Còn theo đánh giá của Fitch, giá thép thế giới được dự báo sẽ thoái trào vào năm 2022 khi đà tăng giá toàn cầu kết thúc. Cụ thể, giá thép thế giới năm 2021 từ mức ~ 920 USD/tấn sẽ giảm xuống còn ~750 USD/tấn vào năm 2022.

Vì sao P/E của cổ phiếu chu kỳ thấp lại không hấp dẫn nhà đầu tư?

Trong cuốn sách Đánh bại Phố Wall của Peter Lynch cho rằng: “Với hầu hết các cổ phiếu, tỷ lệ P/E thấp được coi là một điều tốt lành, nhưng với các cổ phiếu chu kỳ thì điều này lại ngược lại. Chỉ số P/E thấp của các công ty chu kỳ là dấu hiệu cho thấy công ty đang ở vào khúc cuối của giai đoạn thịnh vượng”.

Đơn giản bởi P/E giảm cho thấy dấu hiệu ngành kinh doanh của doanh nghiệp đã đi đến chu kỳ giảm, lúc này, một doanh nghiệp dù làm ăn tốt đến mấy cũng không thể đứng ngoài vòng xoáy.

Điều này cũng đã được tỷ phú Trần Đình Long dự báo từ quý II/2022: "Chúng ta chỉ là tế bào trong nền kinh tế, mọi người đợi kết quả kinh doanh quý 2, quý 3 và quý 4, tôi nghĩ kế hoạch kinh doanh năm nay sẽ khó. Mọi người sẽ thấy kết quả kinh doanh thê thảm như thế nào vì ngành thép không thuận lợi. Tất nhiên trong bất kỳ điều kiện hoàn cảnh nào Hoà Phát sẽ cố gắng làm tốt nhất. Trong bất cứ khó khăn nào thì Hoà Phát cũng phải là công ty tốt nhất trong ngành thép, nhưng đề nghị cổ đông rất thông cảm. Trong nền kinh tế chung này, mình không thể khác được".

Theo đó, từ mức giá 43.100 đồng/cổ phiếu, cổ phiếu HPG đã giảm xuống mức thấp nhất trong vòng 1 năm trở lại đây về mức 17.600 đồng/cổ phiếu, tương đương với mức giảm là 59% bất chấp hệ số sinh lời hay hoạt động kinh doanh của công ty vẫn tốt. Hệ số P/E ở khoảng 3.41.

Không riêng Hòa Phát, cổ phiếu của những doanh nghiệp thép khác cũng đều gặp tình trạng tương tự. Đơn cử như P/E của Thép Nam Kim (NKG) hiện cũng chỉ khoảng 2.25.

Hay như mức P/E của Thép Tiến Lên (TLH) đang ở 3 lần, SMC P/E ở mức 3.3 lần.

Tổng công ty thép Việt Nam (mã: TVN) và Tisco (mã: TIS) có P/E đặc biệt cao hơn so với mặt bằng các doanh nghiệp hiện nay. Tuy nhiên, hai doanh nghiệp này thuộc sở hữu nhà nước và Tisco đang vướng dự án 8.000 tỷ "đắp chiếu dài hạn", do đó mức P/E không phản ánh tình hình chung của toàn ngành.