Tại sao lãi suất vay mua bất động sản tăng chóng mặt?

BÀI LIÊN QUAN

Các nhà băng đồng loạt giảm mạnh lãi suất huy động Các ngân hàng giảm lãi suất: Chưa phải là giải pháp căn cơ để phục hồi thị trường BĐSTín hiệu về giảm lãi suất sẽ giúp thị trường bất động sản sớm kích hoạt lại thanh khoản?Rất khó giảm lãi suất vay mua bất động sản

Trong thời gian gần đây, lãi suất cho vay mua nhà ở các ngân hàng thương mại liên tục “nhảy mua”, bất chấp tình hình lãi suất huy động đang có dấu hiệu hạ nhiệt. Cá biệt, có ngân hàng đã công bố mức lãi suất cho vay mua nhà cá nhân lên mức 17,5%/năm%/năm, khiến nhiều người đang có ý định vay tiền mua nhà phải ngán ngẩm.

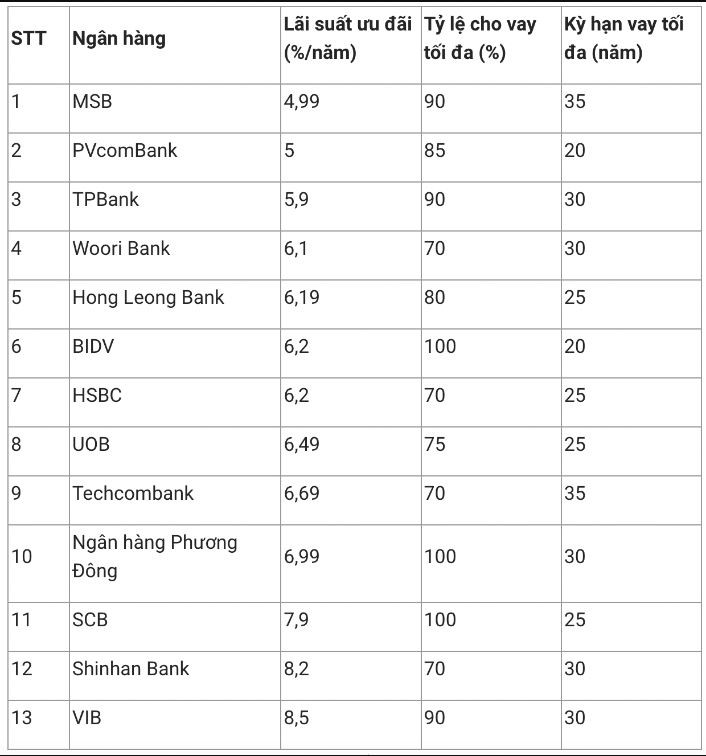

Theo khảo sát thực tế tại 12 ngân hàng thương mại, lãi suất vay mua nhà trong tháng 2/2023 đang dao động ở mức 4,9 – 11,7%/năm. Trong đó, top 3 ngân hàng thương mại có mức lãi suất vay mua nhà thấp nhất là MSB, PVcomBank và TPBank. Cụ thể, mức lãi suất vay mua nhà ở 3 ngân hàng này lần lượt là: MSB (4,99%/năm), PVcomBank (5%/năm), TPBank (5,9%/năm).

Có thể thấy, cho đến thời điểm hiện nay, đa số các ngân hàng thương mại đều đang duy trì lãi suất cho vay mua nhà ở mức cũ, ít có sự điều chỉnh giảm lãi suất. Đáng chú ý hơn, mức lãi suất cho vay mua nhà hiện nay của các ngân hàng là mức lãi suất ưu đãi trong 3-6 tháng. Sau khi hết khoảng thời gian ưu đãi này, người vay tiền sẽ phải chịu lãi suất theo mức lãi suất thả nổi trên thị trường hoặc quy định riêng của mỗi ngân hàng.

Nếu so với thời điểm cách đây 1-2 năm, lãi suất vay mua nhà ở các nhà băng hiện nay đã tăng lên 4-5%/năm, thậm chí có nhà băng đã đẩy lên mức 16-17%, cao gấp 2-2,5 lần. Điều này có thể xem là một nghịch lý trong bối cảnh tình hình lạm phát ở Việt Nam đang ở mức ổn định.

Theo chia sẻ của một nhân viên cho vay tín dụng, hiện nay, chính sách của nhiều ngân hàng là tăng lãi suất cho vay mua bất động sản để hạn chế dòng tiền đổ vào lĩnh vực này. Cho nên, hồ sơ các khoản vay vốn liên quan đến bất động sản sẽ rất khó khăn vì bị phê duyệt kỹ hơn.

Chia sẻ về việc tăng lãi suất vay mua bất động sản, lãnh đạo một nhà băng cho biết, họ đang bị rơi vào thế khó, nếu không tăng lãi suất cho vay thì rất dễ bị mất thanh khoản. Ở thời điểm hiện nay, dù đã bước qua gần hết quý đầu tiên của năm 2023, hạn mức tín dụng cho vay bất động sản vẫn hạn chế cho dù nhu cầu vốn từ thị trường vẫn đang tăng rất cao. Chỉ sau Tết Nguyên Đán 2023, rất nhiều người đã gửi hồ sơ xin vay vốn mua nhà về ngân hàng. Trong bối cảnh nhu cầu vay đang tăng cao, room tín dụng hạn chế thì lãi suất cho vay rất khó giảm.

Chuyên gia kinh tế - tài chính Đào Xuân Sơn cho cho biết, dù tình hình lạm phát ở Việt Nam đang kiểm soát ổn định nhưng để đảm bảo cho một nền kinh tế ổn định về lạm phát thì lãi suất tiền gửi và cả lãi suất cho vay tại các ngân hàng phải tăng (vào các thời điểm thích hợp) để bù đắp lại sự trượt giá của đồng tiền.

Nếu xét trên phạm vi toàn cầu, Việt Nam đang đối mặt với trên dưới 200 cuộc tấn công về việc tăng lãi suất và chống lạm phát ở các nước. Ví dụ như thời điểm khoảng tháng 9, 10/2022, chỉ số CPI của Việt Nam đã tăng lên khoảng 0,4-0,6% do chịu ảnh hưởng bởi tình hình lạm phát ở một số nước trên thế giới. Khi tình hình lạm phát ở các nước trên thế giới đang diễn biến căng thẳng, Việt Nam buộc phải tăng lãi suất để duy trì, thu hút dòng vốn đầu tư nước ngoài, tránh làm mất giá đồng nội tệ với các đồng ngoại tệ.

Bao giờ lãi suất vay mua bất động sản sẽ hạ nhiệt?

Giới chuyên gia cho rằng, với mức lãi suất cho vay như hiện nay thì không chỉ người vay mua nhà, mà cả doanh nghiệp cũng vô cùng khó khăn. Cho nên, các cơ quan quản lý cần phải vào cuộc để hạ nhiệt để thỏa lòng mong mỏi, chờ đợi của nhiều người dân và các doanh nghiệp.

Mới đây, Bộ Xây dựng vừa có báo cáo kiến nghị Chính phủ nhấn mạnh việc lãi suất cho vay giai đoạn cuối năm 2022 tăng, gây khó khăn cho nhiều doanh nghiệp bất động sản. Ngay cả khi có tài sản đảm bảo, các doanh nghiệp địa ốc vẫn không thể vay được vốn để phát triển dự án vì hết hạn mức tín dụng. Cho nên, Bộ Xây dựng đã kiến nghị Chính phủ sớm giảm lãi suất cho vay, hỗ trợ thị trường bất động sản.

Bên cạnh đó, kể từ ngày 13/2, các ngân hàng đang bắt tay nhau giảm lãi suất tiết kiệm, tạo dư địa để giảm lãi suất cho vay. Hiện tại, một số nhà băng đã điều chỉnh biểu đồ lãi suất ở mức 8,7%/năm. Đây là những thông tin tích cực, khiến nhiều người dân, doanh nghiệp đang có ý định vay vốn ngân hàng mua, phát triển bất động sản.

Chuyên gia kinh tế - tài chính Đào Xuân Sơn cho biết, Chính phủ sẽ không để lãi suất tiếp tục tăng cao và duy trì trong một thời gian dài. Bởi lẽ, việc tăng lãi suất sẽ làm tăng mặt bằng giá của xã hội, tức làm tăng lạm phát chi phí đẩy. Bên cạnh đó, việc duy trì mức lãi suất cao trong một thời gian dài sẽ đưa đến các hệ lụy là đầu tư xã hội bị hạn chế, gia tăng đình trệ, suy thoái có khả năng xuất hiện dẫn đến tình trạng thất nghiệp và phá sản, gây áp lực lạm phát trong tương lai bởi gánh nặng nợ lãi huy động cho ngân hàng và ngân sách nhà nước. Cho nên chắc chắn trong thời gian tới, Chính phủ và Ngân hàng Nhà nước sẽ có cách điều hành linh hoạt để tránh ảnh hưởng cho nền kinh tế.

Đồng quan điểm, chuyên gia kinh tế Đinh Thế Hiển, các nhà băng lớn chỉ huy động tiền gửi ở mức tối đa 7,5%/năm nhưng vẫn duy trì được nguồn vốn cao, trong khi các ngân hàng thương mại khác lại đẩy lãi suất huy động lên cao. Điều đó cho thấy nhưng ngân hàng có thương hiệu, quản trị rủi ro tốt thì vẫn đảm bảo về thanh khoản. Cho nên, họ vẫn có dư địa để cho vay với lãi suất thấp hơn các ngân hàng đang gặp khó về thanh khoản.

Ông Hiển dự báo, Ngân hàng Nhà nước sẽ sớm vào cuộc để tìm cách hỗ trợ cho các ngân hàng mất thanh khoản để kéo mặt bằng lãi suất đi xuống. Chậm nhất đến quý 2/2023 thì mặt bằng lãi suất sẽ giảm xuống khi nguồn cung tiền dần gia tăng và ổn định hơn.