Lãi suất có thể hạ nhiệt trong 2023?

BÀI LIÊN QUAN

Năm 2023, kỳ vọng mặt bằng lãi suất sớm hạ nhiệt TS Đinh Thế Hiển: Năm 2023, lãi suất sẽ hạ nhiệt trong quý 1 và trở về ổn định vào cuối quý 2HoREA đề xuất hỗ trợ 2% lãi suất cho người mua nhà dưới 2 tỷCuối năm 2022, lãi suất giảm dần

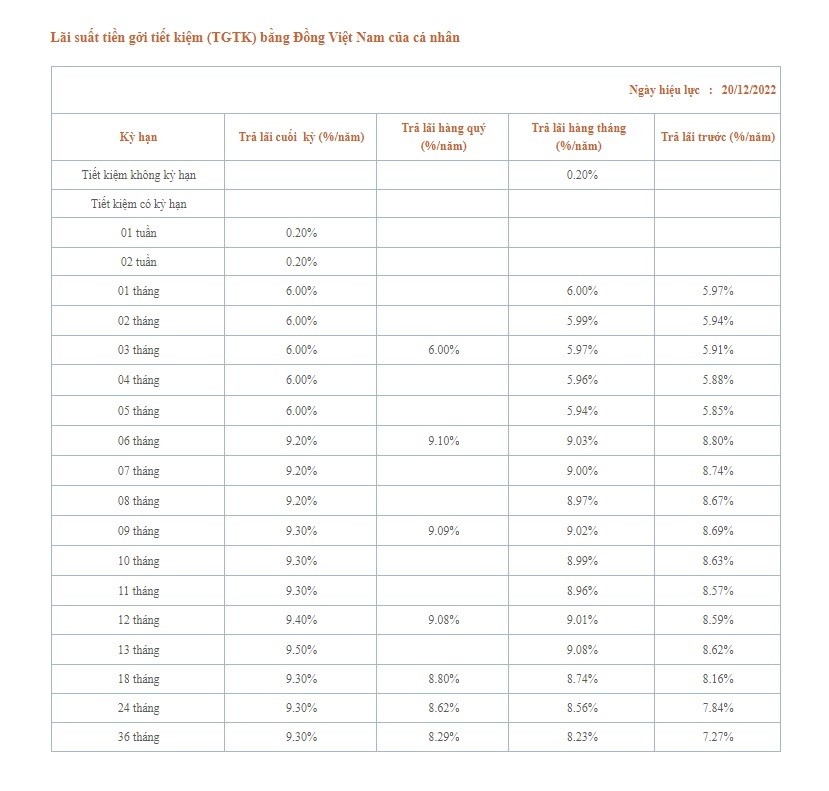

Theo baodautu.vn, trong những tháng cuối năm 2022, mặt bằng lãi suất ngân hàng liên tục tăng cao, hàng loạt kỷ lục lãi suất liên tục bị xô đổ. Tuy nhiên, kể từ ngày 15/12/2022, lãi suất tiền gửi đã chững lại. Nhiều ngân hàng thương mại đã điều chỉnh biểu niêm yết lãi suất huy động theo hướng đi xuống. Biểu lãi suất cao nhất của các ngân hàng hiện xuống dưới mức 9,5%/năm.

Thậm chí, so với mức lãi suất trước đó, một số ngân hàng đã công bố mức lãi suất hiện nay đã thấp hơn nhiều.

Tại Ngân hàng TMCP Hàng hải Việt Nam (MSB) công bố biểu lãi suất mới, mức gửi tiết kiệm cao nhất khách hàng được nhận lên tới 9,2%/năm đối với kỳ hạn gửi 36 tháng.

Tại Ngân hàng TMCP Sài Gòn Công Thương (Saigonbank) đã giảm mức lãi suất cao nhất từ 10,5% xuống 9,5%/năm. Theo đó, ở kỳ hạn gửi 13 tháng mức lãi suất cao nhất của nhà băng này là 9,5%/năm; kỳ hạn gửi từ 6 - 12 tháng mức lãi suất từ 9,2 - 9,4%/năm.

Tại ngân hàng BaovietBank lãi suất tiết kiệm kỳ hạn 1 - 3 tháng sau khi điều chỉnh giảm còn 5,65%/năm và 5,9%/năm; kỳ hạn 6 tháng còn 8,8%/năm; kỳ hạn 12 tháng còn 9,4%/năm. Trong khi trước đó, lãi suất huy động cao nhất của ngân hàng này lên tới 10,3% đối với kỳ hạn gửi 15 tháng.

Tại ngân hàng DongABank, kỳ hạn 9 tháng mức lãi suất giảm từ 9,45% xuống còn 9,35%/năm. Kỳ hạn 12 tháng giảm từ 9,65% xuống 9,5%/năm. Kỳ hạn từ 13 tháng trở lên, mức lãi suất giảm từ 9,85% xuống 9,5/năm.

Sau lời kêu gọi của Hiệp hội Ngân hàng Việt Nam (VNBA) về việc thống nhất áp dụng mức lãi suất huy động tại các kỳ hạn tối đa 9,5%/năm, đã bao gồm các khoản khuyến mại cộng lãi suất nhằm ổn định mặt bằng lãi suất huy động, đảm bảo an toàn thanh khoản hệ thống ngân hàng, đặc biệt trong những tháng cuối năm, mức lãi suất huy động đã giảm nhanh chóng.

Trên thị trường liên ngân hàng, lãi suất cho vay qua đêm liên tục giảm mạnh. Ghi nhận ngày 29/12/2022, lãi suất cho vay qua đêm chỉ còn 2,81%/năm.

Cuộc đua lãi suất huy động giữa các ngân hàng diễn ra khá căng thẳng, điều này khiến mặt bằng lãi suất tăng vọt. Có ngân hàng đã đẩy mức lãi suất cho vay lên tới 16 - 17%/năm, chưa kể chi phí mua bảo hiểm. Khách hàng vay là doanh nghiệp, cá nhân rơi vào tình thế khó khăn, tiềm ẩn nguy cơ nợ xấu gia tăng cao.

Các chuyên gia cho rằng bối cảnh thanh khoản của hệ thống ngân hàng đã được cải thiện và bớt căng thẳng hơn trước, cuộc đua lãi suất đã đến lúc dừng lại. Theo dự báo của TS. Phạm Chí Quang, Vụ trưởng Vụ Chính sách tiền tệ (Ngân hàng Nhà nước), dự báo năm 2023 kinh tế toàn cầu có khả năng đi vào suy thoái lớn, Đồng thời, Cục Dự trữ Liên bang Mỹ (Fed) vẫn tiếp tục xu hướng tăng lãi suất trong năm 2023 và duy trì lãi suất ở mức cao cho đến năm 2024.

"Dù mức độ và tác động do Fed tăng lãi suất sẽ không còn dữ dội, nhanh, mạnh như năm 2022 nhưng mức độ tác động đến nền kinh tế còn dai dẳng trong năm 2023. Ngoài ra, trong nước, lạm phát lõi có dấu hiệu đáng quan ngại, mức tăng liên tục, mạnh khiến điều hành chính sách tiền tệ đối với 2023 không thể chủ quan", TS. Quang nhận định.

Giảm lãi suất là trọng tâm chính sách tiền tệ

Về chính sách điều hành năm 2023, TS. Cấn Văn Lực, Thành viên Hội đồng Tư vấn - Chính sách Tiền tệ Quốc gia cho rằng, với khả năng Fed tiếp tục tăng lãi suất thì áp lực lãi suất và tỷ giá trong nước vẫn còn khá lớn. Dư địa điều hành chính sách tiền tệ giảm dần do các công cụ đã được Ngân hàng Nhà nước sử dụng gần hết, đặc biệt lãi suất điều hành đã tăng lên 2 lần với mức độ lớn.

Thanh khoản ngân hàng cũng không còn dồi dào, hệ số an toàn vốn (CAR) mỏng và nợ xấu có nguy cơ tăng cũng là những thách thức lớn trong điều hành chính sách tiền tệ năm nay.

Còn theo các chuyên gia của Công ty Chứng khoán ACB (ACBS), lãi suất liên ngân hàng có thể tăng thêm 0,5 - 1 điểm % trong nửa đầu năm 2023 khi Fed dự kiến sẽ tiếp tục tăng lãi suất. Đơn vị này kỳ vọng lãi suất điều hành của Việt Nam có thể thêm 1 - 2 điểm % vào năm 2023.

Công ty Chứng khoán VNDirect cho biết, áp lực đối với mặt bằng lãi suất trong nước và tỷ giá hối đoái sẽ kéo dài cho đến quý II/2023. Sau đó, những áp lực này có thể giảm bớt đáng kể ngay sau khi Fed điều chỉnh chính sách tiền tệ sang hướng tập trung hơn. Do đó, VNDirect cho rằng, Ngân hàng Nhà nước có khả năng sẽ giữ nguyên lãi suất điều hành trong năm này.

Kinh tế Việt Nam giảm khó khăn từ quý II/2023 và có sự tăng trưởng tích cực từ quý III/2023 trở đi với hiệu ứng đầu tư công và ổn định tài chính tiền tệ, đây là những nhận định của chuyên gia kinh tế TS. Đinh Thế Hiển. Theo đó, lãi suất sẽ hạ nhiệt trong quý i/2023 và trở về ổn định vào cuối quý II/2023. Các doanh nghiệp sản xuất kinh doanh sẽ có nguồn tín dụng tăng dần với lãi suất tốt từ quý II/2023 trở đi.

TS. Lê Xuân Nghĩa lại cho rằng, áp lực lạm phát, tỷ giá toàn cầu trong năm 2023 sẽ giả. Bởi hai nền kinh tế lớn nhất thế giới là Mỹ và Trung Quốc có dấu hiệu phục hồi mạnh mẽ hơn so với dự báo trước đó. Nhưng thách thức lớn nhất với nền kinh tế nước ta lại đến từ các yếu tố nội tại.

Trong đó, thách thức lớn nhất năm 2023 chính là vấn đề lãi suất. Dù Ngân hàng Nhà nước cho rằng, mặt bằng lãi suất ở Việt Nam vẫn thấp hơn so với các nước trong khu vực, tuy nhiên TS. Lê Xuân Nghĩa cho rằng, lãi suất thực ở Việt Nam hiện nay đang quá cao.

Lãi suất tiền gửi trung bình kỳ hạn 1 năm hiện nay ở mức 9,4%, nếu trừ đi lạm phát bình quân (3,15%) thì đang ở thực dương 6,25%. Trong khi đó, lãi suất cho vay 1 năm hiện nay trung bình là 12,5%. trừ đi lạm phát thì đang ở mức hơn 9,3%, còn nếu cộng với biên độ biến động tỷ giá USD 3,81% thì đang dương 13%. Với mức lãi suất thực cho vay hơn 13% như vậy, theo TS. Lê Xuân Nghĩa mức lãi suất này đang cao nhất nhì thế giới, khiến doanh nghiệp nội địa sẽ đuối sức, khó khăn khi cạnh tranh với doanh nghiệp nước ngoài, đang không phải chịu lãi suất cao của hệ thống ngân hàng Việt Nam.

Do đó, trọng tâm chính sách của Ngân hàng Nhà nước và Chính phủ năm 2023 cần phải đi theo hướng giảm lãi suất để hỗ trợ nền kinh tế. Nhưng muốn giảm lãi suất thì cung tiền phải tăng lên.

Về vấn đề lãi suất và cung tiền, TS. Phạm Chí Quang cho rằng: "Việc giảm lãi suất trong năm 2023 là nỗ lực rất lớn, Ngân hàng Nhà nước sẽ nỗ lực duy trì ổn định mặt bằng lãi suất thị trường, tiết giảm chi phí để có điều kiện, năng lực tài chính giảm cho các đối tượng khách hàng mục tiêu, phù hợp với khẩu vị kinh doanh của các ngân hàng thương mại trong thời gian tới".

Bên cạnh đó, trong thời gian qua Việt Nam liên tục nhận được nhiều cảnh báo từ các Tổ chức quốc tế như IMF, World Bank về mức độ rủi ro an toàn hoạt động ngân hàng do tỷ lệ đòn bẩy tài chính quốc gia (tổng dư nợ tín dụng trong GDP) của nước ta đang ở nhóm cao nhất trong các nước có thu nhập trung bình thấp, đang ở mức 124%. Tốc độ tăng trưởng tín dụng trên 12%/năm thời gian tới sẽ còn gia tăng.

Trong bối cảnh năng lực tài chính của Việt Nam chưa đáp ứng được chuẩn mực quốc tế (nhiều ngân hàng chưa đáp ứng đầy đủ quy định về Basel II mà vẫn còn trong lộ trình triển khai) thì tỷ lệ đòn bẩy này tăng dẫn tới nhiều rủi ro.

“Xu hướng lãi suất quốc tế còn tăng, Việt Nam khó đi ngược dòng chảy chung của thế giới. Việc giảm lãi suất thời gian tới là nỗ lực lớn để duy trì ổn định mặt bằng lãi suất thị trường… Đây là một trong những nhiệm vụ quan trọng xuyên suốt của ngành ngân hàng”, TS. Phạm Chí Quang nhận định.