Chuyên gia nói gì khi giới đầu tư lo ngại trước lời đồn Credit Suisse sụp đổ?

Theo Nhịp sống thị trường, các nhà phân tích và giới đầu tư đã đề nghị ngân hàng Thụy Sĩ đẩy mạnh quá trình tiết kiệm chi phí cũng như tìm nguồn vốn đầu tư mới nhằm giúp thị trường ổn định trở lại. Tại châu Âu, ngân hàng Thụy Sĩ là một trong những ngân hàng có dòng vốn mạnh nhất. Tuy nhiên, có thể vẫn cần gọi vốn hàng tỷ USD từ việc phát hành cổ phiếu mới để tài trợ cho kế hoạch tái cơ cấu và chi phí pháp lý tăng cao.

Mảng kinh doanh cốt lõi của Credit Suisse là ngân hàng đầu tư cũng gặp phải những trở ngại lớn kể từ khi đại dịch bùng phát, vì triển khai ít vòng gọi vốn doanh nghiệp cũng như thương vụ giao dịch.

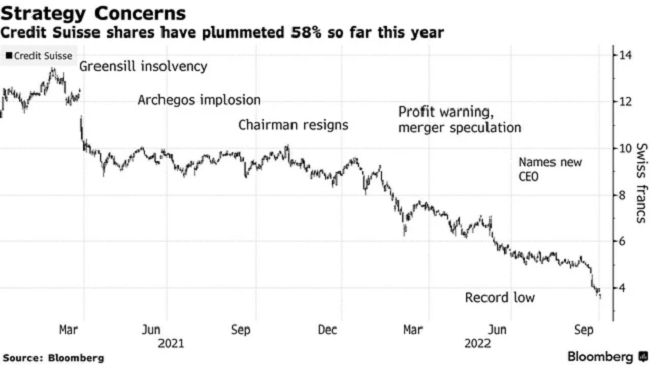

Giá trị vốn hóa thị trường rơi tự do

Nhà băng Thuỵ Sĩ được giới tài chính thế giới chú ý và trên diễn đàn Reddit hay Twitter đều bàn luận sôi nổi về nhà băng này vào cuối tuần qua. Theo suy đoán của nhiều người, ngân hàng này đứng trước nguy cơ phá sản. Sau đó, Credit Suisse đã lập tức trấn an khách hàng và nhà đầu tư rằng công ty vẫn đang hoạt động tốt và đang triển khai mảng bán tài sản trong kế hoạch mới.

Ở phiên 3/10, cổ phiếu Credit Suisse đã giảm tới 11%, tuy nhiên đã hồi phục vào cuối ngày và giảm chưa đến 1% khi kết thúc phiên giao dịch. Thế nhưng, trong năm nay, cổ phiếu ngân hàng này đã giảm mạnh và vốn hóa 10,6 tỷ USD đã thấp hơn 1 nửa so với hồi tháng 2. Ở một mặt khác, một trong những trái phiếu rủi ro nhất của Credit Suisse có thể chứng kiến giá trị bị hủy bỏ hoặc chuyển sang cổ phiếu nếu ngân hàng rơi vào khó khăn. Giá trị này đã giảm từ 86 cent vào thứ 6 còn 77 cent.

Chi phí bảo hiểm phá sản của Credit Suisse cho các khoản nợ - CDS kỳ hạn 5 năm ngày 3/10 đã tăng lên mức cao nhất trong nhiều năm qua. S&P Global Market Intelligence cho biết giới đầu tư phải trả 335 euro/10.000 euro tài sản đã mua, hôm thứ 6 là 250 USD. Hợp đồng bảo hiểm tín dụng 1 năm có giá lên tới 483 euro, chỉ ra rằng nhà đầu tư dự đoán nguy cơ vỡ nợ sớm hơn.

“Thanh khoản của Credit Suisse khá tốt và tình hình dòng vốn cũng mạnh. Áp lực tăng vốn chính là điều duy nhất gây nên sự xáo trộn trong một ngày của cuối tuần”, theo trưởng bộ phận tài chính tín dụng của công ty quản lý đầu tư Federated Hermes, Filippo Alloatti.

Ông nhận định rằng dường như giới đầu tư trên các trang mạng xã hội đang nỗ lực phóng đại lên một đợt rút tiền hàng loạt và ngân hàng Credit Suisse có thể sẽ cần triển khai một thương vụ trong vài ngày tới hoặc trong tuần này.

Credit Suisse gặp vấn đề vào đúng lúc nhiều khó khăn đang bủa vây thị trường tài chính. BOE đã phải can thiệp vào thị trường để cứu những quỹ hưu trí lớn nhất nước này vì lợi suất trái phiếu chính phủ Anh tăng vọt. Kết quả đã làm dấy lên mối lo ngại về những rủi ro tiềm tàng bên trong hệ thống.

Credit Suisse vào tháng 7 đã nói rằng họ sẽ cơ cấu lại ngân hàng đầu tư và thực hiện cắt giảm một số bộ phận kinh doanh để bộ máy gọn gàng, rủi ro ít hơn sau khi quỹ Archegos sụp đổ gây tổn thất tới 5,1 tỷ USD. Tại Thụy Sĩ, nhà cho vay này có một chi nhanh phục vụ toàn bộ các tệp khách hàng và cạnh tranh trên toàn cầu về lĩnh vực quản lý tài sản, và ngân hàng đầu tư cho người giàu.

Thổi bùng phản ứng của thị trường

“Credit Suisse phải thừa nhận những thách thức liên quan đến vốn. Họ cần có kế hoạch kinh doanh hiệu quả, cùng với kế hoạch tái cơ cấu để trấn an thị trường. Dường như phản ứng của thị trường đã bị thổi bùng lên trong thời gian vừa qua”, theo nhận định của Thomas Hallett - nhà phân tích ngành ngân hàng tại Stifel Financial Corp.

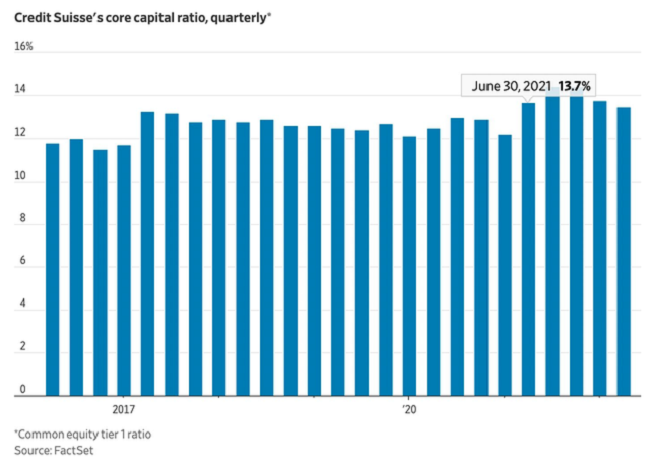

Tỷ lệ vốn chủ sở hữu của Credit Suisse tính đến cuối tháng 6 là 13,5%. Tuy nhiên, từ việc cổ phiếu lao dốc, việc phát hành cổ phiếu mới sẽ đẩy giá trị cổ phiếu hiện có tiếp tục sụt giảm. Mặc dù vị thế vững chắc của Credit Suisse được thể hiện qua việc tăng vốn nhưng thường được xem là sách lược cuối cùng bởi giới đầu tư sẽ bị ảnh hưởng lớn, trong đó có cả nhân viên nhận thưởng theo cổ phiếu.

Credit Suisse sẽ đối mặt với rủi ro khi các đối tác rút tiền gửi và những cách gọi vốn khác nếu đánh mất niềm tin. Moody’s Investors Service hồi tháng 8 đã hạ mức xếp hạng tín dụng của ngân hàng này xuống Baa2.

Gần đây nhất có trường hợp của Deutsche Bank vào cuối năm 2016 đã đối mặt với thời kỳ thay đổi lớn. Trái phiếu rủi ro của ngân hàng này khi đó cũng bị bán tháo và nhiều người tự hỏi rằng ngân hàng Deutsche có phải phá sản không. Đầu năm 2017, ngân hàng này đã huy động được 8,5 tỷ USD vốn và triển khai hàng loạt đợt tái cấu trúc trước khi ổn định trở lại.

Các nhà phân tích của Citigroup ngày 3/10 cho biết chi phí huy động vốn có thể tăng khoảng 300 triệu USD/ năm do trái phiếu của Credit Suisse giảm. Tuy nhiên, họ cho rằng Credit Suisse không bắt buộc phải tăng vốn và ngân hàng này có thể huy động vốn nhằm tái cấu trúc qua việc cắt giảm bộ phận kinh doanh hoặc bán bớt.

Citi cho biết đây không phải là năm 2008 khi nói về những lời đồn liên quan đến vấn đề của Credit Suisse chỉ ra cuộc khủng hoảng lớn.

Trên toàn châu Âu, ngành ngân hàng đang đối mặt với triển vọng tồi tệ hơn. Theo cảnh báo của các cơ quan quản lý ngành của EU, việc các doanh nghiệp và hộ gia đình khó trả nợ do suy thoái kinh tế có thể đẩy hệ thống tài chính vào tình cảnh khó khăn. Tuy nhiên, vấn đề này không xảy ra với Credit Suisse, bởi lẽ người dân Thụy Sĩ giàu hơn và nền kinh tế của họ cũng linh hoạt hơn so với các quốc gia châu Âu. Credit Suisse cũng có những khách hàng giàu có tại Trung Đông và châu Á.