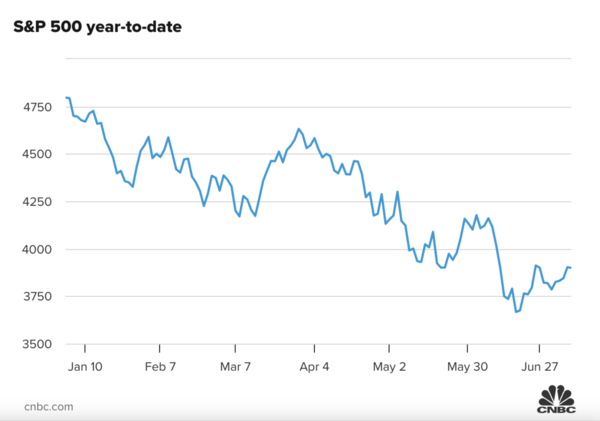

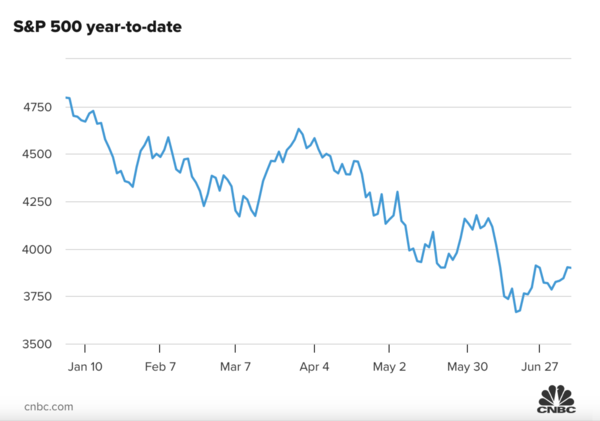

Thị trường tài chính “nín thở” đợi báo cáo lạm phát Mỹ

BÀI LIÊN QUAN

Chứng khoán Mỹ chìm trong sắc đỏ giữa lo ngại về suy thoái và lạm phátThị trường tài chính tuần tới: USD tăng mạnh, lợi nhuận các ngân hàng trì trệ vì lãi suất tăngNhận biết 5 điểm đáng chú ý trên thị trường tài chính khi thế giới bước vào giai đoạn nửa cuối năm 2022Theo thông tin từ CNBC, PepsiCo là doanh nghiệp lớn đầu tiên mở màn cho mùa báo cáo tài chính quý II vào ngày 12/7 vừa qua, tiến đến là Delta Air Lines vào ngày hôm nay 13/7. Sau đó, một loạt các ngân hàng lớn gồm JPMorgan Chase, Morgan Stanley, Wells Fargo, Citigroup, PNC Financial… sẽ công bố kết quả kinh doanh vào ngày thứ Năm và thứ Sáu.

Quan trọng hơn hết, vào ngày thứ Tư, Bộ Lao động Mỹ sẽ công bố báo cáo lạm phát. Báo cáo này sẽ quyết định nhiều tới việc Cục Dự trữ Liên bang (Fed) tăng lãi suất nhanh như thế nào và tới mức nào để chống lại sự leo thang của giá cả.

Giới phân tích dự báo chỉ số tiêu dùng (CPI) trong tháng 6 của Mỹ sẽ tăng mạnh hơn mức 8,6% được ghi nhận trong tháng 5. Một con số gây bất ngờ có thể dẫn tới xáo trộn mạnh trên thị trường tài chính Mỹ, thậm chí là toàn cầu.

“Lạm phát toàn phần được dự báo sẽ tăng, chủ yếu do giá năng lượng tăng”, Giám đốc đầu tư Peter Boockvar của Bleakley Advisory Group nhận định. Ông Boockvar cũng nói thêm, lạm phát lõi, chỉ số không tính đến giá lương thực-thực phẩm và năng lượng, có thể thấp hơn. Trong tháng 6, giá dầu thô WTI giao sau tại New York có lúc lên tới 122 USD/thùng nhưng sau đó giảm xuống. Cuối tuần trước, giá dầu WTI còn dưới 105 USD/thùng.

“Câu hỏi đặt ra ở đây là đà tăng liên tục của giá dịch vụ sẽ lấn át sự giảm nhiệt của giá hàng hoá ở mức độ như thế nào. Sự tăng giá dịch vụ hiện nay chủ yếu là do giá thuê nhà tăng, mà các con số thống kê của Chính phủ còn chậm trong việc phản ánh đà tăng của giá thuê nhà”, ông Boockvar nói.

Bên cạnh báo cáo lạm phát, giới đầu tư Phố Wall cũng đang dành sự quan tâm cho báo cáo chỉ số giá nhà sản xuất (PPI) dự kiến sẽ công bố vào ngày thứ Năm và báo cáo niềm tin người tiêu dùng tháng 7 do Đại học Michigan thực hiện. Báo cáo niềm tin tiêu dùng bao gồm kỳ vọng của người tiêu dùng về lạm phát trong tương lai - một thông số quan trọng được Fed tính đến khi hoạch định chính sách tiền tệ.

Doanh thu bán lẻ tháng 6, một thước đo quan trọng khác về người tiêu dùng ở Mỹ, sẽ được công bố vào ngày thứ Sáu.. Con số này được coi là một lực lượng trụ cột của nền kinh tế lớn nhất thế giới. “PPI là hạt giống của CPI… PPI tháng vừa rồi có thể tăng 10%”, ông Boockvar nói.

Dữ liệu lạm phát của Mỹ chuẩn bị công bố sau khi Bộ Lao động nước này hôm thứ Sáu tuần trước đưa ra một báo cáo khả quan hơn dự báo về thị trường lao động. Trong tháng 6, khu vực phi nông nghiệp của Mỹ có thêm 372.000 việc làm mới, nhiều hơn 120.000 công việc so với dự báo. Các nhà phân tích nói rằng báo cáo này củng cố kỳ vọng Fed nâng lãi suất 0,75 điểm phần trăm trong cuộc họp tháng 7.

“Báo cáo thị trường lao động đủ để Fed duy trì hướng đi mà họ đã chọn. Cho tới khi tỷ lệ thất nghiệp tăng lên, tôi cho rằng Fed sẽ chưa chùn chân đâu”, ông Boockvar nhận định.

Một câu hỏi quan trọng được đặt ra lúc này là lạm phát bao giờ sẽ đỉnh, vì tốc độ tăng giá vẫn đang tăng lên và kéo dài hơn so với những gì Fed dự kiến ban đầu.

“Tôi thực sự cho rằng một rủi ro đối với thị trường nằm ở chỗ lạm phát có thể chưa đỉnh. Thị trường ít nhất đang hy vọng, nếu không muốn nói là kỳ vọng, rằng lạm phát sẽ xuống”, chiến lược gia Michael Arone của State Street Global Advisors phát biểu.

Trong lúc thị trường dõi theo tình hình lạm phát, lợi nhuận của các công ty niêm yết có thể là một nhân tố nữa gây biến động. “Thị trường chưa thực sự thay đổi các con số dự báo về lợi nhuận và doanh thu. Trong khi đó, tăng trưởng doanh thu đã yếu đi. Tỷ suất lợi nhuận đang bị dồn nén lại. Nếu phải có một sự điều chỉnh dự báo, giờ là lúc để thực hiện sự điều chỉnh đó”, ông Boockvar nói.

Theo dữ liệu từ Refinitiv, lợi nhuận quý 2 của các công ty trong chỉ số S&P 500 được dự báo tăng 5,7% so với cùng kỳ năm ngoái. Lợi nhuận của quý 3 và quý 4 được dự báo tăng tương ứng 10,9% và 10,5%.