Nằm lòng triết lý “mua rẻ bán đắt” của huyền thoại đầu tư Peter Lynch: Điều quan trọng nhất ở trên thị trường chứng khoán đó là phải biết bản thân sở hữu những gì

BÀI LIÊN QUAN

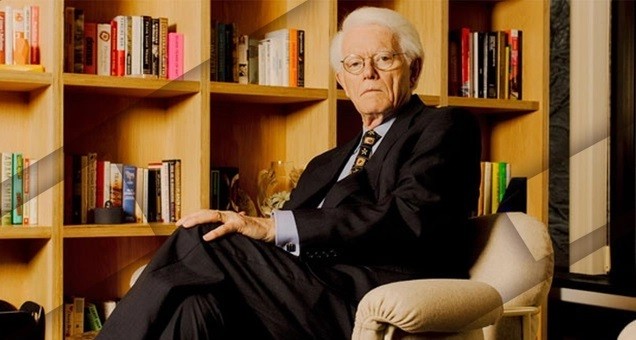

Hé lộ "thuật kiếm tiền" của Einstein: Nếu muốn nhận được lợi ích của "hiệu ứng lãi kép" hãy bắt đầu từ việc nhỏ, thực hiện nó một cách nhất quánThay đổi "chóng mặt" cho Twitter, tại sao Elon Musk lại khao khát kiếm tiền từ nền tảng này đến thế?Dắt túi "thuật" kiếm tiền của người giàu nhất mọi thời đại: Đi tắt đón đầu bằng cách sở hữu nhiều thông tinTheo Nhịp sống thị trường, Brian Glazer là một chuyên gia tư vấn cao cấp trong lĩnh vực đầu tư chứng khoán. Ông đã dành rất nhiều năm để làm việc cũng như giúp đỡ các doanh nhân khác từ những điều cơ bản nhất. Dưới đây là một số bài học từ một huyền thoại ở trong ngành đầu tư chứng khoán Peter Lynch đã được Brian Glazer tổng hợp và tóm tắt lại. Các nhà đầu tư chuyên nghiệp hay mới bắt đầu thì không nên bỏ qua.

Thông tin cho thấy, Peter Lynch là một trong những nhà đầu tư thành công và nổi tiếng nhất mọi thời đại. Ông cũng là cựu quản lý huyền thoại của Quỹ Magellan. Vào năm 33 tuổi, ông đã tiếp quản cũng nhe điều hành quỹ trong thời gian 13 năm cho đến khi ông nghỉ hưu ở tuổi 46.

Bí quyết 1: Mua rẻ bán đắt

Peter Lynch từng nói rằng: “Tôi nhận thấy rằng thị trường chứng khoán đang đi xuống và banh mua các quỹ đầu tư một cách vô cùng khôn ngoan, cho đến một thời điểm nào đó trong tương lai thì bạn sẽ có được niềm vui”.

Việc đầu tư, đặc biệt là khi thị trường đi xuống có thể là rất khó khăn. Vài năm trước, Rob Arnott - đây là một nhà quản lý danh mục đầu tư nổi tiếng tại PIMCO (công ty chuyên quản lý đầu tư cung cấp các giải pháp cho các tổ chức, chuyên gia tài chính cùng hàng triệu cá nhân trên toàn thế giới), đã đến nói chuyện với Brian Glazer.

Lúc này, ông đã đưa quan điểm về các nhà đầu tư rằng không mua cổ phiếu khi giá đắt và bán khi giá rẻ. Điều này là hoàn toàn đúng - có thể hiểu rằng các nhà đầu tư nên tìm hiểu cách mua với mức giá thấp hơn và bán ra với mức giá cao hơn bằng việc lợi dụng các biến động của thị trường.

Dắt túi bí quyết kiếm tiền của người Do Thái: Nắm rõ một thứ duy quý giá này thì "ngồi chơi cũng giàu"!

Có thể thấy, đỉnh cao bí kíp làm giàu của người Do Thái qua câu chuyện kinh doanh nhỏ hơn 2.000 năm sau vẫn là bài học sâu sắc để người đời có thể học hỏi.Gen Z chỉ "sống bằng lương" nghĩ gì khi ai cũng đang kiếm tiền bằng 3 - 4 cách?

Trong khi ai cũng đang kiếm tiền bằng 3 - 4 cách thì những người có 1 nguồn thu nhập lại trở nên vô cùng khác biệt.Shutterstock là gì? Kinh nghiệm kiếm tiền trên Shutterstock

Bạn muốn học chụp ảnh một cách bài bản để tự tay có thể chụp và lưu giữ những khoảnh khắc đẹp nhất? Thiết kế ảnh là lĩnh vực bạn muốn chinh phục? Vậy thì không nên bỏ qua Shutterstock. Vậy, Hãy tham khảo thêm bài viết dưới đây để tìm hiểu Shutterstock là gì? Kinh nghiệm bán ảnh trên Shutterstock như thế nào nhé.

Lời khuyên để đầu tư chứng khoán một cách khôn ngoan: Trước khi quyết định đưa ra một quyết định nào đó thì mỗi người nên cân nhắc trong việc sử dụng, không để cho cảm xúc bị chi phối và hãy đa dạng hóa danh mục đầu tư và mua thấp - bán cao. Đây cũng chính là nguyên tắc cốt lõi để biến thời điểm khủng hoảng của nhiều người trở thành cơ hội tốt cho bản thân của bạn.

Bí quyết 2: Kiến thức là sức mạnh

Peter Lynch, nhà quản lý danh mục vốn đầu tư nổi tiếng của Fidelity (đây là tập đoàn dịch vụ tài chính đa quốc gia của Mỹ) đã từng nói rằng: “Điều quan trọng nhất đối với tôi ở trên thị trường chứng khoán, bất kể ai cũng vậy đó là bạn biết sở hữu những gì”.

Brian Glazer cho biết rằng: “Trở lại những ngày giao dịch chứng khoán của tôi ở Fidelity Investments thì Peter Lynch đã dành cho nhóm của chúng tôi những lời khuyên vô cùng sáng suốt và uyên bác. Và điểm nổi bật của Peter Lynch chính là bề dày kinh nghiệm cũng như kiến thức thị trường mà ông đang sở hữu. Những gì mà ông ấy nói với chúng tôi chính là những điều cơ bản và thuần túy. Nhưng trên thực tế thì hầu hết các nhà đầu tư đều bỏ qua”.

Vậy nên, khi bạn đầu tư bằng cách mua cổ phiếu của một công ty thì bạn có hiểu phương thức hoạt động kinh doanh của công ty đó không. Công ty đó kiếm tiền bằng cách nào và có lợi thế cạnh tranh ở trong ngành kinh doanh đang hoạt động đó hay là không?

Công ty nghiên cứu đầu tư có trụ sở ở Chicago, chuyên biên soạn cũng như phân tích dữ liệu tài chính hay cổ phiếu và thị trường chung Morningstar đã thiết lập nên một điểm dữ liệu độc quyền được gọi là hào kinh tế. Họ sẽ chuyên nghiên cứu về lợi thế khác biệt mà một công ty có được so với các đối thủ cạnh tranh từ đó giúp cho công ty có thể bảo vệ được thị phần và lợi nhuận của mình. Điều này cũng đã chứng minh rằng khi đầu tư thì bất kể ai cũng cần có những hiểu biết rất cơ bản về đối tượng mà mình lựa chọn. Ngoài ra thì chúng ta cũng cần so sánh và đối chiếu chung với các đối thủ khác để có thể tìm ra sự lựa chọn tối ưu nhất.

Bí quyết 3: Không để cảm xúc chi phối

Peter Lynch nói rằng: “Mọi người đều nói rằng họ là một nhà đầu tư dài hạn cho đến khi thị trường chứng khoán diễn ra những biến động lớn”.

Và biến động chính là thuật ngữ của tờ báo quốc tế Wall Street dùng để mô tả những chỉ số thị trường chứng khoán đã được niêm yết ở trên các sàn giao dịch chứng khoán tại Hoa Kỳ ví dụ như S&P 500 hay là Chỉ số Trung bình Công nghiệp Dow Jones và thậm chí một cổ phiếu riêng lẻ.

Mỗi năm, nghiên cứu do DALBAR (đây là một công ty nghiên cứu về đầu tư tại Boston - Mỹ) đã cho thấy, trong năm 2018 thì trung bình các nhà đầu tư vào quỹ đã mất đi gấp đôi số tiền cho chỉ số S&P 500.

Có thể thấy, cảm xúc của con người sẽ giúp cho cuộc sống trở nên phong phú hơn nhưng lại không có lợi trong đầu tư. Nó sẽ khiến cho chúng ta suy nghĩ ngắn hạn và có những kỳ vọng không thực tế về cả biên lợi nhuận ở hiện tại và tương lai. Điều này có thể sẽ dẫn đến những sai lầm phổ biến trong đầu tư ví dụ như:

Hoang mang và vội vã bán cổ phiếu khi mà khoản đầu tư kém hiệu quả

Danh mục đầu tư biến động và tăng doanh số đã dẫn đến tăng chi phí đầu tư

Chờ đợi để có thể có được một khoản bù lỗ tương xứng, quyết định này có thể sẽ dẫn đến thua lỗ nhiều hơn cũng như chi phí cơ hội cao bởi vì bạn có thể phân bổ tiền ở những nơi khác.

Bí quyết 4: Đa dạng hóa danh mục đầu tư

Peter Lynch nói rằng: "Nếu bạn sở hữu cổ phiếu, điều này có nghĩa là bạn luôn phải trăn trở về nó".

Thực tế cho thấy, đầu tư luôn bao gồm cả rủi ro và không chắc chắn. Việc đa dạng hóa danh mục đầu tư chính là cách mà chúng ta tìm đến sự cân bằng. Để có thể giảm thiểu rủi ro thì bạn cần phải xây dựng cơ cấu tài sản một cách hợp lý và phân bổ vốn vào chứng khoán hay nhiều loại tài sản đầu tư có độ rủi ro khác nhau dựa trên những tỷ lệ đầu tư không giống nhau ở trên thị trường.

Và điều lý tưởng nhất mà bạn có thể thực hiện đó là không rót vốn vào các khoản đầu tư tương đồng với nhau quá nhiều và nó cũng giống như nguyên tắc đừng bỏ tất cả trứng vào một giỏ. Nói về điều này thì Peter Lynch có quan điểm rõ ràng rằng nhiều người tìm thấy 10 cổ phiếu mình thực sự quan tâm rồi sẽ chọn mua 3 ở trong đó. Phần lớn thì 3 cổ phiếu đó luôn là sự lựa chọn sai lầm. Peter Lynch sẽ lựa chọn mua 10 cổ phiếu.

Lưu ý:

Việc đa dạng hóa danh mục đầu tư sẽ còn tùy thuộc vào khả năng tài chính của mỗi nhà đầu tư. Nếu như khả năng tài chính hạn chế thì các nhà đầu tư nên chú trọng vào một loại chứng khoán để có thể xoay vòng của đồng vốn linh hoạt hơn.

Có thể thấy, cho dù danh mục đầu tư được đa dạng hóa đến đâu đi chăng nữa thì không bao giờ nguy cơ rủi bằng không. Nhà đầu tư cũng có gắn liền với chứng khoán đơn lẻ, rủi ro không có tính hệ thống, vậy nhưng luôn có rủi ro thuộc về bản chất của thị trường. Có thể thấy, rủi ro này có thể ảnh hưởng đến hầu hết các chứng khoán cũng như sự đa dạng dù ở mức độ nào cũng không thể ngăn chặn được chúng.

Nhiều nhà đầu tư có quan điểm sai lầm rằng, rủi ro sẽ tỉ lệ nghịch với số lượng cổ phiếu thêm vào danh mục đầu tư, trong khi đó trên thực tế điều này không hề đúng. Có bằng chứng rõ ràng cho thấy, nhà đầu tư chỉ có thể giảm rủi ro đến một nhất định mà tại đó, việc đa dạng hóa hơn nữa không đem lại lợi ích gì.