Mỗi giai đoạn sốt giá, bất động sản tăng lên gấp 10 lần

BÀI LIÊN QUAN

Dòng tiền nào đang chảy vào thị trường bất động sản?Ăn theo quy hoạch, giá đất ven sông Hồng lại "sốt"Lo ngại tác dụng "ngược" nếu siết tín dụng vào bất động sảnSiết tín dụng bất động sản, nguồn cung càng giảm

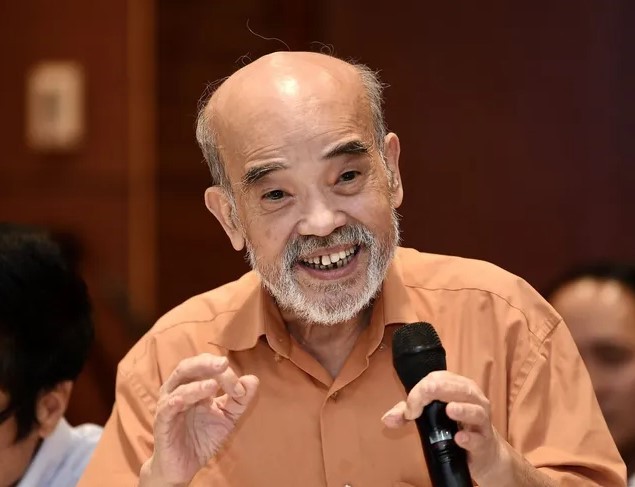

Theo Nhịp Sống Kinh Tế, tại hội thảo: "Khơi thông dòng vốn cho thị trường bất động sản Việt Nam" do Hiệp hội bất động sản Việt Nam, Reatimes và VIRES tổ chức, Nguyên Thứ trưởng Bộ Tài nguyên Môi trường - GS. TSKH. Đặng Hùng Võ cho biết, thị trường bất động sản đang rơi vào tình trạng cung cầu mất cân đối. Trong đó, nguồn cầu này chủ yếu đến từ kinh doanh kiếm lợi nhuận. Trên thực tế, do thiếu thu nhập nên mọi người lao vào kinh doanh bất động sản, hình thức này vừa mang tính ảo, vừa mang tính thật. Chính vì vậy, nếu tiếp tục siết tín dụng vào bất động sản thì nguồn cung sẽ càng giảm và thiếu so với nguồn cầu đang tăng.

"Trước tình hình này, tôi cho rằng chúng ta nên bàn về câu chuyện dòng vốn cho thị trường bất động sản trong bối cảnh thị trường đang chứng kiến các cơn sốt đất ngày càng mạnh hơn và nhiều dự án bất động sản đang chứng kiến các cơn sốt đất ngày càng mạnh hơn và nhiều dự án bất động sản đang hình thành trong tương lai, cho nên câu chuyện này sẽ càng phức tạp hơn trong bối cảnh hiện nay", ông Võ cho hay.

Vị chuyên gia này đưa ra một ví dụ trên thế giới: Năm 1980 Nhật Bản rơi vào cơn sốt giá, cơn sốt trên thị trường bất động sản đã khiến cho thị trường chứng khoán Nhật Bản hình thành bong bóng; Năm 1997 tại Thái Lan, thị trường bất động sản rơi vào khủng hoảng đã gây nên cuộc khủng hoảng tài chính toàn ASEAN; Năm 2008, cuộc khủng hoảng ở Mỹ do áp dụng cơ chế thế chấp gây ra khủng hoảng toàn cầu, dẫn tới ngân hàng Mỹ đã phải bỏ ra rất nhiều tiền để cứu thị trường. Hay gần đây nhất là sự tàn phá của lạm phát năm 2009-2010 tại Việt Nam đã làm thị trường rơi vào khủng hoảng trầm trọng.

"Chúng ta cần suy xét cẩn thận nguồn thu từ đất, để tránh sốt đất không lặp đi lặp lại sốt giá. Nước ngoài không có chu kỳ lặp lại sốt giá nhưng tại Việt Nam, năm 1990-1992 đất tăng gấp 10 lần, năm 2000-2002 tăng gấp 10 lần, cứ thế tăng lên và giờ đã tăng rất nhiều lần", ông Võ nêu ra.

Trong các nguồn vốn rót vào thị trường bất động sản, chúng ta có chủ trương huy động dòng tiền từ dân, đây là chủ trương tốt nhưng quan trọng là việc huy động dòng tiền như thế nào. Còn vốn tín dụng đang khuyến khích cho các nhà đầu tư vay làm hạ tầng, bây giờ mới bắt đầu mở ra thị trường chứng khoán, trái phiếu, cổ phiếu... Vì thế, chúng ta có thể sáng kiến ra nhiều phương thức huy động vốn nhưng phải kiểm soát việc huy động này một cách cẩn thận.

Làm thế nào để kiểm soát tín dụng?

Chuyên gia kinh tế, PGS.TS. Đinh Trọng Thịnh cho biết, việc kiểm soát tín dụng vào bất động sản là một trong những biện pháp để giảm lượng tiền trong lĩnh vực này, từ đó đưa thị trường bất động sản về đúng với giá trị thực của nó, tránh tình trạng bong bóng bất động sản, tránh nguy cơ gây khủng hoảng trong lĩnh vực bất động sản và lĩnh vực tài chính - tiền tệ.

Động thái này còn góp phần vào việc thanh lọc được các nhà đầu tư và các doanh nghiệp có năng lực tài chính yếu kém hoặc sử dụng đòn bẩy tài chính quá lớn và kinh doanh tràn lan. Tuy vậy, cần có các biện pháp để thị trường bất động sản có thể hồi phục và phát triển, cũng như đáp ứng nhu cầu hồi phục và tăng trưởng của các ngành kinh tế quốc dân và đảm bảo an sinh xã hội.

Thứ nhất, cần xem xét đến mức độ tín dụng bất động sản một cách linh hoạt, phù hợp với từng ngân hàng thương mại và từng dự án, không nên áp quy định một tỷ lệ 8% chung cho tất cả các ngân hàng thương mại. Bởi các ngân hàng thương mại sẽ là bên xem xét hiệu quả, khả năng hoàn vốn và thu lợi nhuận của các khoản cho vay, khả năng chịu đựng rủi ro của bản thân ngân hàng thương mại.

Thứ hai, cần phải đẩy mạnh việc cho vay tín dụng với các dự án căn hộ chung cư bình dân, dự án căn hộ chung cư trung cấp, chính sách tín dụng ưu đãi với các dự án nhà ở xã hội, nhà ở công nhân để đáp ứng nhu cầu đô thị hóa, nhu cầu thu hút lực lượng lao động cho các khu công nghiệp, các khu kinh tế trọng điểm, là đầu tàu phát triển của các vùng và của cả nền kinh tế.

Thứ ba, cần phải đẩy mạnh cho vay đối với các doanh nghiệp có năng lực tài chính tốt, có khả năng tập trung nguồn lực để đầu tư có trọng tâm, trọng điểm, sớm có sản phẩm bất động sản đưa ra thị trường trong một thời gian phù hợp. Đặc biệt, cần quan tâm cung cấp vốn tín dụng cho các dự án đang trong quá trình thực thi và chuẩn bị đưa ra sản phẩm bất động sản cung cấp cho thị trường. Đây là điều cần thiết và quan trọng vì nếu nguồn cung hàng hóa bất động sản không đáp ứng được sự tăng lên của nhu cầu sẽ khiến giá bất động sản tăng lên và tạo ra rất nhiều hệ lụy liên quan. Do vậy, vẫn rất cần cung cấp nguồn vốn vay cho thị trường bất động sản nhưng cần có sự chọn lọc phù hợp.

Thứ tư, cần cung cấp vốn vay cho những người có nhu cầu mua nhà thực để ở, đặc biệt là những người mua nhà lần đầu. Điều này không hề trái với mong muốn thanh lọc thị trường bất động sản, làm cho thị trường bất động sản giảm bớt nhà đầu cơ, giảm bớt người kinh doanh chộp giật, mà chỉ còn người có nhu cầu thực và cần vốn tín dụng thực.

Đối với trái phiếu, Nghị định 153 đã được đưa ra và sửa 5 lần, nhưng đến bây giờ vẫn chưa được hợp lý, đang khiến cho các doanh nghiệp bất động sản gần như không có cơ hội phát hành trái phiếu. Siết mục đích là tốt nhưng cần phải siết như thế nào để hợp lý là điều quan trọng.

"Ngoài ra, một số chuyên gia đang đề xuất bắt buộc phải xếp hạng tín nhiệm. Tôi cho rằng điều này là không cần thiết. Vì trái phiếu OTC ở trên quốc tế như Singapore cũng không hề cần đến xếp hạng tín nhiệm, không hề cần cả báo cáo tài chính. Ở Việt Nam, chúng ta chưa có nhiều kinh nghiệm thì xếp hạng tín nhiệm cũng được nhưng nên cân nhắc giữa việc bắt buộc hay khuyến khích. Khi đã khuyến khích thì cần có cơ chế khuyến khích, có những cơ chế, ưu đãi", ông Thịnh nói.

Cuối cùng là quy định về tài sản đảm bảo. Việc quy định này thực sự là không cần thiết đối với phát hành trái phiếu. Vì đây là hợp đồng giữa bên vay và bên đi vay. Ở lần sửa đổi thứ 5 của Nghị định 153 là yêu cầu phát hành trái phiếu phải có bảo lãnh thanh toán. Nếu phải có bảo lãnh thanh toán tức là phải có người đứng ra bảo lãnh thanh toán, như vậy thì còn gì là trái phiếu, do đó, việc phát hành trái phiếu sẽ rất khó và gần như không thể.

"Tôi cho rằng cần phải có những thay đổi nhưng những thay đổi này phải phù hợp với từng nguồn vốn, phân khúc để đảm bảo được những nguồn vốn vẫn chảy vào thị trường bất động sản", ông Thịnh cho hay.