Đầu tư nửa cuối năm 2022: Nên chọn cổ phiếu phòng thủ hay đầu tư phòng thủ?

BÀI LIÊN QUAN

Hàng loạt công ty chứng khoán giảm mức dự báo cho VN-Index trong 6 tháng cuối nămThị trường chứng khoán "lặng sóng", kế hoạch tăng vốn của nhiều doanh nghiệp gặp khóChứng khoán VNDirect nhận định: 6 tháng cuối năm 2022 GDP sẽ tăng 7,8%, cả năm đạt 7,1%Theo Nhịp sống kinh tế, trong buổi Tọa đàm "Đầu tư tài chính 2022: Cơ hội trong biến động thị trường chứng khoán" do Tạp chí Diễn đàn Doanh nghiệp tổ chức, bà Trần Khánh Hiền - Giám đốc Nghiên cứu phân tích CTCK VNDIRECT đã có những có những quan điểm tương đối lạc quan về triển vọng của thị trường chứng khoán Việt Nam. Vị nữ chuyên gia này cho rằng, mặc dù bức tranh toàn cảnh còn nhiều khó khăn, nhưng đâu đó vẫn còn một vài điểm sáng đó là việc nhà đầu tư nước ngoài đã bắt đầu quay lại thị trường, cũng như tiềm năng khi thị trường còn có thể được đưa vào MSCI sớm hơn.

Về định giá thị trường hiện tại, thay vì sử dụng góc nhìn của phương pháp P/E, bà Hiền đi theo hướng ngược lại bằng phương pháp tính tỷ lệ sinh lời của thị trường chia cho định giá hiện tại. "Khi môi trường vĩ mô đang có sự thay đổi, rủi ro về lạm phát, lo ngại về việc các nền kinh tế lớn trên thế giới thắt chặt lại chính sách tiền tệ, cũng như rủi ro về lãi suất tăng lên,... thì chúng ta cần thay đổi góc nhìn về định giá thị trường", vị chuyên gia cho hay.

Cụ thể, với giả định P/E đang là 30 lần, tức lợi suất của thị trường sẽ rơi vào khoảng 7,7%. Điều này có nghĩa là khi nhà đầu tư lựa chọn thị trường chứng khoán thì họ có thể mang về lợi nhuận 7,7%/năm. Như vậy so với mức lãi suất tiền gửi 6% như hiện nay thì khoảng cách (GAP) giữa thị trường chứng khoán và lãi suất tiền gửi đang được nới rộng ra.

Điểm lại quá khứ, bà Hiền cho biết, vào tháng 3-4/2020, thị trường chứng khoán Việt Nam có mức giảm điểm xuống khoảng gần 600 lần. Thời điểm đó, lợi nhuận của các công ty niêm yết vẫn được duy trì, nhưng các nhà đầu tư lại phản ứng quá tiêu cực, tỷ suất sinh lời theo đó đã được đẩy lên 9-10%. Nếu so với lãi suất tiền gửi khoảng 8% với kỳ hạn 12 tháng khi đó thì khoảng cách này lên tới 2%. Tuy nhiên, dòng tiền sau đó cũng đã nhanh chóng trở lại thị trường giúp VN-Index tăng điểm trở lại.

"Khi dòng tiền vào thị trường yếu, thì những dòng tiền còn ở lại thị trường chính là "tiền tươi thóc thật", ít có sử dụng đòn bẩy và câu hỏi đặt ra là phải làm gì trên thị trường này?".

Nếu xét về chiến lược đầu tư phòng thủ mà nhiều người thường hướng đến trong giai đoạn này, vị giám đốc cũng nhấn mạnh rằng, khái niệm cổ phiếu phòng thủ và chiến lược đầu tư phòng thủ vô cùng khác nhau.

Cụ thể, cổ phiếu phòng thủ là cổ phiếu của những doanh nghiệp có mô hình kinh doanh ít chịu ảnh hưởng của chu kỳ kinh tế thủ, có khả năng giảm bớt rủi ro so với các cổ phiếu thông thường như ngành điện - nước, hàng tiêu dùng thiết yếu, thực phẩm, y tế và bảo hiểm. Tuy nhiên, không phải cứ doanh nghiệp thuộc những ngành trên đều được lựa chọn là cổ phiếu để đầu tư phòng thủ, mà điều bắt buộc là các doanh nghiệp đó phải có mô hình kinh doanh ổn định cũng như có tỷ lệ thâm dụng vốn thấp và tỷ lệ sử dụng đòn bẩy thấp.

"Theo tôi chiến lược đầu tư phòng thủ quan trọng hơn, vì không phải lúc nào chúng ta cũng có thể đầu tư vào các cổ phiếu ngành dược, ngành bảo hiểm do những nhóm này có tỷ lệ thanh khoản trên thị trường khá thấp, khó mua bán. Hai nhóm cổ phiếu có khả năng phòng thủ tốt trong 6 tháng cuối năm 2022 có thể là dầu khí và điện". bà Hiền chia sẻ.

5 chủ điểm đầu tư nửa cuối năm 2022

Báo cáo chiến lược mới đây của đội ngũ phân tích chứng khoán VNDIRECT về triển vọng các nhóm ngành trong 6 tháng cuối năm được đưa ra với 5 chủ điểm đầu tư. Cụ thể:

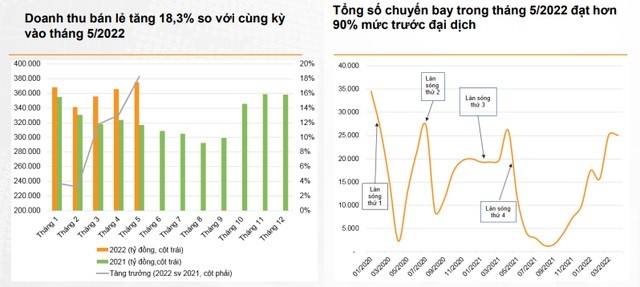

Thứ nhất, nhóm dịch vụ được kỳ vọng sẽ đạt tốc độ tăng trưởng cao hơn nửa đầu năm 2022 với mức nền thấp trong 6 tháng cuối năm nhờ các yếu tố như tầng lớp trung lưu gồm những người ít bị tác động bởi áp lực lạm phát ngày càng tăng. Thêm vào đó là sự trở lại của ngành du lịch ở cả trong và ngoài nước và thuế VAT giảm xuống còn 8%. Do đó, VNDIRECT kỳ vọng GDP nửa cuối năm 2022 của lĩnh vực này sẽ tăng 8,3% so với cùng kỳ.

Tuy nhiên, sự phục hồi sẽ không đồng đều giữa các nhóm ngành. Khi Việt Nam mở cửa lại ngành du lịch, nhu cầu liên quan đến du lịch, dịch vụ lưu trú, ăn uống, giải trí sẽ tiếp tục phục hồi mạnh mẽ. Theo đó, VNDIRECT đánh giá cao các doanh nghiệp kinh doanh dịch vụ hàng không, dịch vụ lưu trú, , ăn uống, du lịch và giải trí trong nửa sau năm 2022 và cả năm 2023. Ngược lại, hàng tiêu dùng không thiết yếu và bán lẻ được cho là có triển vọng kém tích cực hơn một chút do áp lực lạm phát gia tăng trong những tháng tới. Ngoài ra, trong 6 tháng cuối năm, những nhóm ngành liên quan đến dịch vụ, du lịch, hàng không sẽ là những nhóm ngành có mức tăng trưởng tốt so với những nhóm ngành dịch vụ khác.

Thứ hai, các công ty bảo hiểm được nhận định sẽ cải thiện lợi suất đầu tư trong bối cảnh cả lợi suất trái phiếu chính phủ lẫn lãi suất huy động đều tăng. Nhờ vậy, các doanh nghiệp nắm giữ lượng tiền mặt ròng và các doanh nghiệp có tỷ lệ tiền mặt ròng cao (gồm tiền mặt cộng với các khoản đầu tư tài chính ngắn hạn trừ đi nợ ngắn hạn và dài hạn) có thể không bị ảnh hưởng nhiều bởi lãi suất tăng và thậm chí được hưởng lợi từ lãi tiền gửi tăng.

Riêng với nhóm ngân hàng, trong ngắn hạn sẽ được hưởng lợi từ việc Chính phủ triển khai gói bù lãi suất với tổng giá trị 43.000 tỷ đồng trong hai năm 2022-2023 khi có đủ điều kiện để duy trì tốc độ tăng trưởng tín dụng cao và giảm bớt việc phải cắt giảm một phần lợi nhuận để hỗ trợ lãi suất cho doanh nghiệp như giai đoạn 2020-2021 vừa qua. Còn về dài hạn, VNDIRECT tin rằng, việc lãi suất cho vay tăng sẽ bù đắp cho lãi suất huy động tăng và giúp cải thiện hệ số NIM và khả năng sinh lời.

Thứ ba là vấn đề liên quan đến giá hàng hóa cơ bản. Hầu hết tất cả mặt hàng nguyên vật liệu cơ bản như sắt, thép, phân bón, thực phẩm đều có đà tăng mạnh. Nhưng tại thời điểm này, có một vài dấu hiệu cho thấy đà tăng của các mặt hàng hóa nguyên liệu cơ bản sẽ có sự phân hóa, thậm chí một số có xu hướng đảo đỉnh và hạ nhiệt.

Trong trường hợp giá dầu giảm , do tương quan cao với diễn biến của giá dầu Brent, giá cổ phiếu nhóm dầu khí cũng sẽ lập tức bị tác động. Khi đó, những doanh nghiệp hạ nguồn sẽ bị ảnh hưởng đầu tiên và một số nhà cung cấp thượng nguồn sẽ bị ảnh hưởng sau do có độ trễ lớn hơn. Đối với nhóm thép, giá thép giảm sẽ gây áp lực lớn lên các công ty thép, đặc biệt là các công ty sản xuất thép quy mô nhỏ hoặc các công ty kinh doanh thép. Giá cao su tự nhiên sẽ giảm nếu giá dầu Brent điều chỉnh, từ đó ảnh hưởng đến các công ty niêm yết có sản lượng xuất khẩu lớn. Bên cạnh đó, diễn biến giá và khối lượng xuất khẩu cá tra và tôm có thể kém tích cực hơn so với nửa đầu năm, kéo theo thu hẹp biên lợi nhuận gộp của các doanh nghiệp trong ngành.

Trong khi đó, giá dầu giảm lại tác động tích cực lên các ngành mà chi phí năng lượng chiếm tỷ trọng lớn như nhiệt điện khí, phân bón, hàng không. Ngoài ra, các nhà sản xuất khác sử dụng sản phẩm hóa dầu làm đầu vào (sản xuất nhựa, sợi) cũng có thể được hưởng lợi tích cực do giá nguyên liệu đầu vào của họ thường biến động cùng chiều với giá dầu. Một số ngành khác được cho sẽ hưởng lợi khi một số mặt hàng đầu vào cho sản xuất thực phẩm như ngô, đường, sữa bột đang có xu hướng tạo đỉnh. Vì thế, trong nửa sau năm 2022, nhóm thực phẩm sản xuất sữa sẽ có sự tăng trưởng tốt hơn so với thị trường chung. Đồng thời, giá cao su giảm cũng giúp các doanh nghiệp săm lốp được hưởng lợi nhờ giá nguyên liệu đầu vào giảm (hiện vốn đóng góp 60-75% giá vốn hàng bán của sản phẩm săm lốp). Giá thép giảm, nhu cầu xây dựng ở cả dân dụng và cơ sở hạ tầng sẽ phục hồi mạnh, từ đó trở lại cải thiện doanh thu và tỷ suất lợi nhuận gộp của các công ty xây dựng.

Thứ tư, trong nửa đầu năm 2022, đầu tư công đang chậm lại bởi chịu ảnh hưởng của việc tăng giá các mặt hàng liên quan đến vật liệu xây dựng. Trong bối cảnh sắt, thép và một số vật liệu xây dựng có xu hướng tạo đỉnh, cùng với đó là việc Chính phủ có nỗ lực thúc đẩy các dự án liên quan đến đầu tư công, các doanh nghiệp liên quan có thể sẽ là điểm sáng và quay trở lại "sân khấu" vào quý 4/2022.

Theo đó, trong cả năm 2022, VNDIRECT tiếp tục duy trì dự báo vốn đầu tư công thực hiện tăng 20- 30% so với thực hiện thực tế năm 2021, do tăng trưởng trong nửa cuối năm 2022 sẽ cao hơn nửa đầu năm nhờ mức nền thấp của cùng kỳ năm 2021.

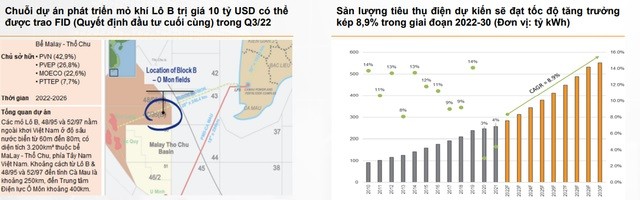

Thứ năm, đó là câu chuyện dài hơi hơn liên quan đến phát triển hạ tầng năng lượng. Ngành năng lượng Việt Nam đang trải qua quá trình chuyển đổi mạnh mẽ với việc Chính phủ ưu tiên duy trì sự cân bằng giữa tăng trưởng kinh tế vĩ mô và tính bền vững của môi trường. Do đó, VNDIRECT tin rằng cổ phiếu ngành điện và các nhà phát triển cơ sở hạ tầng năng lượng sẽ có cơ hội tăng trưởng vượt trội trong vài năm tới. Trong đó, một loạt siêu dự án, bao gồm chuỗi dự án khí Lô B – Ô Môn trị giá 10 tỷ USD và chuỗi giá trị liên quan đến điện khí LNG được công bố gần đây, dự báo sẽ trở thành phân khúc hứa hẹn nhất trong thời gian tới.

Nhìn chung, cổ phiếu có mức độ liên quan đến năng lượng tái tạo đang ngày càng tăng cùng sự gia tăng đáng kể của dòng vốn ESG vào các thị trường mới nổi trong khu vực. Do đó, VNDIRECT ưu tiên các công ty có các dự án năng lượng tái tạo đang triển khai được hưởng lợi từ mức thuế quan hấp dẫn và các công ty hưởng lợi từ phát triển cơ sở hạ tầng năng lượng tái tạo.