ĐHĐCĐ Masan: Mục tiêu doanh thu gần 100.000 tỷ đồng, chia cổ tức năm 2022 với tỷ lệ 8%

BÀI LIÊN QUAN

NT2 tổ chức ĐHĐCĐ: Dự báo lợi nhuận năm giảm hơn 46%, sẵn sàng chào bán điện giá thấpĐHĐCĐ Eximbank: Kế hoạch lãi trước thuế 5.000 tỷ đồng năm 2023, tổng tài sản chạm mốc 210.000 tỷ đồngĐHĐCĐ Tracodi: Mục tiêu lãi 267 tỷ đồng năm 2023, chia cổ tức 15% bằng cổ phiếu cho năm 2021 và 2022Theo Doanhnhan.vn, sáng ngày 24/4, CTCP Tập đoàn Masan (Masan Group - Mã chứng khoán: MSN) đã tổ chức đại hội đồng cổ đông (ĐHĐCĐ) thường niên năm 2023. Số cổ đông tham dự cuộc họp đại diện cho gần 1,3 tỷ cổ phần của Masan, tương ứng với 87,5% lượng cổ phiếu có quyền biểu quyết.

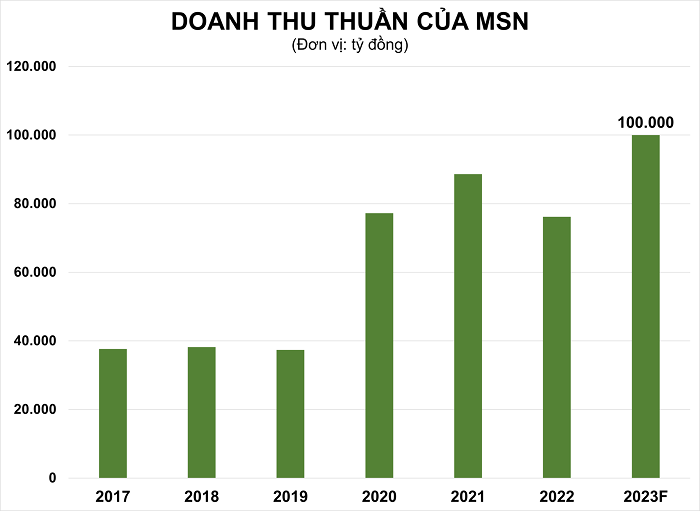

Mục tiêu doanh thu năm 2023 là gần 100.000 tỷ đồng, chia cổ tức năm 2022 với tỷ lệ 8%

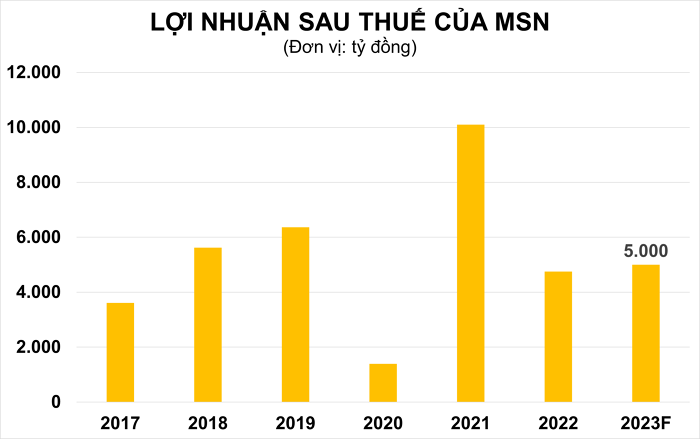

Tại cuộc họp, HĐQT công ty đã trình cổ đông về kế hoạch kinh doanh của năm 2023, doanh thu thuần từ 90.000 tỷ đồng đến 100.000 tỷ đồng, tương đương với mức tăng trưởng là 18% và 31% so với cùng kỳ. Lợi nhuận sau thuế trong khoảng 4.000 - 5.000 tỷ đồng, so với năm 2022 đã tăng trưởng 4% - 30%.

Đáng chú ý, trong đại hội lần này, HĐQT công ty đã đề xuất về mức chia cổ tức năm 2022 với tỷ lệ 8% bằng tiền mặt. Tức là, mỗi cổ đông sở hữu một cổ phiếu sẽ được nhận về 800 đồng. Trước đó, công ty này đã thực hiện việc thanh toán vào tháng 7 năm ngoái cùng tổng số tiền lên đến gần 1.139 tỷ đồng.

Trong năm nay, Masan đề nghị các cổ đông ủy quyền cho HĐQT, tùy thuộc theo kết quả kinh doanh và đảm bảo tối ưu hóa dòng tiền cũng như được toàn quyền quyết định tất cả những vấn đề có liên quan đến việc tạm ứng cổ tức năm 2023, trong đó có cả việc có hoặc không thực hiện tạm ứng cổ tức; ngoài ra còn có mức tạm ứng cổ tức và thời gian, phương thức chi trả cũng như những vấn đề khác có liên quan đến việc tạm ứng cổ tức cho các cổ đông.

Huy động tối đa 500 triệu USD trái phiếu quốc tế, chào bán cổ phiếu riêng lẻ và phát hành ESOP

Tại đại hội, HĐQT cũng đã trình cổ đông đối với việc phát hành trái phiếu chuyển đổi thị trường quốc tế, giá trị tối đa là 500 triệu USD. Giá phát hành với mệnh giá 100.000 USD/trái phiếu. Những trái phiếu này có kỳ hạn 5 năm và không có đảm bảo và không được kèm chứng quyền.

Ngoài ra, tỷ lệ chuyển đổi và lãi suất trái phiếu cộng thêm giá chuyển đổi và thời hạn chuyển đổi sẽ được các cổ đông xem xét ủy quyền để HĐQT quyết định. Thời gian thực hiện là trong năm nay hoặc là năm tới. Cũng theo Masan, số tiền thu được sau khi phát hành trái phiếu thành công sẽ được sử dụng cho việc thực hiện những chương trình và dự án đầu tư của công ty này, trong đó có cả việc góp vốn hoặc mua lại cổ phần của các công ty con. Đồng thời tiến hành bổ sung vốn lưu động cũng như tái cơ cấu những khoản nợ nước ngoài của tập đoàn.

Đáng chú ý, quyền chuyển đổi sẽ được quy định ở trong văn kiện của trái phiếu. Giá chuyển đổi dự kiến không thấp hơn so với giá trị sổ sách theo như báo cáo tài chính đã được kiểm toán hoặc tiến hàng soát xét gần nhất. HĐQT sẽ tính toán tỷ lệ chuyển đổi dựa trên giá chuyển đổi.

Trong năm nay, Masan còn dự kiến chào bán cổ phiếu riêng lẻ hoặc đến trước ĐHĐCĐ thường niên năm 2024, sau khi có được sự chấp thuận của Ủy ban chứng khoán Nhà nước. Giá chào bán sẽ không thấp hơn so với giá trị sổ sách một cổ phần đúng theo báo cáo tài chính năm hợp nhất của công ty đã được kiểm toán gần nhất.

Cụ thể, Masan dự định chào bán riêng lẻ cổ phần phổ thông với tỷ lệ tối đa là 10% tổng số cổ phần đang được lưu hành trong thời điểm chào bán. Tổng số lượng cổ phần chào bán cụ thể cùng số lượng cổ phần chào bán cho từng nhà đầu tư chiến lược cũng như các nhà đầu tư chứng khoán chuyên nghiệp sẽ được HĐQT quyết định. Cổ phiếu chào bán riêng lẻ đợt này sẽ bị hạn chế chuyển nhượng trong vòng 3 năm đối với những nhà đầu tư chiến lược, 1 năm đối với các nhà đầu tư chứng khoán chuyên nghiệp tính từ ngày hoàn thành đợt chào bán.

Bên cạnh đó, Masan còn có phương án chào bán riêng lẻ cổ phần ưu đãi cổ tức với tỷ lệ tối đa là 10% tổng số cổ phần đang được lưu hành ở thời điểm chào bán. Số lượng cổ phần được chào bán cho không quá 99 nhà đầu tư chiến lược cùng với nhà đầu tư chứng khoán chuyên nghiệp. Cổ phiếu chào bán riêng lẻ sẽ bị hạn chế chuyển nhượng trong khoảng thời gian 3 năm với các nhà đầu tư chiến lược, 1 năm với các nhà đầu tư chuyên nghiệp tính từ ngày hoàn thành đợt chào bán.

Đối với cả 2 phương án trên, tổng lượng phát hành cổ phần đều không vượt quá 10% tổng số cổ phiếu đang được lưu hành của Masan tại thời điểm chào bán. Trong khoảng thời gian 5 năm đầu tiên kể từ ngày phát hành, những cổ phần ưu đãi sẽ không được hưởng cổ tức.

Từ năm thứ 6 trở đi, mức cổ tức cố định đối với mỗi cổ phần ưu đãi tối đa hàng năm là 10%. Mỗi cổ phần ưu đãi bên cạnh cổ tức cố định còn được nhận cổ tức tương đương với mỗi cổ phần phổ thông nếu có. Đáng chú ý, những cổ phần ưu đãi sẽ không có quyền biểu quyết. Mỗi cổ phần ưu đãi sẽ được phép chuyển đổi sang 1 cổ phần phổ thông ở bất kỳ thời điểm nào sau ngày phát hành trên cơ sở yêu cầu của các cổ đông sở hữu cổ phần ưu đãi, cũng theo quyết định của HĐQT.

Đặc biệt, Masan cũng có quyền mua lại một phần hoặc là toàn bộ cổ phần ưu đãi ở bất kỳ thời điểm nào khi đã tròn 1 năm kể từ ngày phát hành. Được biết, giá mua lại một cổ phần ưu đãi sẽ không thấp hơn giá phát hành, đồng thời không cao hơn giá 300.000 đồng/cổ phiếu. Mức giá mua lại sẽ được điều chỉnh cho những khoản chi trả cổ tức bằng cổ phiếu cùng với những khoản phân phối bằng cổ phiếu mà công ty này đã chi trả; ngoài ra còn các sự kiện gộp và chia tách cổ phiếu, chi trả cổ tức bằng tiền mặt cùng với những sự kiện tương tự.

HĐQT Masan còn dự kiến trình cổ đông phương án phát hành cổ phần ESOP, tương đương với số lượng cổ phiếu tối đa là 0,5% tổng số cổ phần đang lưu hành của công ty. Theo dự kiến, giá phát hành là 10.000 đồng/cổ phiếu, so với giá cổ phiếu MSN đang giao dịch đã thấp hơn 87% (cổ phiếu đang giao dịch ở mức 77.300 đồng/cổ phiếu). Cổ phiếu ESOP cũng sẽ bị hạn chế chuyển nhượng trong vòng 1 năm tính từ khi ngày kết thúc đợt phát hành.

Thông qua đơn từ nhiệm Thành viên HĐQT

Cũng trong đại hội lần này, các cổ đông đã thông qua đơn từ nhiệm Thành viên HĐQT đối với ông ông Ji Han Yoo. Ông Ji Han Yoo là người Hàn Quốc, từng tốt nghiệp Thạc sỹ Quản trị Kinh doanh (MBA) và Đại học Quốc gia Seoul (Seoul National University). Tháng 4/2022, ông được bổ nhiệm vào HĐQT của Masan.

Thời điểm hiện tại, ông Ji Han Yoo đang đảm nhiệm vị trí Phó Chủ tịch kiêm Giám đốc Nhóm đầu tư số 2 của SK Supex Council. Ông còn là Thành viên HĐQT và Giám đốc của SK Investment Vina I Pte Ltd và SK Investment Vina II Pte Ltd. Tài liệu họp đại hội bổ sung cho thấy, công ty đã công bố danh sách đề cử vị trí Thành viên HĐQT để bầu bổ sung thành viên cho nhiệm kỳ 2019 – 2024, đó là bà Chae Rhan Chun.

Được biết, bà Chae Rhan Chun sinh năm 1979, trình độ chuyên môn là cử nhân Korea University, đồng thời là Thạc sĩ, MBA tại Đại học Chicago Booth School of Business. Bà Chae Rhan Chun từng làm việc 2 năm tại Union Bank of California. Trong khoảng thời gian từ năm 2005 - 2010, bà Chae Rhan Chun đảm nhiệm vị trí phân tích tín dụng tại hai ngân hàng là China Construction Bank và Standard Chartered Bank. Giai đoạn 2013 - 2016, bà đang công tác tại J.P.Morgan.

Từ năm 2016 cho đến nay, bà Chae Rhan Chun là Giám đốc của SK SUPEX Council khu vực Việt Nam. Thời điểm hiện tại, bà đang giữ chức Giám đốc tại SK Investment Vina III Pte. Ltd, tại MSN Investment Pte. Ltd và Maroon Bells Joint Stock Company. Theo công bố, bà Chae Rhan Chun sẽ đại diện cho phần vốn của SK Investment Vina I Pte. Ltd cùng hơn 131,8 triệu cổ phần, chiếm 9,26% vốn điều lệ của Masan.