Vốn hóa "bốc hơi" gần 16 tỷ USD từ đầu năm, dự báo nhiều khó khăn tiếp tục bủa vây nhóm "cổ phiếu vua"

BÀI LIÊN QUAN

Cổ phiếu chứng khoán đua nhau xanh tím trong phiên thị trường đảo chiều ấn tượngKhó nới thêm tín dụng, cổ phiếu "vua" liệu có còn hấp dẫn?Số phận cổ phiếu của những đại gia một thời lừng lẫy giờ ra sao?Theo Nhịp sống thị trường, với quy mô và lợi nhuận chiếm tỷ trọng hàng đầu thị trường, cổ phiếu ngân hàng được ví như "cổ phiếu vua" trên sàn chứng khoán. Tuy nhiên, trong bối cảnh thị trường cần một điểm tựa để giữ được mốc hỗ trợ quan trọng 1.200 điểm, thì "nhà vua" lại đang có phần "im hơi, lặng tiếng".

Thậm chí, trong phiên cuối tuần qua, các "siêu trụ" của nhóm ngân hàng như VCB, BID, CTG, VPB, TCB, MBB,... để chìm trong sắc đỏ, thậm chí trở thành gánh nặng chủ yếu đè lên chỉ số. Hầu hết các cổ phiếu trên đều rơi xuống vùng thấp nhất kể từ đầu tháng 8 và đang có xu hướng tìm về đáy cũ ghi nhận hồi trung tuần tháng 6.

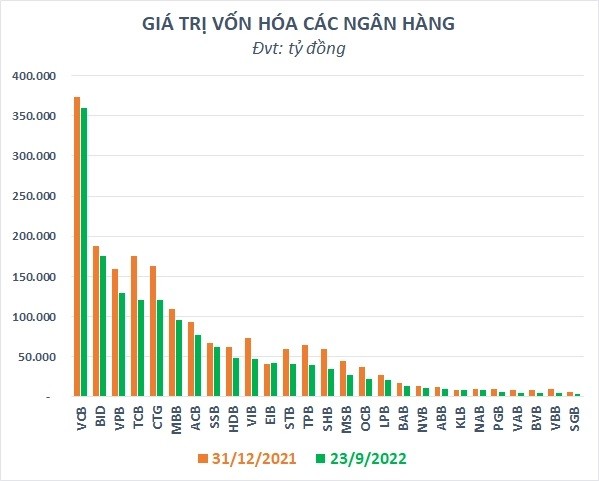

Ngoại trừ mã EIB, toàn bộ cổ phiếu ngân hàng đều đã giảm so với hồi đầu năm, nhiều cái tên còn mất hàng chục phần trăm. Vốn hóa thị trường toàn ngành "bốc hơi" 363.744 tỷ đồng (~15,6 tỷ USD) xuống dưới 1,54 tỷ đồng, thấp hơn so với thời điểm VN-Index chạm đáy (1.150 điểm) vào ngày 6/7. Các mã CTG, VPB, VIB, TPB, SHB đều đã mất hơn 1 tỷ USD vốn hóa từ đầu năm, trong đó TCB còn bị "thổi bat: tới gần 2,4 tỷ USD.

Dự báo khó khăn sẽ tiếp tục bủa vây nhóm cổ phiếu ngân hàng, đặc biệt trong bối cảnh xu hướng thắt chặt tiền tệ toàn cầu. Trước áp lực tỷ giá, Ngân hàng Nhà nước mới đây đã ra quyết định tăng một loạt lãi suất điều hành thêm 1%, có hiệu lực kể từ ngày 23/9. Cụ thể, trần lãi suất tiền gửi kỳ hạn 1 tháng đến dưới 6 tháng đã tăng từ 4% lên 5%/năm; ngoài ra lãi suất tái cấp vốn cũng tăng từ 4% lên 5%. Động thái này diễn ra sau khi Cục Dự trữ Liên bang Mỹ (Fed) lần thứ 3 liên tiếp nâng lãi suất thêm 0,75 điểm % đồng thời phát tín hiệu sẽ tiếp tục duy trì chính sách diều hâu đến khi nào kiểm soát hoàn toàn lạm phát.

Việc Ngân hàng Nhà nước tăng lãi suất được dự báo sẽ ảnh hưởng đáng kể đến dòng tiền vào chứng khoán vốn đã ảm đạm trong thời gian gần đây. Tính từ đầu tháng 9 tới nay, giá trị khớp lệnh bình quân phiên trên HoSE chỉ đạt hơn 11.900 tỷ đồng, giảm 16% so với tháng trước đó. Đây là mức thấp thứ 2 kể từ đầu năm 2021, chỉ sau giai đoạn thị trường chạm đáy hồi tháng 7.

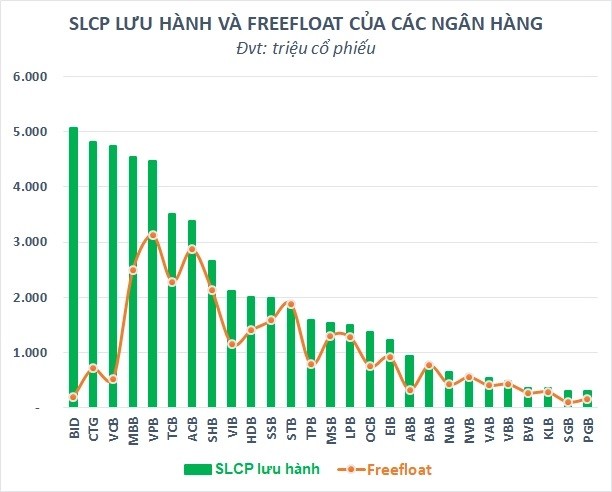

Với tổng khối lượng lưu hành và freefloat đều lớn nhất sàn chứng khoán, nhóm ngân hàng cần một dòng tiền rất lớn để hấp thụ nguồn cung "khổng lồ". Thậm chí, nhóm 11 cổ phiếu ngân hàng bao gồm MBB, VPB, TCB, ACB, SHB, VIB, HDB, SSB, STB, MSB, LPB còn có lượng cổ phiếu trôi nổi tự do lên đến trên 1 tỷ đơn vị. Trong bối cảnh thanh khoản ngày càng èo uột như hiện nay, rất khó để các cổ phiếu "vua" có thể nổi dậy.

Chi phí vốn tăng gây áp lực lên biên lãi ròng

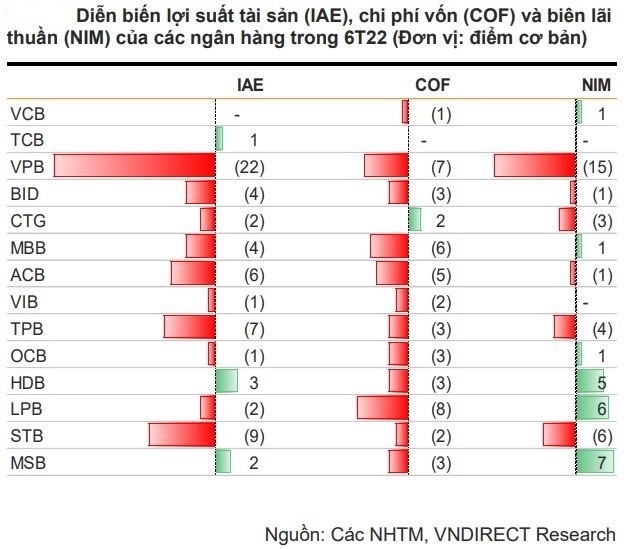

Bên cạnh việc dòng tiền hạn chế, giới đầu tư cũng lo ngại đến kết quả kinh doanh của nhóm ngân hàng sẽ bị ảnh hưởng do chi phí vốn gia tăng. Trong phiên họp ngày 22/9 của Chính phủ, Thủ tướng đã yêu cầu Ngân hàng Nhà nước xem xét về việc tăng lãi suất điều hành và lãi suất huy động, nhưng cần cố gắng giữ ổn định lãi suất cho vay để hỗ trợ phục hồi nền kinh tế sau đại dịch.

Trong trường hợp không tăng được lãi suất đầu ra tương ứng với lãi suất huy động đầu vào tăng thêm, thì biên lãi ròng (NIM) ngân hàng sẽ bị kéo giảm. Ngoài ra, tiền gửi không kỳ hạn (CASA) cũng bị ảnh hưởng do dòng tiền nằm trên tài khoản thanh toán có xu hướng tìm đến các kênh tiền gửi có kỳ hạn lãi suất cao hơn.

Tuy nhiên, tác động cho từng ngân hàng sẽ không giống nhau. Theo Chứng khoán Yuanta Việt Nam, các ngân hàng có tỷ lệ dư nợ vay/vốn huy động (LDR) thấp có thể kể đến như HDB, MSB, VIB, VPB, hoặc các ngân hàng có tỷ lệ vốn ngắn hạn cho vay trung và dài hạn thấp như ACB, HDB, MSB, VPB sẽ chịu áp lực về NIM ít hơn. Đặc biệt, các ngân hàng có tỷ lệ tiền gửi không kỳ hạn cao như TCB, MBB, và VCB sẽ chống chịu tốt hơn trước những tác động của xu hướng gia tăng chi phí vốn.

Tăng trưởng tín dụng hạn chế trước rủi ro lạm phát

Bên cạnh đó, một động lực quan trọng khác thúc đẩy lợi nhuận của các nhà băng đó là tăng trưởng tín dụng rất hạn chế trước rủi ro lạm phát. Bà Nguyễn Thị Hồng (Thống đốc NHNN Việt Nam) cho biết Ngân hàng Nhà nước sẽ tiếp tục duy trì mục tiêu tăng trưởng tín dụng là 14% trong năm 2022 như kế hoạch đề ra từ đầu năm, mặc dù trước đó đã có một số ý kiến đề xuất nâng mục tiêu tăng trưởng tín dụng hệ thống lên múc 15-16%.

Động thái này cho thấy sự thận trọng của Ngân hàng Nhà nước trước những biến động và rủi ro có thể xảy ra, trong bối cảnh (1) chắc chắn Fed sẽ tiếp tục tăng lãi suất vào cuối năm nay; (2) USD tăng giá mạnh gây áp lực lên tỷ giá hối đoái của Việt Nam; (3) áp lực lạm phát. Đồng thời, Ngân hàng Nhà nước muốn ngăn chặn cuộc đua tăng lãi suất tiền gửi giữa các Ngân hàng thương mại khi nhu cầu tín dụng trong nước đang rất mạnh mẽ như hiện nay.

Hồi đầu tháng 9, Ngân hàng Nhà nước đã nới hạn mức tín dụng cho 18 ngân hàng thương mại. Theo hạn mức tín dụng mới của các ngân hàng này (chiếm khoảng 80% tín dụng hệ thống), VNDirect dự báo tổng tăng trưởng tín dụng vào cuối năm sẽ đạt gần 13%. Với mục tiêu hàng đầu là kiểm soát lạm phát và ổn định vĩ mô, công ty chứng khoán này cho rằng sẽ có rất ít khả năng các ngân hàng thương mại được nhận thêm hạn mức tín dụng từ nay cho đến hết năm 2022.

Định giá đã thấp, nhưng có đủ hấp dẫn?

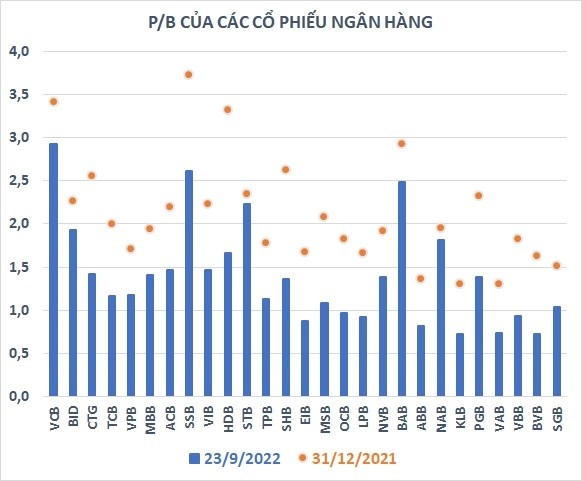

Đợt điều chỉnh của thị trường gần đây đã đưa định giá ngành ngân hàng xuống mức thấp nhất với PB năm 2022 trung vị 1,3 lần, thấp hơn 35% so với mức trung bình 2 năm là 2 lần. Phần lớn các cổ phiếu hiện đều có PB dưới 1,5 ngoại trừ một vài cái tên cá biệt như BID, VCB, SSB, HDB, STB, BAB, NAB.

Khó khăn trong ngắn hạn là điều khó tránh khỏi, nhưng triển vọng dài hạn của nhóm ngân hàng vẫn được đánh giá lạc quan. Theo VNDirect, các ngân hàng như VCB, MBB, HDB, CTG, TCB, VPB, ACB, VIB, LPB, TPB có thể tăng trưởng lợi nhuận mạnh 31%/15% trong giai đoạn 2022/2023, nhờ được hỗ trợ bởi chất lượng tài sản vững chắc, cũng như thu nhập từ phí cải thiện và tỷ lệ chi phí tín dụng giảm mạnh.

Bên cạnh đó, tâm lý thị trường với nhóm ngân hàng còn bị ảnh hưởng khi thị trường vốn bắt đầu chịu sự giám sát chặt chẽ bất chấp mục đích nhằm cải thiện tính minh bạch và bền vững của thị trường vốn trong dài hạn. Tuy nhiên, VNDirect vẫn cho rằng các ngân hàng sẽ có đủ khả năng để vượt qua các khó khăn nhờ khả năng kiểm soát tốt với các mảng cho vay rủi ro cao.

Đưa ra quan điểm về việc nhà đầu tư nên hành xử thế nào với cổ phiếu ngân hàng, ông Lã Giang Trung - CEO của Passion Investment cho rằng, thị trường trong giai đoạn cuối năm sẽ tiếp tục sụt giảm để đi tiếp vào chu kỳ giảm giá. Tuy nhiên, tốc độ giảm sẽ chậm lại và thị trường đi xuống từ từ. Khi đó, cơ hội vẫn có ở một số cổ phiếu có triển vọng vượt trội so với thị trường chung, dù vậy khả năng lựa chọn được cổ phiếu đem lại lợi nhuận trong chu kỳ giá xuống của thị trường vẫn là rất khó.

Ông Trung cho rằng, trong một thị trường giá xuống thì nhà đầu tư có dòng tiền ngắn hạn chỉ nên đầu tư một tỷ trọng nhỏ vào thị trường chứng khoán, hoặc nếu cảm thấy khó khăn thì có thể cầm toàn bộ tiền mặt để đợi chu kỳ giá xuống kết thúc. Còn với các nhà đầu tư dài hạn, nếu chấp nhận thời gian đầu tư khoảng 3-5 năm thì có thể mua dần các cổ phiếu tốt có định giá hấp dẫn và để đó. Dù vậy, vẫn phải chấp nhận rủi ro là các cổ phiếu này vẫn có thể giảm thêm từ 10-30% nữa.

Trong bối cảnh lãi suất và kinh tế chậm lại, có thể nói giai đoạn tăng trưởng tốt nhất trong một chu kỳ kinh doanh đã đi qua. Nhóm cổ phiếu ngân hàng thường sẽ rất tốt ở giai đoạn bùng nổ của nền kinh tế và gặp một số khó khăn ở giai đoạn tăng trưởng có phần trầm lắng. Vì vậy, triển vọng nhóm cổ phiếu này trong những tháng cuối năm nay và cả năm sau là không quá tốt. Do đó, nhà đầu tư chỉ nên quay lại với nhóm cổ phiếu ngân hàng khi mà nền kinh tế tăng trưởng mạnh mẽ trở lại và lãi suất ở mức thấp.