Năm 2022, số thương vụ IPO thành công của Việt Nam thấp nhất Đông Nam Á

BÀI LIÊN QUAN

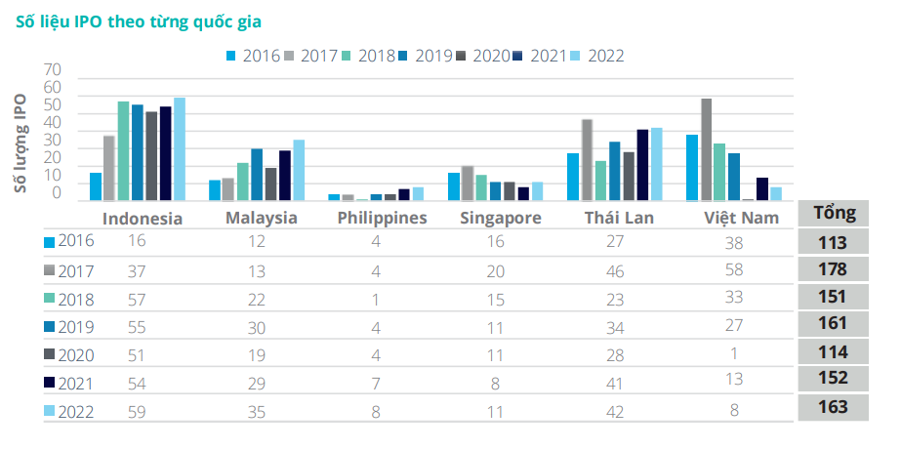

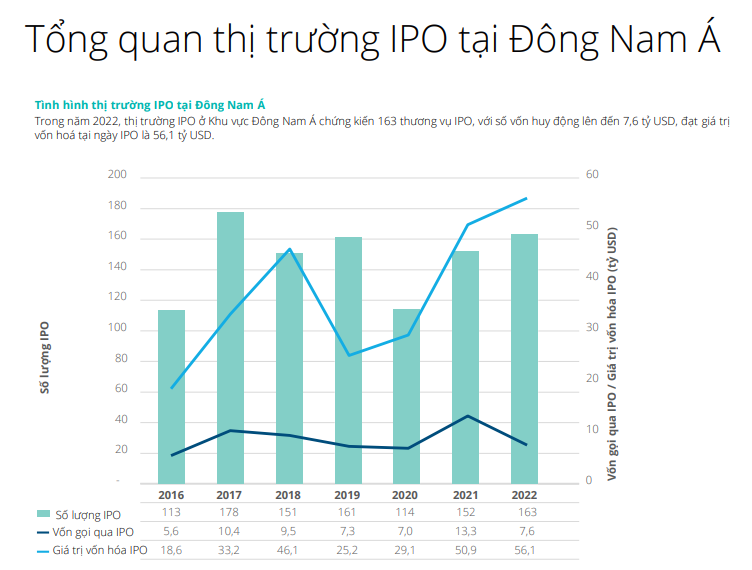

Năm 2022, thông qua 8 thương vụ IPO, Việt Nam huy động được 71 triệu USDNhựa Hoa Sen dự kiến doanh thu giảm sâu trong năm 2023, lên kế hoạch IPO các công ty nhựa và bán lẻĐợt IPO sắp tới, ADNOC Gas của UAE đặt mục tiêu huy động 2 tỷ USDTheo VnEconomy, 2022 là một năm đầy bất ổn của nền kinh tế và thị trường tài chính toàn cầu, các đợt tăng lãi suất liên tiếp xảy ra cũng nhằm mục đích chống lại áp lực lạm phát ở trên toàn cầu. Bên cạnh đó, xung đột Nga - Ukraine cũng sẽ góp phần gây ra khủng hoảng trong chuỗi cung ứng. Mặc dù vậy, theo báo cáo “Thị trường IPO tại Đông Nam Á” năm 2022 của Deloitte cho thấy, năm 2022 vừa qua, khu vực Đông Nam Á đã tiếp tục trở thành một trong những khu vực có sự phát triển mạnh mẽ trong lĩnh vực IPO, số lượng các thương vụ IPO gia tăng so với năm trước. Tổng cộng, trên toàn khu vực Đông Nam Á đã tiến hành phát thành công 163 đợt IPO, so với 152 đợt IPO vào năm 2021 tăng 7%.

Hoạt động IPO “thu hút” nhà đầu tư của các doanh nghiệp vừa và nhỏ

Có thể thấy, kế hoạch thực hiện IPO đối với doanh nghiệp có ý nghĩa vô cùng quan trọng, nhất là đối với những doanh nghiệp vừa và nhỏ đang có nhu cầu sử dụng vốn đầu tư dài hạn với mục đích giảm áp lực tài chính so với việc phát hành trái phiếu.F88 huy động được 47 triệu USD, dự kiến IPO vào năm 2024

Cũng theo đó, nguồn vốn mới sẽ được F88 sử dụng để tiến hành mở rộng mạng lưới phân phối, mảng kinh doanh kỹ thuật số.

Công ty có quy mô nhỏ IPO tăng cao về số lượng

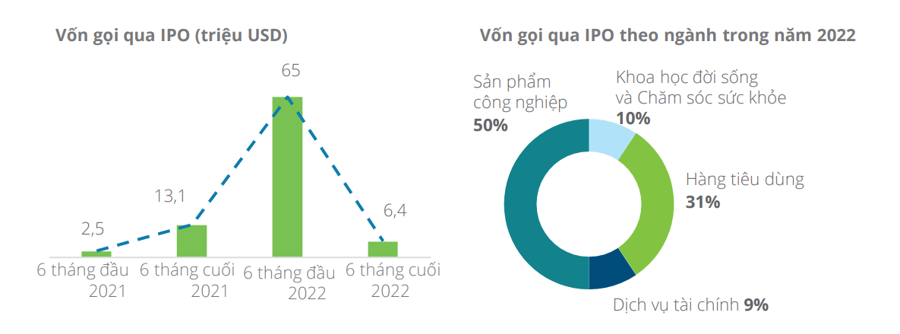

Trong kho số lượng công ty IPO tăng lên, tổng số vốn gọi được qua IPO ghi nhận giảm so với năm 2021, điều này cũng cho thấy số lượng các đợt IPO nhỏ tăng lên vào năm 2022. Cũng theo đó, thị trường IPO Đông Nam Á kết thúc vào năm 2022. Thị trường IPO Đông Nam Á kết thúc vào năm 2202 với mức vốn hóa thị trường ghi nhận là 56,1 tỷ USD. Dù cho vốn huy động đã giảm 43%, tuy nhiên giá trị vốn hóa thị trường lại tăng 10,3% so với năm trước. Còn Thái Lan và Indonesia dẫn đầu Đông Nam Á trong năm 2022, mỗi quốc gia huy động được trên 2 tỷ USD, ghi nhận chiếm tổng cộng 78% tổng số tiền huy động được cho cả khu vực Đông Nam Á. Đáng chú ý, ở Malaysia, vốn gọi qua IPO tăng trưởng 138% trong năm 2022.

Chi tiết, Thái Lan có tổng số tiền huy động qua hoạt động IPO cao nhất trong số các sàn giao dịch ở Đông Nam Á với 3,6 tỷ USD, huy động được từ 42 đợt IPO. Trong đó có 3,2 tỷ USD đã được huy động trong nửa cuối năm 2022, khi các biện pháp hạn chế COVID-19 được nới lỏng. Đặc biệt, số vốn huy động được trong năm 2022 ở Thái Lan tương đối ngang bằng với số vốn huy động được trong các năm 2017 đến năm 2019 (ghi nhận gần 3 tỷ USD mỗi năm). Đáng chú ý, riêng trong những năm đại dịch 2020 và 2021, số tiền huy động được ghi nhận là hơn 4 tỷ USD/năm.

Cũng theo đó, Indonesia chính là thị trường IPO lớn thứ hai ở Đông Nam Á tính từ năm 2021 với 2,4 tỷ USD vốn huy động qua 59 đợt IPO. Và riêng thương vụ PT GoTo Gojek Tokopedia Tbk chiếm 1,1 tỷ USD trong số vốn được huy động, và cũng chính là thương vụ IPO dẫn đầu toàn trong khu vực trong năm 2023. PT Global Digital Niaga Tbk hay còn được biết đến với cái tên là “BliBli”, xếp thứ hai với 508 triệu USD huy động được. Và Gojek và BliBli đã gia nhập vào nhóm những công ty công nghệ đang phát triển tại Indonesia được chào bán trong thời gian các năm trở lại đây.

Thị trường IPO ở Malaysia cũng bắt đầu nổi lên từ đại dịch COVID-19 với số vốn huy động tăng 138%, tương ứng với 801 triệu USD. Mức tăng này cũng đã thúc đẩy bởi nhu cầu của những nhà đầu tư đối với các công ty sở hữu nền tảng tốt.

Còn Singapore cũng chứng kiến được 11 thương vụ IPO, huy động được 428 triệu USD trong năm 2022 có bao gồm ba thương vụ SPAC (Special Purpose Acquisition Company – đây là Công ty đặc biệt thành lập với mục đích mua lại) với tổng số vốn huy động được là 389 triệu USD cùng tám thương vụ IPO trên thị trường Catalist gọi được 39 triệu USD. Đây chính là một khởi đầu vô cùng tích cực cho cơ chế chào bán của SPAC được giới thiệu ở Singapore vào hồi tháng 9/2021. Và thời hạn cho quá trình de-SPAC (nghĩa là công ty vỏ bọc SPAC đã sáp nhập với công ty bị mua lại hay là công ty đích - target firm) chính là 24 tháng và cũng có thể gia hạn thêm 12 tháng. Cũng theo đó, quá trình de-SPAC thành công cũng sẽ khuyến khích có thêm nhiều công ty SPAC tiến hành chào bán trong thời gian tới.

Cũng trong năm 2022, thị trường Chứng khoán Philippines có tổng cộng là 8 đợt chào bán và đã huy động được tổng cộng 352 triệu USD. Quỹ REIT năng lượng đầu tiên của quốc gia này, Citicore Energy REIT Corp cũng có giá trị chào bán cao nhất trong năm với số vốn huy động đó là 124 triệu USD.

Theo báo cáo của Deloitte cho thấy, thị trường IPO ở Đông Nam Á trong năm 2022 đã có nhiều hơn công ty quy mô nhỏ chào bán. Chính hiện tượng này cũng là do các công ty nhỏ hơn vẫn tiếp tục kế hoạch IPO của họ bất chấp những bất ổn của nền kinh tế hiện tại trong khi đó các công ty lớn hơn với đòn bẩy cũng tốt hơn đang chờ đợi, trì hoãn chào bán cho đến khi điều kiện thị trường dần tốt hơn. Trên thực tế cho thấy, trước đại dịch COVID-19, hoạt động IPO đã diễn ra song song với đà tăng trưởng kinh tế cũng như GDP. Dù vậy, điều ngược lại cũng đã xảy ra trong thời gian hai năm qua. Đại dịch COVID-19 đã thúc đẩy được một loạt nhà đầu tư nhỏ lẻ mới quan tâm đến thị trường IPO. Hiện nay, IPO vẫn là một kênh huy động vốn rất quan trọng cũng như các công ty vẫn tiếp tục tìm kiếm cho mình cơ hội tăng trưởng, sự hỗ trợ từ thị trường này.

Việt Nam ghi nhận số thương vụ IPO thấp nhất khu vực Đông Nam Á

Theo đó, Việt Nam có số lượng các thương vụ IPO tương đương với Philippines và thấp nhất ở khu vực Đông Nam Á. Các chuyên gia cũng phân tích, những công ty cùng với các nhà đầu tư cũng đã trở nên thận trọng hơn trong nửa cuối năm bởi bất ổn ở trên thị trường vốn toàn cầu cũng như trong nước.

Phó Tổng Giám đốc thường trực Deloitte Việt Nam - bà Trần Thị Thúy Ngọc cho biết: “Deloitte Việt Nam đã tiến hành phối hợp với các đồng nghiệp của mình ở trong khu vực Đông Nam Á trong việc thu thập thông tin về những đợt phát hành cổ phiếu lần đầu ra công chúng ở thị trường Việt Nam cũng như thực hiện phân tích, so sánh dữ liệu qua từng năm với mục đích đóng góp một phần nội dung trong báo cáo “Thị Trường IPO tại Đông Nam Á”. Nội dung của báo cáo cũng đã phản ánh được tổng quan tình hình thị trường IPO ở thị trường Việt Nam thông qua số lượng doanh nghiệp hoàn thành việc phát hành cổ phiếu lần đầu ra công chúng, số lượng cổ phiếu đã được phát hành cũng như vốn mà các doanh nghiệp này đã huy động được”.

Năm 2022, thị trường IPO của Việt Nam đã chứng kiến 8 đợt chào bán thành công. Dù cho con số này thấp hơn so với 13 đợt chào bán được ghi nhận ở trong năm 2021, tuy nhiên số tiền huy động được cũng đã tăng gấp 4 lần từ mức 15,6 triệu USD lên mức 71,4 triệu USD. Và với 8 thương vụ IPO trong năm 2022, Việt Nam có số vốn gọi được là 65 triệu USD, tiếp nối những diễn biến sôi động của thị trường trong thời gian nửa cuối năm 2021. Cũng theo đó, thị trường có dấu hiệu chậm lại trong thời gian nửa cuối năm bởi vì những bất ổn toàn cầu về lạm phát cũng như khả năng suy thoái đang ngày càng tăng. Ở thị trường Việt Nam, xu hướng này bị chi phối bởi giá nhiên liệu leo thang và lãi suất tăng, thị trường vốn thắt chặt cùng các vụ bê bối tài chính gần đây.

Bà Tay Hwee Ling - là lãnh đạo phụ trách dịch vụ Tư vấn Sự kiện đột phá, Deloitte Đông Nam Á và Singapore cho hay: “Đông Nam Á vẫn còn tiềm năng tăng trưởng cao, khi mà khu vực này vươn lên khỏi khủng hoảng bởi dịch bệnh COVID-19. Chúng tôi cũng đặt kỳ vọng hoạt động IPO sẽ có thể trải qua các chu kỳ lên và xuống, bởi vì thị trường đang điều chỉnh lại từ tư duy thời đại dịch bước sang 'trạng thái bình thường’. Mặc dù định giá hiện tại cũng có thể thấp hơn đối với các công ty công nghệ, tuy nhiên những công ty có nền tảng kinh doanh vững chắc cũng như có thể chứng minh khả năng sinh lời thì sẽ vẫn có thể đạt được định giá thị trường tối ưu, khai thác những lợi ích của thị trường vốn”.